инвестор

Спекулянт или Инвестор??

- 12 марта 2016, 23:58

- |

Спекулянт или Инвестор??

- комментировать

- Комментарии ( 5 )

Управляющий, трейдер … или раб?

- 11 марта 2016, 10:53

- |

Всем привет! Хочу рассказать о своем опыте работы на рынке. Учитывая, что я управляю счетом 100+ млн. руб. уже несколько лет, для тех, кто только в начале пути будет много полезной информации. А со стороны опытных управляющих и инвесторов мне будет полезно узнать мнение со стороны.

Этап 1. Начало

Но в начале пару слов о себе: мне 35+, пришел на рынок в 2004 году, тогда я занимался совершенно другим делом и фондовый рынок для меня был больше хобби, но намерение, что, в конце концов, это станет моей профессией, не покидало меня никогда. С 2004 по 2008 год российский рынок разбухал, как на дрожжах, можно было покупать акции в любой точке и потом ждать прибыль, вопрос был только времени. Именно в тот период сформировалась целая каста «ниппельных» управляющих и избалованных инвесторов, для которых доходность в 30% считалась на уровне банковского депозита.

Но кризис 2008 расставил всё на свои места, к этому времени я уже работал сейлзом в крупном западном банке и неплохо разбирался в иерархии глобального фондового рынка. В начале 2009 появился инвестор, которому я помог купить золото на миллион долларов и за полгода он заработал 30%, что стало отличным авансом для нашей будущей деятельности. Но денег в управление я пока не принимал, так как не был уверен в себе, поэтому обкатывал на своем счете стратегии на акциях и фьючерсах. Весной 2010 года я решил, что готов и предложил свои услуги. Инвестор дал в управление в 5 раз больше капитал, чем я предлагал и с апреля месяца мы начали. У меня от этой суммы бегали мурашки, а мысленно я уже подсчитывал бонус.

( Читать дальше )

Рост депо 102% за месяц на СЛ

- 10 марта 2016, 17:58

- |

( Читать дальше )

Взгляд на рынок глазами Уоррена Баффетта

- 07 марта 2016, 14:15

- |

Уоррен Баффетт считается одним из лучших инвесторов современности. С учетом этого, многие ошибочно полагают, что все свое состояние — около 63 миллиардов долларов США (по состоянию на 2015 год) — Баффетт сделал на торговле акциям. Но Уоррен также — мудрый предприниматель и бизнесмен, что позволило ему привлечь не один миллиард в свои предприятия. Он — генеральный директор Berkshire Hathaway. Эта компания занимается финансовыми операциями, которые не под силу индивидуальным инвесторам.

Уоррен Баффетт считается одним из лучших инвесторов современности. С учетом этого, многие ошибочно полагают, что все свое состояние — около 63 миллиардов долларов США (по состоянию на 2015 год) — Баффетт сделал на торговле акциям. Но Уоррен также — мудрый предприниматель и бизнесмен, что позволило ему привлечь не один миллиард в свои предприятия. Он — генеральный директор Berkshire Hathaway. Эта компания занимается финансовыми операциями, которые не под силу индивидуальным инвесторам.

Одним словом, Уоррен Баффетт занимается не только покупкой и продажей акций. Если вы будете знать мнение Баффетта о текущем состоянии рынка, то вовсе не обязательно сможете стать миллионером или миллиардером. Однако, к словам Уоррена прислушивается весь мир, потому что он — умный и изобретательный человек, всю свою жизнь посвятивший финансовым рынкам. Рассмотрим несколько великолепных цитат Баффетта, над которыми стоит глубоко задуматься любому инвестору.

( Читать дальше )

Оправились ли инвесторы от январских шоков?

- 03 марта 2016, 08:59

- |

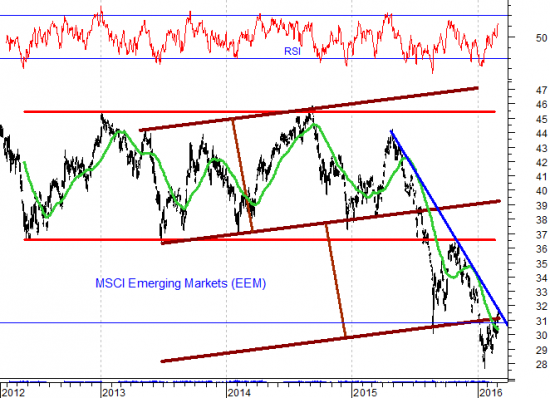

Вчера отечественные фондовые индексы показали отрицательную динамику. Ситуация за последние дни кардинально не поменялась, только долгосрочный понижательный тренд на индексе РТС спустился с 810 до 805 пунктов. При этом остались «медвежьи» расхождения на графике «Роснефти» и особенно сильные на дневном графике «ЛУКОЙЛа» (MACD-гистограмма). Индекс развивающихся рынков MSCI Emerging Markets (EEM) по итогам вчерашних торгов вырос на 1,34%, достигнув понижательного тренда, начало которому было положено 28 апреля прошлого года. К позитиву отнесем то, что нефтяные цены проигнорировали рост запасов в США, а также подъем цен на медь и железную руду. Также отнесем к позитиву, то что Индекс фрахта Baltic Dry Index (BDI) начиная с середины февраля плавно растет. Следовательно, спрос в мире на сухие грузы также растет.

Январь 2016 года оказался худшим началом года для индекса Standard & Poor's — 500 в истории. Тогда же произошел обвал на китайском фондовом рынке, а обвал на бирже в Токио был крупнейшим с 2008 года. Оправились ли в марте инвесторы от этих шоков? Если ответ отрицательный мы не вправе рассчитывать на долгосрочную позитивную динамику на мировых фондовых биржах. Парадокс заключается в том, что особое внимание инвесторов сейчас сосредоточено на китайском фондовом рынке. Но он составляет всего лишь 2,7 процентов от капитализации мирового рынка. Китайская экономика сейчас самая большая в мире (по паритету покупательной способности, в которой учитывается относительная стоимость местных товаров). По величине экономики за Китаем находятся США, Индия, Япония, Германия и Россия. Но фондовый рынок еще не развит и погоду на нем делают «внутренние инвесторы» и их участие не очень широко. Согласно результатам исследования финансовой жизни китайских домохозяйств, только около 8% китайских семей вложили средства в акции. На рынках материкового Китая всё еще действуют строгие ограничения на деятельность иностранных инвесторов. Иностранцы получают доступ на китайский рынок через Гонконгскую биржу и через торговлю акциями китайских компаний, доступных для торгов на Нью-йоркской фондовой бирже (NYSE). Поэтому турбулентность на биржах Поднебесной не означает турбулентность в китайской экономике. Она лишь отражает смятение в умах тонкого слоя китайских инвесторов, которые не привыкли к просадкам фондового рынка. В конце концов, мировые инвесторы осознают «домашний характер» китайского фондового рынка и будут спокойнее относиться к колебаниям китайских фондовых индексов.

( Читать дальше )

Как в разы увеличить свой капитал и на что еще можно рассчитывать, инвестируя в акции?

- 01 марта 2016, 09:45

- |

Прежде чем рассказать, каким образом любой из нас может стать совладельцем различных бизнесов, таких как Газпром, Лукойл, Сберанк и т.п. стоит рассказать о том, чем это может сулить новоявленным акционерам и какие потенциальные выгоды может принести.

Чтобы быть более наглядным, приведу примеры.

Акции:

АО ПРОТЕК (фармацевтика) — доходность акций за последние 2 года 100%

АО ФОСАГРО (потреб. товары) — доходность акций за последние 1,5 года 100%

АО ММК (металлургия) — доходность акций за последние 2 года 252%

АО ВСМПО-АВСМ (металлургия) — доходность акций за последние 2 года более 100%.

АО БАШНЕФТЬ (нефть и газ) — доходность акций за последние 1,5 года более 150%

Думаю понятно, о каких доходностях может идти речь, и примеров можно привести еще очень много. Конечно, не все истории такие, если посмотреть графики за 2008 год, на время кризиса, то котировки практически всех ценных бумаг падали еще более стремительно.

Но, не уставая повторять о том, что инвестиции не рискованы, рисковано быть не грамотным инвестором, мне очень хочется, чтобы как можно большее количество людей открыли для себя новые варианты и способы прироста своих капиталов. И покупка акций различных компаний должна стать одним из этих способов.

Итак, Акция — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Думаю, в целом ситуация понятна. Давайте теперь подробнее разберемся в определениях:

( Читать дальше )

Памятка о том, как получить налоговый вычет по ИИС

- 25 февраля 2016, 20:05

- |

Нашел на сайте биржи подробную памятку, решил поделиться:

Как получить налоговый вычет по ИИС

Делая взносы на свой ИИС, Вы можете воспользоваться двумя типами инвестиционных налоговых вычетов.

( Читать дальше )

Как на эти 14 вопросов отвечают на Wall street?

- 22 февраля 2016, 23:35

- |

Вопросы были самые разные, от стратегий инвестирования для разных типов инвесторов, до будней и досуга управляющих. Они в этом бизнесе уже около 20 лет. Сам брокер работает с 1964 года, и имеет в управлении около 1 млрд долларов. Занимаются инвестициями в ценные бумаги (акций, облигаций, паевые инвестиционные фонды, ETF и прочие другие финансовые продукты).

Как происходит поиск и выбор интересных акций? Стратегии, методики, лучшие практики (best practice):

Вот вопросы, которые задали наши слушатели:

- А у Вас биржу отключают?

- Каковы обязанности клирингового комитета?

- Кто гарантирует торговлю на бирже, кто является контрагентом? Какая структура является гарантом сделки? Например если по фьючерсным контрактам контрагент банкротится, то что происходит? Можно ли потерять, открыв прибыльную сделку, если закрыли контракт из-за банкротства контрагента?

- В чем разница sell-side И bye-side?

- Правда ли что цена идёт всегда против толпы?

- Скажите какая на ваш взгляд самая большая сложность у трейдера при управлении счётом превышающим миллион долларов?

- Правда ли все, что описано в книге «Один хороший трейд» — касательно подхода к торговле, трудовых будней, торговле не по графику а по ленте?

- Важно ли быть территориально близко к бирже?

- Какие программы, сайты вы используете для аналитики и новостей?

( Читать дальше )

Как купить облигации и почему они надежнее и выгоднее депозита?

- 20 февраля 2016, 22:52

- |

Интересная статистика, основанная на результатах исследования рейтингового агентства Standard &Poor’s о финансовой грамотности граждан разных стран, показало, что по части финансовой грамотности (причем в самых простых вопросах) граждане России занимают одно место с гражданами Камеруна, Мадагаскара и Того, а уступают Зимбабве и Монголии.

Не очень приятная статистика, особенно учитывая текущую ситуацию в Российской экономике. Очень хочется эту статистику поправить и в первую очередь считаю важным рассказать о таком способе получения инвестиционного дохода как облигации. Именно вложения в облигации, на мой взгляд максимально недооценены и непопулярны в обществе, не смотря на то, что заслуживают огромного интереса.

Обычный ассоциации со словом облигации возникают примерно следующие: низкодоходные, сложные, рискованные.

Теперь предлагаю сравнить по ряду параметров облигации с банковским вкладом.

Но прежде чем начать, пару слов про облигации.

Облигация — это долговая эмиссионная ценная бумага, выпускаемая эмитентом (государством, компанием, муниципалитетом) и гарантирующая ее владельцу возвращение ее номимальной стоимости в оговоренные сроки, а также получение по ней дополнительного дохода. Дополнительный доход часто выплачивается посредством купона (регулярного платежа по облигации).

Если говорить более простым языком, покупая облигацию вы становитесь кредитором эмитента данной облигации и соответственно ваш доход: сумма кредита, которую вам вернут + процент.

Далее, чтобы сразу снять вопрос о том, что облигация — это рискованная бумага, мы будем говорить только об ОФЗ, то есть облигациях выпущенных государством. Это, к слову, наиболее надеждный инструмент инвестирования из всех теоретически возможных внутри РФ.

Как торгуются облигации - ОФЗ торгуются на фондовом рынке, то есть, чтобы их купить, вам нужно иметь брокерский счет. Сам процесс выглядит следующим образом. Каждый выпуск облигаций ОФЗ (а их может быть много) имеет свои условия: свой купон (% доходности), выраженный в рублях, свой период выплат (как правило купон выплачивается раз в полгода), свой номинал (как правило 1 облигация = 1000 рублей) и свою дату погашения (в эту дату вам вернется номинал облигации — 1000 рублей).

В идеальном варианте процесс покупки может выглядеть так: Вы положили на брокерский счет 10 000 рублей, что позволило вам купить 10 облигаций по 1000 рублей. Купон по облигации составляет 50 рублей, период выплаты 182 дня, дата погашения 31.12.2020 года. Это значит, что до конца 2020 года каждые 182 дня (пол-года) за одну облигацию вы будете получать по 50 рублей, а 31.12.2020 года за каждую облигацию вам вернется по 1000 рублей. Таким образом годовую доходность за год можно посчитать как 50*2/1000 = 0,1 или 10% годовых (выплата купона два раза за год). Пока не слишком доходно, но у облигации есть целый ряд интересных преимуществ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал