инвестиции

Акции каких отечественных банков станут лидерами в 2022 году на бирже?

- 24 декабря 2021, 14:21

- |

Сравним фундаментальные и технические вводные бумаг и определим вероятных фаворитов.

Шустрее всех

Исторически банковские акции характеризуются повышенной чувствительностью — на общем подъеме фондового рынка бумаги, как правило, демонстрируют опережающую динамику роста, а в момент охлаждения инвестиционного спроса акции финансового сектора испытывают более сильное давление.

С начала 2021 года к 10 декабря отраслевой индекс финансов Мосбиржи поднялся на 40%, но в октябре прирост превышал 65%. Ноябрьская распродажа на товарных площадках и особенно резкое обострение геополитических конфликтов значительно сократили прибыль инвесторов, в первую очередь в финансовом секторе.

За полтора месяца снижения от годовых пиков акции «Тинькофф» (TCSG) упали на 30%, бумаги СберБанка потеряли 25%, ВТБ — показали минус 17%, акции банка «Санкт-Петербург» (БСП) и Московского Кредитного Банка (МКБ) просели на 13% каждая. И это при падении основного индекса Мосбиржи на 12%. Разница очевидна.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

А стоит ли вообще заниматься инвестированием? LIVEInvestingGroup

- 24 декабря 2021, 14:14

- |

А стоит ли вообще заниматься инвестированием?

Для большинства людей слово “инвестиция” ассоциируется с деньгами. В последнее время мы так часто слышим про рынок и инвестирование, что уже трудно представить себе, как можно инвестировать во что-то другое.

Что для вас «инвестиция»?

Например, если вы покупаете поездку на море, во что вы инвестируете? Какой доход вы с этого получаете? Явно не денежный. Вы получаете впечатления, эмоции, здоровье. В своих детей вы инвестируете время, силы, внимание и, да, деньги. А что получаете взамен? Любовь, счастье, заботу. Это тоже инвестиции.

Я уже не говорю про успешных ученых, спортсменов, актеров, которые вкладывают много сил и времени в то, чтобы преуспеть в профессии. И, должен сказать, что шанс выиграть в этих инвестициях куда выше, чем шанс выиграть на рынке.

( Читать дальше )

Хешрейт Bitcoin на максимуме, а майнеры всё наращивают мощности

- 24 декабря 2021, 13:17

- |

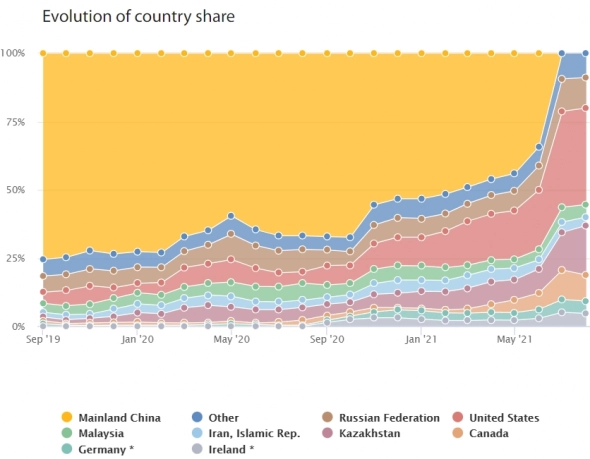

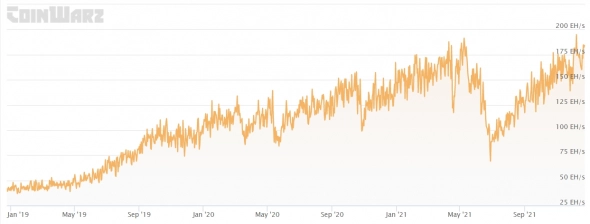

До мая Китай был ответственен за половину мирового хешрейта Bitcoin. После разгона майнеров мощность сети упала в два раза, а снижение сложности и рост доходности с одного терахэша привели к ажиотажу на рынке асиков.

Источник изображения: ccaf.io

В результате передела рынка Китай полностью утратил свою долю, США стали игроком №1 (34%), а Казахстан (13,8%) и Россия (11,9%) заняли второе и третье место, соответственно. Основная часть китайского б/у оборудования мигрировала в соседние страны, а американские компании нарастили объемы заказов у ведущих производителей за счет выхода на IPO и использования заемного капитала. Гонка вооружения поспособствовала полному восстановлению вычислительной мощности сети Bitcoin за прошедшие семь месяцев.

( Читать дальше )

21 прогноз. Итоги

- 24 декабря 2021, 12:55

- |

Год назад мы объявили квиз «21 прогноз», поучаствовать и побороться за главный приз — 100000 виртуальных бонусов Boomin — мог бы каждый желающий. И вот он долгожданный «красный день календаря» — 24 декабря. Ведь именно в эту дату мы обещали подвести итоги и объявить победителя.

Финансовый рынок и азартные игры, действительно, имеют гораздо больше общего, чем кажется на первый взгляд, а в сегменте ВДО и подавно.

В нашей азартной игре «21 прогноз» есть адреналин, есть поле для полета фантазии, есть возможность продемонстрировать интуицию и то самое — «чувство рынка», и, безусловно, не обойтись в ней без аналитических способностей и, конечно же, удачи.

Предвидение, прогнозы, интуиция… или холодный математический расчет? Не важно — ведь победителей не судят. Рынок все расставил по своим местам. Пора рассказать о результатах «21 прогноза», а заодно и уходящего 2021-го года на рынке высокодоходных облигаций.

( Читать дальше )

Хочу стать инвестором. С чего начать?

- 24 декабря 2021, 12:11

- |

Думаете, что вклады в банки безопасны? Но это обычный бизнес, который может разориться. Более того, они даже не перекрывают годовую инфляцию. Для себя я решил, что буду заниматься правильными инвестициями, которые помогут сохранить и увеличить мой капитал. Нужно обратиться к инвестиционному консультанту, если вы не разбираетесь в этой нише. Специалисты из Бизнес-проекта “Благополучие” мне очень помогли. Сейчас я поделюсь с вами советами, которые помогут вам начать путь инвестора.

Чем выше возможность получить доход, тем выше вероятность потерять деньги. Большие выплаты привлекают, но они могут решить вас средств. Поэтому первое правило- не инвестируйте последние деньги. Сначала создайте финансовую подушку безопасности. Хотя бы на 2-3 ваших обычных зарплат. Вкладывайте сумму, с потерей которой готовы смириться.

Главный совет, который можно дать — относитесь к инвестированию серьезно с самого начала. Начинайте не из любопытства, а для того, чтобы добиться реальных результатов.

Не ленитесь учиться, сейчас появляется все больше бесплатных ресурсов от организаций. Telegram-каналы с аналитикой, e-mail рассылки и другие.

Не инвестируйте наугад, обязательно определитесь с инвестиционной стратегией. Во-первых, поставьте перед собой временной горизонт. Инвестировать лучше на долгий срок.

Диверсифицируйте портфель — чем более разнообразным будет его состав, тем меньше будет вероятность сильной просадки. Если просадка случилась, не паникуйте и не спешите все продавать, акции имеют тенденцию восстанавливаться даже после сильных падений.

Надеюсь, что я хоть немного помог новичкам в инвестициях.

Уоррен Баффет: инвестор в растущие дивиденды

- 24 декабря 2021, 10:35

- |

Многие инвесторы считают Уоррена Баффета самым ценным инвестором всех времен, и это в определенной степени верно.

Однако сегодня его инвестиционная стратегия — это гораздо больше, чем просто покупка дешевых акций. Инвестор-миллиардер ищет акции, которые не только дешевы, но и обладают потенциалом для впечатляющего роста прибыли. Он также ищет компании, которые могут вернуть инвесторам значительные суммы денег.

Высокая доходность для акционеров

Баффет неоднократно объяснял, что он ищет компании, которые получают высокую доходность от своих активов.

Затем эти компании могут решить реинвестировать капитал обратно в бизнес, чтобы получить такую же высокую норму прибыли или вернуть деньги акционерам. Денежные средства могут быть распределены посредством обратного выкупа акций или дивидендов, в зависимости от того, что предпочитает компания.

Иными словами, суть стратегии Баффета состоит в том, чтобы найти компании, которые могут расти бесконечно и приносить большие суммы денег. Это имеет много общего со стратегией роста дивидендов.

( Читать дальше )

Массовый обыватель наступает... Он не любит учиться и читать (продолжение 1)

- 24 декабря 2021, 10:13

- |

В прошлом посте я рассказал о массовом обывателе, который стройными рядами идет на рынок, и том его частном виде, который непросто идет, но и мнит себя «Солнцем» или «центром вселенной». Обычно в его багаже знаний в лучшем случае пара посредственных книг и бесплатные курсы (в худшем книги о том, как стать миллионером, вообще никаких знаний и просто непомерная мотивация (модное нынче слово)). Конечно, это непросто катастрофически мало, это – ни о чем!

Я пришел на рынок в 2002 и два года я был именно таким, о котором написал абзацем выше. Через два года я понял, что так я долго не проживу (это я сейчас понимаю, что мне еще повезло столько продержаться, обычно всё куда как быстрее). Рынок вырос в два раза, а у меня ноль прироста, и куча потраченного времени на дейтрейдинг. Но так как я любил учиться, и эта сфера мне была крайне интересна, я засел за настоящие учебники. И тогда этот мир для меня открылся совсем с другой стороны. Дальше, я учился постоянно, пробовал и моделировал новые идеи, рабочие воплощал в жизнь. Но также часто приходилось воплощать в жизнь те, которые и нельзя была смоделировать по объективным основаниям. Самое важное что я усвоил, что называется на уровне рефлекса (и что нам всем хорошо известно еще с детства), можно процитировать четверостишие Омара Хайяма:

( Читать дальше )

У.Баффет постарел, ошибся и промахнулся?

- 24 декабря 2021, 09:48

- |

Удельный вес компании Apple в инвестиционном портфеле компании Уоррена Баффета составляет 42%...

Удельный вес конгломерата Berkshire Hathaway в инвестиционном портфеле компании Билл Гейтса составляет 45%...

Ждем, когда $3 трлн. капитализация компании Apple (с грохотом и пылью) рухнет и просигналит о новом мировом финансовом кризисе...

Вопрос не в компании Apple, это замечательная компания, а в степени концентрации инвестиционного портфеля (нельзя «хранить яйца в одной корзине») и в перегретости фондового рынка («деревья не могут расти до небес») это рискованно по моему мнению...

У.Баффет уже не тот гуру?

👹 Миллионер из трущоб грустит в периоды всеобщей эйфории 😭

- 24 декабря 2021, 06:43

- |

— Лёха, ты не ох**л ??!!! — в телефонной трубке раздался раздраженный голос крупного промышленника, который год назад перевел 100 миллионов долларов на счета фирмы.

— Здравствуйте, Сергей Викторович! Что случилось? — вежливо ответил Алексей, генеральный директор фирмы.

— Ты когда последний раз график доу джонса смотрел ?

— Эээ… Минуту назад…

— И шо ты там видишь ?

— Вы имеете в виду сегодняшний рост ?

— Х**ёст !

— Сергей Викторович, давайте я завтра приеду к Вам в офис и мы обсудим все Ваши вопросы.

— Приезжай! И постарайся мне объяснить как-так вы профессиональные управляющие за год заработали всего лишь два миллиона, но если бы я вложился в индексный фонд я бы смог заработать ДВАДЦАТЬ ТРИ!!! Вы даже инфляцию обогнать не смогли, доходяги!!! — (минутная пауза) — Завтра в 9 жду у себя!

( Читать дальше )

Как заработать на мемо акциях

- 23 декабря 2021, 22:12

- |

Интересная статья в WSJ о том, как активно управляемые фонды малой капитализации (например, управляющей компании Dimensional) получали замечательную возможность зарабатывать на мемо акциях. Такие акции стали занимать значительный удельный вес в общепризнанных индексах малой капитализации и соответствующих индексных фондах. Чтобы переиграть индексы просто нужно вовремя уходить из таких акций, наживаясь на обезьянках и индексных фондах, которые не имеют возможности быстро продавать мемо акции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал