инвестирование

Похоже акции Alphabet восстановятся на 25%

- 23 сентября 2022, 10:29

- |

При девяти сервисах, каждый из которых имеет более миллиарда пользователей, многие считают, что у Alphabet самый защищённый бизнес, который когда-либо видел мир. С помощью Search, Chrome, Android, YouTube, Chrome и Gmail компания буквально вошла в повседневную жизнь общества. И как будто он не был достаточно доминирующим до Covid-19, пандемия только дала Alphabet еще один импульс.

Продажи в 2021 году выросли на 41% до 257 миллиардов долларов, а чистая прибыль компании составила более 76 миллиардов долларов. Это очень хорошая маржа чистой прибыли в 30% для компании, которая использует небольшой долг и по-прежнему растет темпами выше среднего. Кроме того, ожидается, что выручка в 2022 году приблизится к $290 млрд, что почти на 13% больше, чем годом ранее.

Тем не менее, после впечатляющего всплеска пандемии акции в этом году разочаровали. Достигнув рекордного максимума в 151,55 доллара в начале февраля, GOOGL с тех пор теряет позиции. Вчера акции закрылись ниже отметки в 100 долларов за акцию, снизившись на 34,5%, менее чем за восемь месяцев. Учитывая, несомненно, очень высокое качество бизнеса, многие видят в этом падении возможность для покупки.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Пара слов о трейдинге, бирже и проп-компании в свете последних событий.

- 22 сентября 2022, 16:57

- |

Я не политолог, не военный, поэтому рассуждения об исторических событиях оставлю другим людям. Мое дело – трейдинг, биржа, проп-компания. И тут мне действительно есть, что сказать.

Во-первых, хочу поздравить скальперов и интрадей-трейдеров компании, которые в очередной раз заработали на кризисных движениях. Я вижу, как их заработки выросли в разы за последние три дня.

Во-вторых, хочу посочувствовать инвесторам. Снова маржин-коллы, слезы, отчаяние, нащупывание дна. Никогда не было, и вот опять. И я не устану повторять: не переносить позиции через ночь, тем более в такое нестабильное время, как сейчас. Но кто будет слушать? Я какой-то там скальпер, а вокруг одни умные инвесторы. Не понимаю только одного: почему они не учатся на ошибках? Наверняка же знают книги Талеба наизусть. Где выводы?

В-третьи, Live Investing работает в штатном режиме. Мы будем вести эфиры, вести обучение и торговать на любом рынке. Стресс-тесты показали, что кризисы только на руку трейдерам. Все поколение известных трейдеров сформировалось кризисными движениями. И сейчас мы свидетели таких движений, которые позволяют всем (но не инвесторам) зарабатывать.

Я буду вести эфиры, даже если меня мобилизуют. С места событий, так сказать.

( Читать дальше )

Быкам в акциях NVIDIA вскоре придёт облегчение.

- 22 сентября 2022, 08:39

- |

Благодаря игровому буму, вызванному пандемией, продажи NVIDIA в 2021 и 2022 финансовых годах выросли на 53% и 61% соответственно. Чистая прибыль в 2022 финансовом году, который закончился 31 января, приблизилась к 10 миллиардам долларов. Как это часто бывает, рынок поспешил экстраполировать недавнее радужное прошлое в далекое будущее. Акции взлетели почти до 350 долларов за акцию в ноябре 2021 года.

Тем не менее, эта прибыль в размере 10 миллиардов долларов по-прежнему составляла всего 3,85 доллара прибыли на акцию. Другими словами, инвесторы платили за NVIDIA в 90 раз больше максимальной прибыли. К несчастью для них, даже самая лучшая компания — плохая инвестиция, если вы платите слишком высокую цену за акции. Менее чем через год, акции NVDA на прошлой неделе упали до 126 долларов, что ниже на 220 долларов за акцию, или на 64%, всего за десять месяцев.

Таким образом, будет справедливо сказать, что быки отчаянно нуждаются в облегчении своей боли. Проблема в том, что даже после недавнего краха, акции NVIDIA по-прежнему торгуются с коэффициентом P/E в районе 40. То, что раньше они были еще более переоценены, не означает, что акции сейчас дешевы. Наоборот. Однако, согласно приведенному ниже графику волн Эллиотта, восстановление в любом случае может быть не за горами.

( Читать дальше )

Заблокировали акции и молчат! Заблокированные акции выкупят за копейки?

- 15 сентября 2022, 11:44

- |

Уважаемые коллеги, добрый день!

Статья о массовой блокировке акций и средств на брокерских счетах физических лиц в России.

Виноваты в этом ВТБ, Альфа банк, Открытие, СПб биржа и другие брокеры.

До середины февраля 2022 года мы активно покупали иностранные акции через банк ВТБ, Альфа Банк, Открытие и их приложения — ВТБ Мои Инвестиции и другие.

Но потом начался полный бардак. Все активы заблокировали...

Эта ситуация крайне негативная — все иностранные акции банк ВТБ заблокировал после 1 марта.

Сотни тысячи клиентов сейчас с заблокированными акциями, средствами.

Далее ВТБ перевел акции в РСХБ и Альфа банк обещая, что все акции будут доступны к продаже, но это оказалось полным враньем.

Все активы заблокированы.

Получается массовый обман клиентов.

Суммы у коллег очень большие заблокированы и прошло уже 6 месяцев, как ВТБ заблокировал акции, а продвижений нет.

На претензии банки отвечают отписками и нагло врут про НРД.

Людям остается только ходить в отделения ВТБ и снимать все на видео.

( Читать дальше )

Почему ИИС — это ловушка для инвестора

- 14 сентября 2022, 19:36

- |

Image by rawpixel.com on Freepik

Image by rawpixel.com on FreepikСчет ИИС — очень выгодная с точки зрения налогов вещь, особенно его тип «Б», когда весь доход от продажи ценных бумаг освобождается от НДФЛ. Но есть ограничения — по сроку счета и максимальному годовому взносу. Именно из-за этих ограничений инвесторы теряют деньги. Рассмотрим подводные камни ИИС, и стоит ли вообще его использовать.

Как вы знаете, минимальный срок удержания счета ИИС для получения льготы по НДФЛ — 3 года. Если вы закроете счет раньше, то вы теряете льготу. А максимальный ежегодный взнос на ИИС — всего 1 млн. руб. Именно эти ограничения и губят инвесторов.

ИИС был бы хорош на американском рынке, который в целом все время растет

( Читать дальше )

Как грамотно удовлетворять свои хотелки ?

- 12 сентября 2022, 13:49

- |

Назрел вопрос и интересно ваше мнение господа :

Суть не конкретно в этом товаре, а в принципе решения подобного рода хотелок .

Дано:

Есть айфон 10 куплен в 01.2018 посмотрел по граф купив тогда не технику апл а ее акции сейчас на руках было бы 270к руб, но телефон мне нужен был для финансов .

Сейчас есть желание купить айфон 14.По цене это выйдет около 100к .

Сумма на депозите кратно выше есть, но мне совесть не позволяет такую сумму так потратить .

В голову пришла идея купить с кредитки альфы где на первую покупку 1 год без % а потом другими кредитками через когд рефин без комиссии и так на 2 года .

Минусы этой идеи в том что ее нельзя для других целей масштабировать к примеру авто и тд.

пришла вторая идея :

с депо купить акции апл на такую же сумму что и айфон, а айфон купить к примеру в кредит на 5 лет .

По моим скромным прикидкам апл будет стоить 214$ в течении 1-2 лет. Что даст прибыль около 30тыс руб

Переплата же по кредиту составит примерно эти же 39к.

Почему я пишу примерно т.к курс бакса опять же на мой скромный взгляд будет куда выше 60.

прошу вашего мнения господа ?

ps. Хотелось бы учесть баланс между хотелками и финансовой грамотностью, одними же деньгами сыт не будешь 😀

Психология инвестора VS психология скальпера. В чем разница?

- 07 сентября 2022, 17:48

- |

Я сейчас пишу довольно объемную книгу о трейдинге, и уделяю там особое внимание этой теме, этому противопоставлению “скальпер-инвестор”. Потому что на самом деле нет никакого инвестора и никакого скальпера. Есть трейдер и трейдинг. И цель любого трейдера — достичь определенного финансового результата, используя биржу. И скальпер, и интрадейщик, и инвестор совершают некие действия на рынке, чтобы получить прибыль. Все.

В нашем трейдерском мире не особенно любят скальперов, потому что их производительность выше. По сути скальпинг более точен, потому что скальперам приходится принимать более быстрые решения и делать “более точные выстрелы”. Инвестиции — это по сути отдавание денег на откуп случаю. Как бы хорошо вы не разбирались в теханализе и макроэкономике, войнам, экономическим кризисам и конфликтам плевать на ваши знания. Как только вы перенесли позицию через ночь, в то время, когда биржа не работает, вы не являетесь собственником своих денег. Вы находитесь во власти случая.

( Читать дальше )

Потенциальный сигнал о будущем акций США

- 06 сентября 2022, 11:10

- |

Согласно недавнему опросу, более половины инвесторов планируют купить больше акций к концу года. Следует ли это считать бычьим признаком?

Автор: Боб Стокс

Текстовая версия видео:

В книге Фроста и Пректера «Волновой принцип Эллиотта: ключ к пониманию рынка», впервые опубликованной почти 45 лет назад, говорится:

Восемь лет бушующего медвежьего рынка научили сегодняшних инвесторов быть осторожными, консервативными и циничными.

Принимая во внимание это описание мышления инвесторов в конце 70-х и начале 80-х годов, многие рыночные наблюдатели даже не рассматривали начало большого бычьего рынка.

Тем не менее, волновой принцип Эллиотта предсказал крупный восходящий тренд.

Бычьи рынки обычно рождаются после того, как настроения инвесторов достигают отрицательного предела.

( Читать дальше )

На быков по недвижимости Alexandria все еще можно положиться.

- 02 сентября 2022, 13:23

- |

Alexandria Real Estate Equities — единственная REIT, сдающая в аренду свою недвижимость почти исключительно для медико-биологической отрасли. Компания считается арендатором крупных фармацевтических компаний, таких как Bristol-Myers Squibb, Eli Lilly и Moderna. Компания предоставляет лабораторные помещения, необходимые этим компаниям для исследований и разработки лекарств, которые они продают миллиардам пациентов по всему миру.

В результате критической позиции Alexandria бизнес-результаты компании, как правило, очень последовательны и предсказуемы. Арендная плата — это последняя статья расходов, которую арендаторы собираются сократить в случае ухудшения экономической ситуации. Фактически, пандемия стала благословением для Alexandria, ускорив темпы роста ее выручки до более чем 23% в 2020 году.

Однако в 2021 году рост продаж вернулся к своему допандемическому нормальному уровню. Рынок быстро вернулся к своим старым привычкам гоняться за последними причудами ради быстрой наживы. В результате акции ARE упали с рекордно высокого уровня в 225 долларов в конце декабря 2021 года до 130 долларов к середине июня 2022 года. Вчера акции закрылись на уровне около 156 долларов, пытаясь восстановиться после этих 42% падения. Можно ли полагаться на то, что быки продолжат толкать цену вверх отсюда?

( Читать дальше )

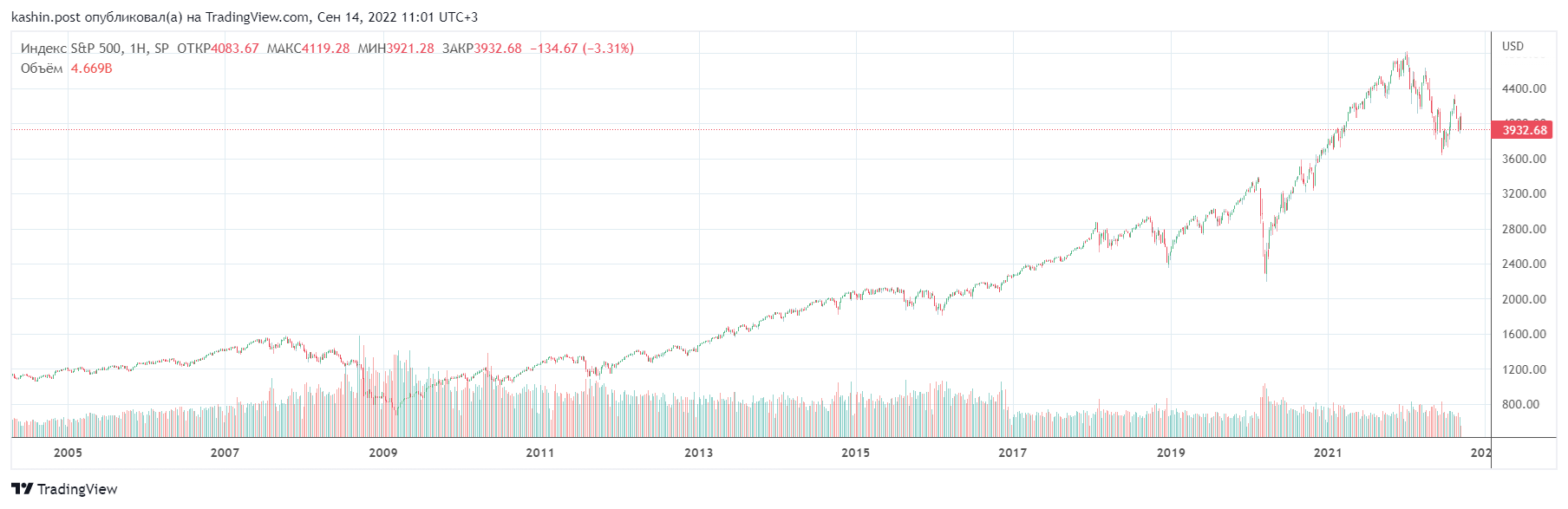

Выглядит ли S&P 500 оптимистично?

- 01 сентября 2022, 15:43

- |

Недавний график Wall Street Journal показал, что 90% акций S&P 500 торговались выше своей 50-дневной скользящей средней. Это был бычий знак, не так ли? В конце концов, мейнстрим все время говорит нам, что тренд — ваш друг. Этот отрывок из недавнего Short Term Update заставит вас задуматься.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал