инвестирование в россию

Условия работы в нефтянке, превращение россиян в миноритариев и причины увольнений в России

- 07 декабря 2024, 12:18

- |

1. Инженер-нефтяник объясняет, почему народ уклоняется от работы в нефтегазовой отрасли, что приводит к растущему дефициту кадров. Реальная работа типичного нефтяника-вахтовика – это тяжёлый физический труд, жизнь в сложных бытовых условиях, напоминающая «день сурка», и искрящееся взаимодействие с не всегда ответственными коллегами (ссылка).

Привлечь людей на работу в нефтянке становится всё сложнее, даже мигранты от неё отказываются. Инженер-нефтяник предлагает нашим нефтегазовым компаниям сосредоточиться на улучшении условий для работников и повышении корпоративной культуры. Цитирую (ссылка):

Сейчас не индустриализация, не освоение Севера 1960-х годов, не БАМ. И большинство романтику в виде запаха тайги вертело на [шлямбуре]. Не захочет сейчас молодежь жить в таких условиях, которые, даже когда я начинал работать, считались не самыми плохими.

Жить в вагончике восьмером, ходить на улицу в сортир а-ля дырка в мерзлой земле и в дурацкий душ за ширмой в сушилке. И не захотят они такого отношения, которое терпят мои ровесники, когда на них орут, хамят, грубят и считают, что это нормально, мол технические процессы. Посмотрят они на это удовольствие и пошлют на три буквы. И будут правы.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Анализ рынка 22 сентября. День, когда попытки откупа закончатся. Сегодня смотрим на поведение толпы.

- 22 сентября 2023, 11:19

- |

🔔Анализ рынка 22 сентября!

Ждем по индексу МосБиржи пробитие 3025 пунктов!

Видео:

👉Телеграм: t.me/bogdanoffinvest

☺️ Доброе утро! Вчера я уехал по делам днем, поэтому почти ничего не писал. Давайте проанализируем новостной фон:

1️⃣акции нефтяных компаний упали на фоне ограничения экспорта топлива.

ЗАПРЕТ НА ЭКСПОРТ ТОПЛИВА ИЗ РФ ПОКА БЕССРОЧНЫЙ, ДАЛЬНЕЙШИЕ РЕШЕНИЯ ЗАВИСЯТ ОТ НАСЫЩЕНИЯ РЫНКА И РЕЗУЛЬТАТОВ ДЕЙСТВИЯ ОГРАНИЧЕНИЙ — ПЕРВЫЙ ЗАМГЛАВЫ МИНЭНЕРГО РФ

🟢У нас и так на горизонте маячит укрепление рубля и падение в цене нефти, а так же доп налоги и снижение демпфера, что влияет на снижение прибыли и уменьшение дивов.

А так же высокая ставка делает открытие новых кредитов дорогим. Теперь прибавилась еще и эта проблема, вызванная сокращениями добычи нефти. И теперь приходится ограничивать экспорт, чтобы спасти сельское хозяйство. Так что откупать рынок, ловить отскоки пока выглядит опасным занятием.

2️⃣с 1 октября икра, водка и золото попадут под гибкие экспортные с 1 октября икра, водка и золото попадут под гибкие экспортные пошлины.

( Читать дальше )

Мысли опытного хомяка

- 07 сентября 2023, 05:20

- |

Пережив последние события (думаю, это только начало), и наблюдая приток нового мяса на рынок, надумал в очередной раз добавить плюсик в карму и добавить еще пару звуков в тихий шепот здравомыслия в пустыне.

Итак, о том, что Вы (и я), все мы забыли на фондовом рынке?

естественно, все в планах если не Левинморы (на пике, а не в итоге), то уж Баффеты то точно.

Оставим в стороне новых Левинморов. Они в телеге и на курсах захватили мир, и раздают по сходной цене всем «грааль». Забыв объяснить экономический смысл сего действия и их отсутствие в «Форбс». Но это новым подованам сторонний наблюдатель не обЪяснит. Все только через свой кошелек, да и то не у всех.

Поэтому рассмотрим будущих Баффетов. Привет коллегам Шадрину, Спирину и Марламову!

Итак, что же предлагает этот вариант «грааля»? Выбрать качественные, расколлерилованные активы, профит не фиксировать, и ждать «щастья».

И тут мысль, ради которой затеян сей пост: а когда «прожрем» прибыль?

Тут «хуру» начнут глубокомысленно рассказывать про «срок — вечность», про «личные цели инвестирования», про «фиксацию по мере необходимости».

( Читать дальше )

Классика портфельного инвестирования портфель 60/40. Сентябрь

- 05 сентября 2023, 08:00

- |

В августе добавил в линейку публичных портфелей — портфель 60/40.

Большая часть инвестируется в акции и остальное в облигации. Недавно уже была статья посвященная такому классическому и простому распределению активов, с которого лучше начинать новичку знакомство с инвестициями, после изучения базовых терминов.

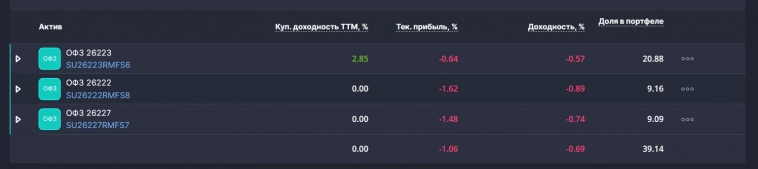

Портфель полностью закупил только ко второй половине августа. Поэтому больших расхождений по классам активов не наблюдается. Однако общая тенденция видна: акции растут, стоимость облигаций снижается. До пятого сентября отбалансирую портфель к нужному соотношению долей. По облигациям покупать буду ОФЗ 26223. Это самый короткий выпуск с постоянным купоном. Ключевая ставка вполне вероятно вырастет еще или останется прежней, поэтому лучше всего не уходить по облигациям в длинный горизонт.

( Читать дальше )

Почему НЕ надо ПОКУПАТЬ российские акции сейчас и в ближайшие месяцы.

- 30 мая 2022, 17:32

- |

1) Весь российский крупный бизнес прямо или косвенно уже очень давно является государственным. Дураки, дебилы и идиоты в развитых экономиках закончились, закрывающие глаза — тоже, при этом большая доля от фрифлоата — бабло людей и фондов из стран с развитыми экономиками.

2) Экономика и крупный бизнес уже много лет подряд в России отсутствуют в принципе здоровые как класс.

Действующая до сих пор власть как решила, что экономика может существовать за счёт продаж ресурсов в другие страны и закупки на бабло с них всего необходимого, в том числе жизненно, при этом внушала населению, что приход зарубежных компаний на территорию колониальной заправки третьего мира — это дескать инвестиции, а не захват рынка и уничтожение будущего для местного собственного бизнеса и экономики… так ничего и не менялось, пока не обнаружилось, что из великой России страна превратилась под управлением бессменной последние лет 20-25 действующей власти в рашку, в которой не стало даже своих гвоздей, кроме десятки, семян, кроме дающих сильно меньшие урожаи, и даже жести для консервных банок.

( Читать дальше )

Риски финансовых рынков развивающихся стран

- 21 марта 2022, 12:30

- |

В ситуации, когда российский рынок акций переживает самую длительную приостановку торгов в своей современной истории, хотел бы привести интересный фрагмент из книги Елены Чирковой “Стоимостное инвестирование в лицах и принципах”.

Исследование, на которое ссылается Елена, показывает, что не все так хорошо с финансовыми рынками развивающихся стран. Длительные истории успеха, которые демонстрируются индустрией, связаны главным образом со странами англо-саксонского блока, выигравшим войны 20 века, а также с нейтральными странам.

С развивающимися же рынками не все так просто. Проигрыши в войнах (горячих и холодных), гиперинфляция, длительные приостановки торгов — малое из того, что могло ожидать инвесторов из стран за рамками “историй успеха”.

Исследование актуально в текущей ситуации, когда в стране разворачиваются события, еще месяц назад казавшиеся “за гранью возможного”.

“ Согласно исследованию Уильяма Гоцмана и Филиппа Джориона «Глобальные фондовые рынки в 20 веке», с 1921 по 1996 год средняя (медианная) реальная доходность страновых фондовых рынков, за исключением США, составляла всего 0,8% и статистически неотличима от нуля. Согласно еще одному исследования Гоцмана и Джориона, с 1929 года из 29 рынков, существовавших в то время, только на семи не прекращались торги. Семь рынков закрывались на срок от полугода до года, 15 не функционировали вы течение длительного времени либо вообще «умерли».

( Читать дальше )

Время формировать хорошие портфели

- 05 сентября 2012, 12:07

- |

Конечно, лучше же покупать бумаги на развитых (насыщенных, слаборастущих) рынках с P/E=15-100.

Говорят, что западные фонды уходят с российского рынка акций и это преподносится таким образом, что наш рынок стал неинтересен для нерезидентов. Но почему-то не говорят, кому они продают свои большие пакеты. Частникам что-ли?

На мой взгляд, лучшим решением сейчас является формирование хорошего пакета, рассчитанного на получение прибыли на горизонте 1 год и более.

Но вместо этого большинство трейдеров сливают свои счета в затянувшемся боковике.

"Побеждает тот, кто умеет ждать"

- 27 июля 2012, 18:49

- |

Тимофею Мартынову. Как помню, недавно он просил побольше постов именно об инвестировании.

Цель трудов:

расширение околорыночного кругозора

Если Вам показалось, что в данном посте содержутся рекомендации — Вам показалось

Начнем

У некоторых людей есть предубеждение того, что фундаментальный анализ не работает. Мне бы хотелось с ними подискутировать.

Для проведения данного анализа, я взял топ — 50 акций по совокупным торговым объемам за последние полгода, затем отбросил все, те которые за полгода показали результаты ниже индекса ММВБ по доходности (я к сожалению не учитывал дивиденды, за что прошу меня простить). Все же для частного инвестора есть 2 принципа:

А). Купил — Держи

б). Не используй плечо

Так в итоге, может ли это принести результат? Так как, мы не смотрет на неликвид, давайте сначала обратимся к вопросам связанным с ликвидностью рынка.

( Читать дальше )

Инвестировать просто необходимо каждому

- 29 мая 2012, 07:43

- |

Он напомнил, что сейчас в экспертном сообществе, а также в правительстве «очень активно» обсуждаются «различные наборы реформирования пенсионной системы». По словам господина Топилина, которого цитирует «Интерфакс», одно из обсуждаемых предложений — отмена обязательной накопительной части пенсии. При этом он подчеркнул, что в обсуждаемых вариантах речь не идет о том, чтобы изымать уже сформированные накопления. «Никто не говорит о том, что то, что накоплено, может быть каким-то образом отменено или изъято. Речь идет только о будущих накоплениях»,- пояснил министр.

Сегодня на формирование пенсионных накоплений направляется 6% от заработной платы работников, родившихся не раньше 1967 года. Эти платежи поступают в рамках страховых взносов, которые уплачивает работодатель. Общая ставка страховых взносов составляет 22%. По мнению господина Топилина, изъятие 6% из общей суммы страховых взносов «создает значительную часть дефицита Пенсионного фонда».

( Читать дальше )

В РОССИИ НЕТ ГОСУДАРСТВА

- 27 мая 2011, 16:38

- |

По моему Тимофей делал вчера выдержки, но вот полное интервью. По моему крайне полезно почитать инвесторам.

www.snob.ru/magazine/entry/36099

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал