иис

Выбор брокера для ИИС (БКС и ФИНАМ не предлагать!)

- 18 ноября 2019, 17:10

- |

Подсчитываю недополученную прибыль от преждевременно закрытых позиций и неспешно выбираю нового брокера.

БКС отпадает — читай выше.

ФИНАМ — ежемесячно доят деньги, даже если нет торговой активности в текущем месяце. За год набегает под 2 тысячи.

Что там у Тинькова и у Сбера?

Может ещё есть варианты?

Буду благодарен за конструктивные предложения.

- комментировать

- ★1

- Комментарии ( 23 )

Под Новый Год - наполним бокалы, заполним ИИС. Лизинговый портфельчик.

- 15 ноября 2019, 15:43

- |

К ОФЗ 26221 и 29006 добавил на 1/3 в соотношении 50/50:

ГТЛК БО 001P-10 и Пионер-Лизинг БО-П02.

Пионер-Лизинг дает ежемесячные выплаты +6.25 к ставке ЦБ, ГТЛК платит раз в квартал +0.65. В среднем, получается +3.45, что довольно неплохо.

Если сравнить с 26221, то получится, что почти каждый месяц приходит купон, как минимум, от двух выпусков облигаций. Это обеспечивает стабильный денежный поток. Обе облигации довольно низковолатильные.

По ГТЛК оферта пут 100% летом 2022 года. К тому времени, уже будет выплачено довольно приличное количество купонов. По Пионеру — можно купить в ЛК НФК-Сбережений через 1, 2 или 3 года. Как вариант, взять синхронный с ГТЛК.

Итого:

ОФЗ 26221 45%

ОФЗ 29006 25%

001Р-10 15%

БО-П02 15%

Предполагаю, что будущий год будет для России чуть позитивнее, ну а если и будут шоки, то кратковременные (которые и учтут флоатеры).

План минимум — держать лизинговую часть до оферты в 22 году.

Корабль поплыл.

Коты - квалифицированные инвесторы!

- 14 ноября 2019, 16:00

- |

Дамы и господа! Манул Кот и Клуб Любителей Котов имеют удовольствие сообщить, что сегодня, 14 ноября 2019 года, в 14:46:03 мск произошло знаменательное событие. После долгих и тяжких раздумий, многочисленных отказов, длительных проверок и согласований, мой брокер Фридом Финанс оказал мне величайшую милость, присвоив мне статус квалифицированного инвестора на моем основном брокерском счете.

Это событие важно для меня, потому что:

1) есть надежды, что статус квала позволит расширить торговые лимиты (явные и/или неявные)

2) я хотел бы опробовать свои торговые стратегии на некоторых малоликвидных инструментах, которые доступны нынче только при наличии статуса квала

Также коты имеют честь сообщить, что прямо сейчас, в 15:50 мск суммарная оценка обоих моих счетов составляет не менее 6 286 000 ₽, даже несмотря на локальное падение по дню, а также существенные просадки в ряде важных активов (например, GMKN, MAGN, RASP, RTKM).

Борьба за получение КВАЛА на ИИС еще предстоит. Сразу вопрос ко всем — был ли на Смартлабе опыт получения статуса квалифицированного инвестора на ИИС? Мой брокер мне втирает, что это две несовместимые вещи.

Индивидуальный инвестиционный счёт (ИИС). «ДЕЛО ЗАКРЫТО»

- 13 ноября 2019, 12:55

- |

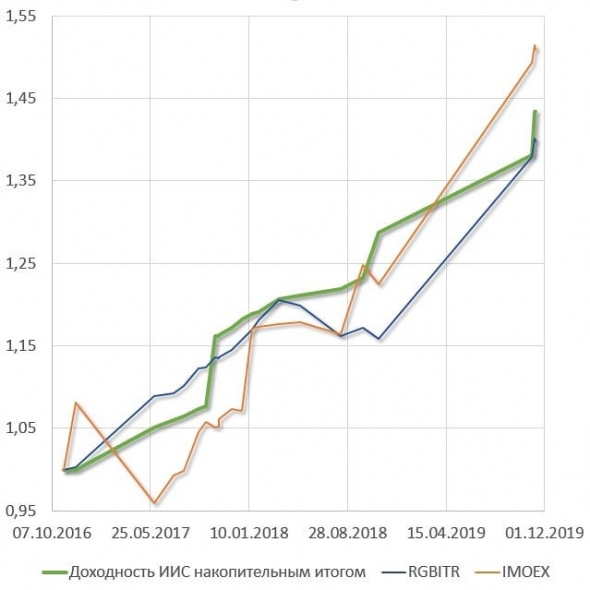

Каждый год я публиковал в Facebook и на Smart-lab статистику своих инвестиций на ИИС.

Основными критериями при формировании портфеля на ИИС были:

✅ Максимальная надежность, поэтому портфель был создан исключительно из ОФЗ с дюрацией, равной сроку ИИС для иммунизации портфеля облигаций.

✅ ИИС типа А, чтобы получать каждый год возврат НДФЛ в размере 13% от суммы средств, внесенных на счёт.

Таким образом, портфель был максимально консервативным и безрисковым. В этом году я могу закрыть ИИС, поскольку он просуществовал три года.

Каковы же результаты❓

✅ Прирост капитала за три года составил чуть более 21%❗️

✅ Реальная доходность (с учетом взносов на ИИС) 43% или 12,7% годовых❗️

➡️ Если сравнить результаты с депозитами, то результат лучше примерно на 20%.

➡️ Также результат превзошёл индекс государственных облигаций RGBITR, который почти догнал ИИС только в этом году, благодаря снижению ключевых ставок Банком России.

( Читать дальше )

Лапшесниматель для инвесторов дайте

- 06 ноября 2019, 16:50

- |

По мотивам очень популярных и расплодившихся последнее время постов от супер-пупер долгосрочных оказывается инвесторов, которые откладывают то по 3000 каждый месяц, то исправно по 400 в год, и все сидят, не продают и только богатеют.

Только со временем я начал понимать масштаб деятельности и вовлеченности фабрики троллей по привлечению мяса на рынок.

По мотивам постов: https://smart-lab.ru/blog/559697.php и самый популярный пост за день

https://smart-lab.ru/blog/572422.php .

Спрашивается, а где ж ты был все это время такой умный и хороший, если у тебя лукойл по 2900 куплен и держите? А сургут преф так вообще вам подарил кто-то по 11,8 куплена ?

И портфельчик весь такой по фен-шую диверсифицированный сделан то, аккуратненько оформлен, от сентября месяца правда лишь 19 года, но это ничего, и так сойдет.

И как верно и правильно инвестировать и копить по 400 тысяч самому, и было 2 миллиона, а стало 3 епта, дивиденды получены, взнос 400 тысяч новый исправно на биржу занесен и сделан, итого плюс миллион за год, ну чем не жизнь сахар, а ?

( Читать дальше )

Портфель для ИИС на 400тр, что взять и в каких долях?

- 04 ноября 2019, 15:02

- |

Пока мысли, взять пару ETF: etf fxus 80% и fxit 20% и ОФЗ.

Возможно кто-то задавался таким же вопросом? Был бы рад обсудить конкретные мысли по портфелю. =)

На пенсию в 65. Итоги БДС 18/19. График поступления дивидендов по месяцам. Дивы дали ежемесячный доход (пенсию) 26300 руб. За год прирост составил 20%. Два новых эмитента в моем портфеле (всего 34).

- 01 ноября 2019, 13:23

- |

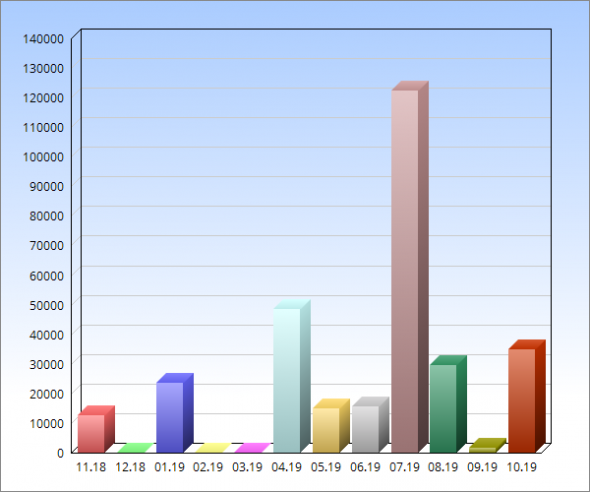

Итак, закончился мой Большой Дивидендный Сезон (БДС) 2018/2019.

С 1 ноября стартовал новый БДС 2019/2020.

Как поступали уже отчищенные от налога (НДФЛ) дивиденды на мой БС.

Хронология событий.

Разбивка по месяцам, сумма, эмитенты.

1) Ноябрь 2018 года = 12626 руб. (Татнефть, Акрон)

2) Декабрь 2019 г = 0

3) Январь 2019 г. = 23773 руб. (Юнипро, Лукойл, Газпромнефть, Татнефть, НЛМК, Ростелеком)

4) Февраль 2019 г. = 1253 руб. (Фосагро)

5) Март 2019 г. = 0

6) Апрель 2019 г. = 48624 руб. (ОФЗ-ПД, НКНХ пр)

7) Май 2019 г. = 14913 руб. (Северсталь, НЛМК, Мосбиржа, Таттелеком, ОФЗ-ПД)

8) Июнь 2019 г. = 15606 руб. (МРСК-Волги, Фосагро, Магнит, Северсталь, Акрон)

9) Июль 2019 г. = 122440 руб. (Сбербанк, НЛМК, ГМК Норникель, ВТБ, Башнефть, Юнипро, МРСК ЦП, ЛСР, Ленэнерго, Газпромнефть, МТС,

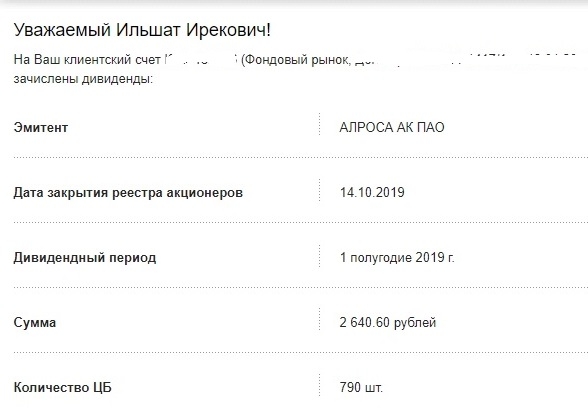

ЛУкойл, Татнефть, РОстелеком, Энел Россия, Россети, Аэрофлот, ФОсагро, Алроса, ФСК)

10) Август 2019 г. = 29576 руб. (Сургутнефтегаз, Газпром, ОФЗ-ПД)

( Читать дальше )

На пенсию в 65. ИИС+НДФЛ. Как мои 3 тыра в месяц получают "волшебный пендаль" +48% годовых в 1 год инвестирования. Год за годом (ГзГ). ГзГ (2015). ГзГ (2016). ГзГ (2017). ГзГ (2018). ГзГ (2019)....

- 30 октября 2019, 05:42

- |

В стране «Дивидендия» тишь и благодать. С каждым годом растет благосостояние «Дивидендщиков».

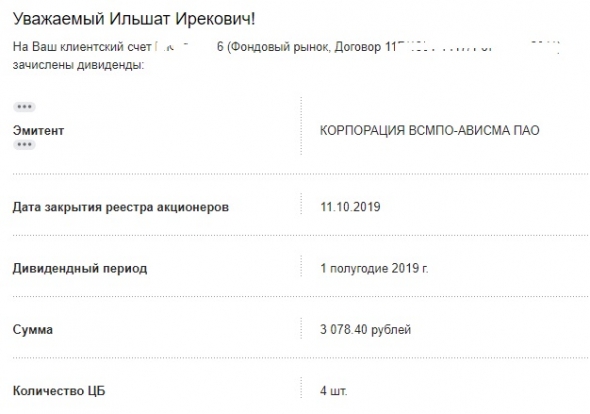

Вот вчера прям «Дивидендный дождь» пролился.

Конечно, рост по экспоненте, благодаря сложному проценту, 8-му чуду света, не возможен без помощи государства.

А оно у нас строит «государственно-олигархический капитализм», имхо. Где дивиденды нужны всем участникам процесса.

( Читать дальше )

Смирнова в подкасте ТИ говорила, что через ИИС типа А очень удобно снижать налоги с основного брокерского счета. Какова именно схема такой оптимизации налогов ?

- 27 октября 2019, 22:14

- |

Дети и сложный процент: "Лучшее время, чтобы посадить дерево, было двадцать лет назад" (с, Китай). Время работает на вас. Практика лучше теории.

- 26 октября 2019, 10:24

- |

Как научить ребенка (и себя) откладывать каждый месяц хоты бы 3 тыс.рублей, покупать дивидендные акции,

пользоваться сложным процентом (8-м чудом света)?

Для себя я этот вопрос решил просто. У меня сын (17 лет) и дочь (22 года), я сделал следующее.

1. Когда ребенку исполнилось 14 лет, пошел к брокеру, открыл БС, оформив доверенность (обычную, не нотариальную).

2. Каждый месяц перечисляю на счет ребенка 3 тыс.руб. (эта сумма для меня комфортна, каждый может выбрать себе свою).

3. Помогаю покупать дивидендные акции РФ на Мосбирже.

Стартовать очень легко!

Выбор огромен. Берем хотя бы 4 сектора экономики и набрасываем стабильно платящие дивиденды ПАО.

Очень простой и четкий алгоритм покупки:

Доходность (в момент покупки)=Дивиденды (утвержденные или предполагаемые)/ЦенаАкцииВмоменте "«Больше»" СтавкиЦБРФ.

Наилучший (ИМХО) сайт ДОход.ру. Именно применять эту простую формулу. Очень наглядный, простой.

И очень уж удобный и лаконичный сайт закрытиеРеестров.рф для объяснения детям, что такое закрытие реестра, див. отсчечки, собрания акционеров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал