евродоллар

непредсказуемый форекс для идиотов: пять закрытий подряд

- 15 января 2021, 11:21

- |

( Читать дальше )

EUR/USD - пора

- 15 января 2021, 09:31

- |

В рамках этого сценария; smart-lab.ru/blog/tradesignals/669884.php

Подробности в телеграм канале; t.me/joinchat/AAAAAFVtUQCV8xjARKPRnQ

Brent подходит к краю, пока рубль определяется!

- 11 января 2021, 19:57

- |

Добрый день!

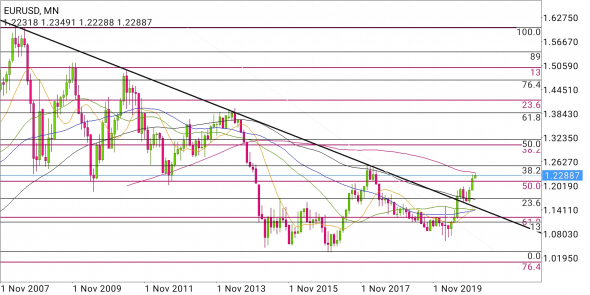

По паре EUR/USD цена делает попытку откатиться к пробитому, но очень сильному и значимому, «психологическому» уровню 1.2000. Поэтому, при подходе к пробитой горизонтали стоит ждать отскок цен вверх:

Пара USD/RUB очертила себе праздничные границы диапазона, ограниченного между уровнями 72.70 и 76.00: В принципе, пока стоит ждать отбоя от границ внутрь диапазона. Но, стоит наблюдать за поведением цены на границах флета – существуют риски пробоя верхней стороны диапазона (76.00):

( Читать дальше )

Клеймо кровавого диктатора. Обзор на предстоящую неделю от 10.01.2021

- 10 января 2021, 23:39

- |

По ФА…

— Протокол ФРС

Все члены ФРС поддержали изменение указаний в отношении программы QE в «руководстве вперед» о продолжении покупки активов в текущем размере 120 млрд. долларов ежемесячно до тех пор, пока не будет достигнут существенный дальнейший прогресс в достижении целей по максимальной занятости и стабильности цен.

Члены ФРС отметили, что проведение программы QE с привязкой к достижению экономических целей позволит лучше реагировать на изменения в экономике.

К примеру, если прогресс в достижении целей ФРС будет более медленным, чем прогнозируется сейчас, то ставки будут сохранены низкими более длительное время, а баланс ФРС вырастет сильнее.

Ряд членов ФРС допускает увеличение размера программы QE или покупку ГКО США с более длительным сроком погашения в случае, если достижение целей согласно мандату ФРС будет более длительным, другие члены ФРС призывают к разумному взвешиванию пользы и ущерба от покупки активов.

В отношении сроков сокращения программы QE, то ряд членов ФРС отметили, что после достижения прогресса в отношении максимальной занятости и роста инфляции начнется постепенное сокращение размера программы QE, а сам процесс сворачивания покупки активов будет аналогичен процессу в 2013-2014 годах.

( Читать дальше )

EUR/USD - танцы в треугольниках

- 07 января 2021, 12:42

- |

На тф ниже месячного всё время норовит сорваться в коррекцию к линии тренда

( Читать дальше )

Взгляд в будущее. Новогодний обзор от 03.01.2021

- 04 января 2021, 00:06

- |

Смена экстравагантной политики Трампа на более традиционное правление Байдена значительно упростит жизнь трейдерам, торгующим на валютном рынке, но усложнит работу на фондовом рынке.

Во времена президентства Трампа торговля на валютном рынке напоминала родео на быке, в любой момент заявления о повышении торговых пошлин, валютной политике или разрыве международных соглашений могли сбросить с тренда.

Администрация Байдена будет играть согласно правилам, что вернет зависимость основных трендов на валютном рынке от политики ЦБ.

Сон инвесторов во время четырехлетнего правления Трампа был крепок и спокоен, за исключением начала пандемии коронавируса, ибо Дональд судил о своем рейтинге исходя из уровней фондового рынка.

Приход администрации Байдена доставит немало проблем инвесторам, ибо изменение налоговой политики, заключение международных соглашений по налогообложению цифровых компаний и климату спровоцирует коррекцию на фондовом рынке, не говоря о перспективе закручивания крана ликвидности ФРС.

( Читать дальше )

Доллару кранты.

- 28 декабря 2020, 18:02

- |

судя по всему идет такой убойный набор позиции и да, я вижу, моё мнение дальше вверх

непохоже на углы цены, (изменения) что это наоборот набор доллара против евры.

… возможно если это так, то лететь там 1.33 если не выше в диапазон до 1.6

хотя кто знает, посмотрим верно ли понимание спустя время

Мир погряз в переговорах. Обзор на предстоящую неделю от 20.12.2020

- 20 декабря 2020, 23:07

- |

По ФА…

Заседание ФРС

ФРС приняла решение о сохранении текущего ежемесячного размера программы QE в размере 120 млрд. долларов «до тех пор, пока не будет достигнут существенный дальнейший прогресс в достижении целей по максимальной занятости и стабильности цен».

Состав покупок активов также остался неизменным, ФРС продолжит ежемесячно покупать ГКО США на 80 млрд. долларов с прежней длительностью погашения, а ипотечные бонды на 40 млрд. долларов.

Экономические прогнозы по росту инфляции и ВВП США были существенно пересмотрены на повышение, прогнозы по уровню безработицы U3 были пересмотрены на снижение.

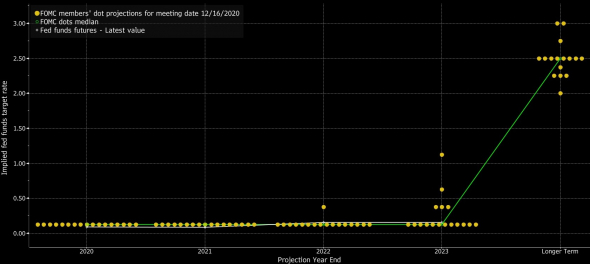

Точечные прогнозы членов ФРС по ставкам остались практически неизменными, члены ФРС в большинстве не ожидают повышения ставки на всем прогнозируемом горизонте:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал