депозиты

Равняемся на Мишустина! Образцовый пример консервативного инвестора. Все доходы от недвижимости, депозитов в банке, дивиденды от ценных бумаг

- 21 января 2020, 09:18

- |

Все доходы от недвижимости, депозитов в банке, дивиденды от ценных бумаг, зарплаты, ИИС, возврата НДФЛ.

- комментировать

- ★2

- Комментарии ( 13 )

Куда вкладывать в 2020? Стоит ли максимально диверсифицировать, покупая все подряд? Недвига или фондовый рынок?

- 05 января 2020, 23:36

- |

в итоге, что может произойти, разные ожидания:

— акции рухнут

— облигации тоже

— золото может и вырастет, но всеравно упадет, да и дивидендов оно не приносит, и в портфелях его мало. у баффета вообще нет, у кого-то 5%, значит не лучший вариант.

— недвижимость — цены завышены, да и сама по себе дорогая, на ту, что хочешь не хватит всеравно.

— рубль — девальвируют, доллар может быть тоже, да и вообще инфляция по-любому съест

— крипта будет идти и дальше вниз, а в кризис, может взлетит, но скорее наоборот упадет еще больше, чтобы докупить акций подешевке.

— депозиты — на уровне инфляции, а нужен доход, за счет которой можно было бы арендовать квартиру.

либо купить квартиру, чтобы не платить за аренду, но не по таким ценам.

в итоге какая-то безысходнсоть, чтобы не сделал с накоплениями — везде потеряешь.

Везде пузыри.

( Читать дальше )

Стратегии для неквалифицированных инвесторов по доходу уступали депозитам - ЦБ РФ

- 05 декабря 2019, 02:47

- |

МОСКВА, 4 дек /ПРАЙМ/. Средневзвешенная годовая доходность по стандартным стратегиям инвестирования, предназначенным для широкого круга неквалифицированных инвесторов, была ниже доходности депозитов, подсчитали эксперты Банка России в «Обзоре ключевых показателей профессиональных участников рынка ценных бумаг» за третий квартал 2019 года.

www.cbr.ru/Content/Document/File/91878/review_secur_19Q3.pdf

К стандартным стратегиям авторы обзора отнесли управление ценными бумагами и денежными средствами нескольких клиентов по единым правилам и принципам формирования состава и структуры активов, находящихся в доверительном управлении, при условии определения единого инвестиционного профиля клиентов. В обзоре рассмотрены 30 стандартных стратегий.

«Лишь около половины рассматриваемых стратегий были доступны неквалифицированным инвесторам, и средневзвешенная доходность по ним была ниже доходности депозитов», — говорят эксперты регулятора.

( Читать дальше )

"Медвежья услуга" или это поможет РТС сползтись ?

- 03 декабря 2019, 09:30

- |

средств бюджета с фиксированной ставкой. Средства размещаются на 14 дней, лимит

аукциона — 300 млрд рублей. Минимальная процентная ставка размещения - 6,19%

годовых. Кроме того, пройдет аукцион по размещению временно свободных средств

бюджета в банковские депозиты с плавающей ставкой, привязанной к ставке RUONIA.

Средства размещаются на 37 дней, лимит аукциона — 40 млрд рублей.

Банк России проведет депозитный аукцион со сроком 1 неделя

Федеральное казначейство проводит аукцион........

- 26 ноября 2019, 09:32

- |

средств бюджета с фиксированной ставкой. Средства размещаются на 14 дней, лимит

аукциона — 400 млрд рублей. Минимальная процентная ставка размещения - 6,19%

годовых.

Кроме того, пройдет аукцион по размещению временно свободных средств

бюджета в банковские депозиты с плавающей ставкой, привязанной к ставке RUONIA.

Средства размещаются на 44 дня, лимит аукциона — 20 млрд рублей.

Банк России проведет депозитный аукцион со сроком 1 неделя

Ставки по вкладам продолжают снижаться...

- 22 ноября 2019, 13:18

- |

При этом рынок ОФЗ не дает премии к депозитам, как это было когда-то. Монетарные власти практически насильно выталкивают деньги в более рискованные сегменты рынка...

t.me/invest2bfree/35

Низкие ставки депозитов будут толкать частные деньги на рынок корпоративных облигаций

- 21 ноября 2019, 07:55

- |

Ставки по депозитам вновь вплотную приблизились к 6% годовых. Традиционно, медленное снижение депозитных ставок в России сменяется их резким ростом. Вопрос в точке разворота. Находимся ли мы в ней сегодня? Похоже, нет. Главная угроза – перегретость фондовых рынков. Что на Западе, что в России. Вполне вероятно, российские акции продолжат начатое снижение. Тогда как американские могут его начать. Однако для нашей страны денежный и фондовый рынки, исторически, слабо связаны друг с другом. Конечно, в случае фондовых падений на глобальной арене рубль может ослабевать к резервным валютам. Хотя само ослабление вряд ли будет сопоставимым даже с прошлым годом, когда рубль терял около 15% к доллару. Но депозитную политику банков это, скорее всего, не поменяет. Отток денег с депозитов, или хотя бы отсутствие нового притока – это, фактически, зеркальный приток частных денег на облигационный рынок. Выиграет ли от этого сектор ОФЗ? Наверно, нет, ибо ставки там от банковских слабо отличимы. Человек, которого не устраивает депозитный процент, будет искать процентную альтернативу. Далеко не всегда руководствуясь сопоставимостью качества тех или иных долговых инструментов. Депозитные деньги в какой-то части должны оказаться в секторе корпоративных облигаций (купоны — 7,5 — 9%), а внутри этого сектора – в высокодоходном сегменте (11-14%).

( Читать дальше )

Депозит в рублях или наличные доллары?

- 07 ноября 2019, 12:25

- |

В России проживает 110 долларовых миллиардеров. Долларовых миллионеров у нас 246 тысяч. Это как население среднего города. Количество тех и других растёт. За год миллиардеров стало больше на 36 человек, а миллионеров на 74 тысячи. Это статистика банка CreditSuisse. Как же войти в число богачей? Есть ли для этого законные способы?

( Читать дальше )

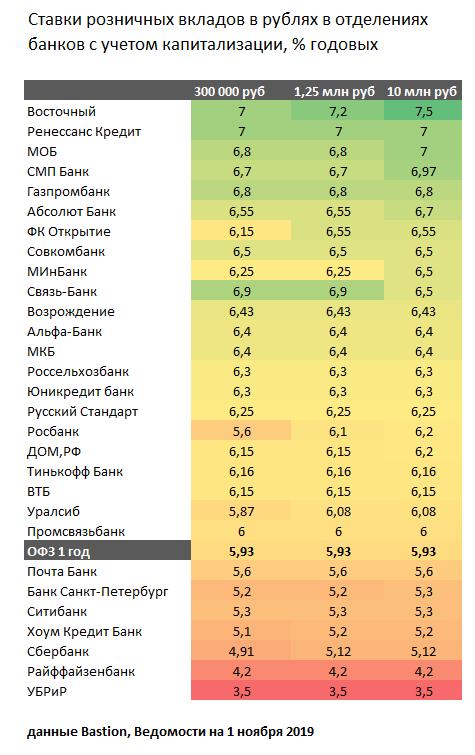

Ставки по депозитам продолжают снижение

- 05 ноября 2019, 18:39

- |

Bastion в Telegram

Депозиты уже не те

- 03 ноября 2019, 09:24

- |

«Ведомости» дают свежую статистику по доходностям банковских депозитов (https://www.vedomosti.ru/finance/articles/2019/11/02/815327-stavki?utm_campaign=vedomosti_public&utm_content=815327-stavki&utm_medium=social&utm_source=telegram_ved). Ситуация возвращается в естественные рамки: проценты по депозитам приближаются к ставкам инфляции. А выше инфляции они быть и не должны. Банк, в теории, дает деньги в кредит выше инфляционной ставки, принимает на депозит – ниже. Нелюбовь к рублю и боязнь экономических потрясений приучили нас к обратному. Стабилизация финансовой системы возвращает цифры на свои места.

Это с одной стороны. С другой, население видит падающие банковские проценты и ищет альтернативы с бОльшими доходностями. И обязательно найдет. Будем считать, что денежный поток даст стимул к здоровому развитию облигационного рынка, краудлендинга, рынка акций. Но с неизбежными перегибами. Потому, если дешевизна денег продержится еще хотя бы с полгода, будут нам и громкие дела о финансовых пирамидах, и новые и вполне оправданные регуляторные ограничения доступа для частных инвесторов к ряду финансовых инструментов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал