депозиты

Проценты по вкладам в системно значимых банках

- 16 октября 2021, 22:37

- |

Пришло время присунуть котлету на полгода в банк. Пошел смотреть ставки по простым вкладам в системно значимых банках.

Системно значимый — это банк, устойчивость которого важна для действующей системы власти. Такой банк обслуживает больших корпоративных клиентов и/или большую толпу людей, совокупный гнев которых может стать угрозой безопасности для чиновников. Власть зорко следит за процессами внутри таких банков, пресекая возможности финансирования нехороших мероприятий и операции нехороших людей.

Простой вклад — это депозит с простыми и понятными условиями — СУММА, СРОК, ПРОЦЕНТ — без всякой банковской херни:

без надбавки за нового клиента

без страхования жизни

без карточных расходов

без зарплатных проектов

без пенсионных удостоверений

без оформления через какую-нибудь жопу

и т.д.

Пробежавшись по сайтам, выписал максимальные ставки по

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 66 )

Акции Bank of America выросли на 4,5% на фоне сильных результатов

- 15 октября 2021, 10:52

- |

Bank of America (BAC) отчитался за 3 кв. 2021 г. (3Q21) вчера до открытия рынков. Чистая выручка (за вычетом процентных расходов) выросла на 11,9% г/г и составила $22,77 млрд. Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $0,85 в сравнении с $0,51 за 3Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали чистую выручку $21,8 млрд и diluted EPS $0,71. Банк высвободил из резервов $1,1 млрд. Без учёта сокращения резервов EPS равен 73 центам.

Чистые процентные доходы выросли на 9,5% до $11,09 млрд. По сравнению со 2Q21 рост составил 8,4%. Депозиты $1,96 трлн, по итогам 2Q21 было $1,91 трлн. Кредитный портфель снизился на 3% г/г и составил $928 млрд. Резервы на потери по кредитам и лизингу составили $13,2 млрд или 1,4% от кредитного портфеля, в сравнении с 1,5% во 2Q21. Достаточность капитала 1 уровня 11,1% по сравнению с 11,9% годом ранее.

Средний размер портфеля ипотечных кредитов за квартал снизился на 9,2% г/г до $215,65 млрд. Средний размер задолженности по кредитным картам составил $75,6 млрд, что на 7% ниже, чем годом ранее. Средний размер портфеля кредитов населению сократился на 6% в сравнении с 3Q20, а портфель кредитов фирмам на 5%. Средний размер кредитного портфеля BofA снизился на 5,5% г/г до $920,5 млрд.

( Читать дальше )

Отчёт Bank of America: потенциал роста скорее всего исчерпан

- 21 августа 2021, 11:05

- |

Продолжаем обзор отчётов за 2 кв. 2021 г. (2Q21) по компаниям, акции которых входят в топ-10 наших ETF. Этот пост посвящен VFH и конкретно — BAC. Итак, Bank of America (BAC) отчитался 14 июля.

Чистая выручка (за вычетом процентных расходов) во 2Q21 снизилась на 3,85% и составила $21,47 млрд. В 1Q21 было $22,82 млрд (-6% кв/кв). Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $1,03 в сравнении с $0,37 за 2Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали $21,8 млрд и EPS $0,77. Банк высвободил из резервов $2,2 млрд, при чистых списаниях в убытки $595 млн. Без учёта сокращения резервов EPS 80 центов.

Чистые процентные доходы снизились на 5,7% до $10,23 млрд. Депозиты $1,91 трлн, в конце 1Q21 было $1,88 трлн. Кредитный портфель подрос и теперь составляет $919 млрд. Резервы на потери по кредитам и лизингу составили $14 млрд или 1,5% от кредитного портфеля, в сравнении с 1,8% в 1Q21. Достаточность капитала 1 уровня 11,5%.

Чистая выручка подразделения «мировые рынки» (“Global markets”) во 2Q21 упала на 15% до $4,75 млрд. В 1Q21 было $6,2 млрд. При этом доходы от сервисов по трейдингу облигациями, валютой и товарами (FICC) обвалились на 34% г/г и 40% кв/кв. Доходы от сервисов торговли акциями (Equities), напротив, выросли на 34% г/г, но упали на 11% кв/кв. Выручка направления «розничный банк» (“Consumer banking”) прибавила 4,3% и составила $8,2 млрд. Валовые доходы сегмента «Управление активами и инвестициями» (“Global wealth & investment management”) составили $5,07 млрд, что на 14,5% выше, чем во 2Q20. Активы под управлением $1,2 трлн (+29% г/г), а балансы клиентов $3,65 трлн (+25% г/г). Направление «глобальный банк» (“global banking”) отразило выручку $5,09 млрд, без изменений.

( Читать дальше )

Насекомоедство в Англии / Чёрные кредиторы разбушевались / Антипрививочники - жертвы шантажа

- 13 августа 2021, 21:43

- |

В этом выпуске:

1. Англия агитирует есть насекомых, так как коровы извергают парниковые газы.

2. Доходность банковских депозитов растёт, но медленно. Вклады всё ещё убыточны по сравнению с инфляцией.

3. Чёрные кредиторы бросают людям деньги на карту и начисляют зверские проценты.

4. Антипрививочники, подделавшие сертификаты, становятся жертвами шантажа.

Моя программа Экономика на телеканале Крым-24

( Читать дальше )

Акции в 40-е. Сколько веревочка не вейся.

- 24 июля 2021, 11:05

- |

Рано или поздно этот цикл роста, начавшийся в 2009-м, закончится. Бычий рынок сменится медвежьим. Обычно это 15-20 лет роста, а затем 10-15 лет падения и боковика.

В современной парадигме, порожденной очередным циклом монетарной экспансии (еще больше долга), мы привычны к тому, что акции только растут. Это самый доходный инструмент, приносящий около 10-15% годовых.

Но так будет не всегда. Те, чьи портфели сегодня на 80-100% состоят из акций, сейчас “на коне”. Но в будущем они испытают разочарование.

Я не знаю как и когда это произойдет. Но я могу вместе с вами взглянуть на прошлые два медвежьих рынка и оценить тот опыт, который получили наши инвесторы-предшественники.

В этой части о медвежьем рынке второй половины 30-х и 40-х.

“Низкие ставки спасут!”

Сейчас популярно мнение, что в эпоху низких ставок акции не могут упасть. Потому, что у инвесторов нет альтернативы. Ваш вклад в банке или ОФЗ не принесёт доход выше инфляции. А рост акций вместе с дивидендами – да.

( Читать дальше )

Денежный рынок: Rates.

- 19 июля 2021, 18:45

- |

В конце недели мы ожидаем очередное заседание ЦБ РФ и из каждого утюга каждый обзор говорит о том, что ожидания роста в районе 1%.

Это, выглядит достаточно логично, с учетом того, что на прошлом заседании (на мой взгляд) ставку не подняли до необходимого уровня.

Для более «мягкого» движения было бы логичнее поднять еще в прошлый раз и, затем, добавить сейчас.

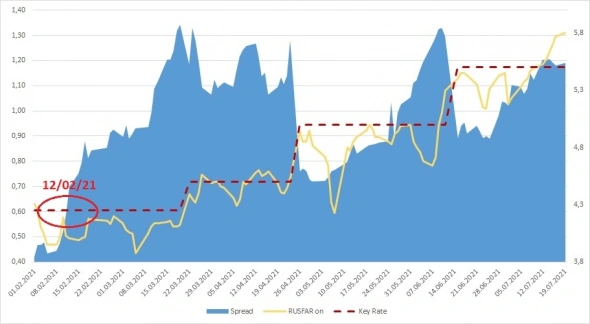

При этом, похожие действия Совета Директоров ЦБ РФ уже отмечались в этого году. В начале года — рынок ожидал роста ставки, что отражалось в динамике прироста доходностей коротких ОФЗ, но на заседании 12/02/21 ставку не изменили.

Спред 3-х коротких ОФЗ к ключевой уверенно подрастал, но ЦБ ставку не поднял. Рынок продолжил «смотреть» в сторону роста — спред продолжил подрастать. Причем, прошу заметить, RUSFAR on практически все время был ниже или рядом с key rate. Лишь ближе к заседанию 11/06/21 начал торговаться выше.

( Читать дальше )

IV Международный Банковский Форум «Казначейство». Макроэкономическая панель: ситуация в экономике, ДКП, ликвидность банковской системы.

- 28 апреля 2021, 13:55

- |

Макроэкономическая панель: ситуация в экономике, ДКП, ликвидность банковской системы.

Тезисы:

Алексей Заботкин (ЦБ РФ)

- Восстановление совокупного спроса – ускоряется. Три причины (РФ и мир): действенность мер поддержки (бюджетное правило в РФ), снижение рисков (вакцинация) – снижение всплесков пандемии, частный сектор проявляет высокую адаптивность (продолжение восстановительного роста в условия второй волны пандемии).

- Можно утверждать – восстановительная фаза цикла практически завершена.

- 2 полугодие — возврат ВВП на докризисный уровень.

- Номинальные ставки повысились (на всей кривой ОФЗ) короткий – более значимо (отражение изменение ДКП). Дальний конец – вернулся на уровни осени 2019 года. А инфляционные ожидания выше, чем тогда.

- Темпы роста кредитования и денежной массы – на максимуме.

- Ускорение роста потреб.кредитования. Льготное кредитование ускоряет темпы. Рост цен ускорился по широкому кругу товаров. Инфляция выше 4%, т.е. выше «таргета» ЦБ РФ.

- И дополнительно растут инфляционные ожидания.

- Все больший спрос разгоняет инфляцию. Конец 2021 — 4,7-5,2%.

- Нейтральная ДКП – 5 – 6%. Если инфляция будет выше. «Нейтральность» ДКП может быть несколько повышена.

- Если «пропустить» момент, то ДКП будет более жесткая.

( Читать дальше )

Ставки денежного и депозитного рынка продолжили расти

- 30 марта 2021, 07:19

- |

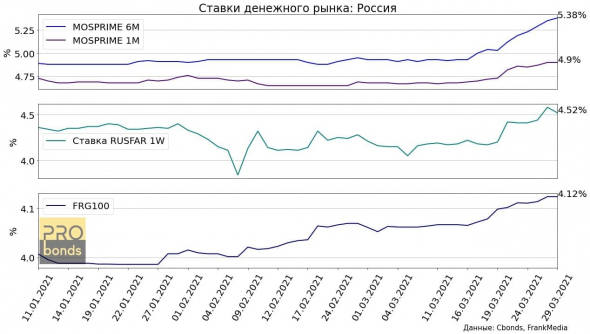

На прошедшей неделе ставки денежного рынка продолжили рост.

Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0,32 п.п., составив к концу недели 5.35%, 1 месячная MOSPRIME увеличилась на 0.17 п.п. до 4.90%. Средний спред между ставками продолжает расти, на прошедшей неделе спред между 1-им и 6-ти месяцами составил 0.363 п.п.

Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.38 п.п. до 4.58%.

Также выросли и ставки по депозитам. FRG100 — среднее арифметическое максимальных ставок 54 российских банков увеличилась на 0.0254 п.п., к концу недели ставка составляла 4.1238%

Марк Савиченко

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Почему падают доходы населения, а зарплаты при этом растут?

- 10 марта 2021, 22:56

- |

Объясняю. Доходы населения состоят из большого числа компонентов. Зарплаты — далеко не единственный из них.

Доходы населения это также:

-пенсии;

-все мыслимые социальные выплаты, пособия, субсидии;

-материнский капитал;

-дивиденды по акциям, купоны по облигациям, доходы от ОФЗ;

-проценты, которые капают по депозитам.

Реальные доходы населения — это доходы с учётом инфляции. Чтобы реальные доходы росли, доходы должны расти быстрее инфляции.

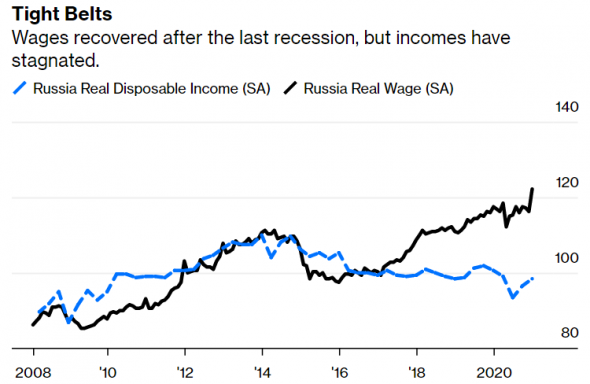

Что же происходит с доходами населения? Они падают, причём уже не первый год.

Как я уже сказал, доходы населения состоят из многих компонентов. Например, зарплаты растут, причём довольно бурно. На графике Блумберга это чёрная линия. Они растут, опережая инфляцию.

Синяя линия — это реальные доходы в целом. Они стагнируют и остаются в минусовой зоне.

( Читать дальше )

Депозитные ставки выше ключевой, ниже инфляции и должны провоцировать спрос на фондовые активы

- 03 марта 2021, 06:54

- |

Телеграм-канал MMI дал вчера обновление динамики депозитных ставок (https://t.me/russianmacro/10292). То, что депозитные ставки в РФ выше ставки ключевой, нетипичная история. Сами депозиты серьезно отклониться от базовой ставки не могут, но оказывают давление на нее. Как оказывает давление и выросшая инфляция (ориентир годовой инфляции по итогам февраля 2021 – 5,5-5,6%). И все же в отсутствие шоков динамика и ключевой, и депозитных ставок должна быть сдержанной. Предположим, уже в апреле ставка ЦБ поднимется на 0,25% до 4,5%, как отклик на реалии денежного рынка. Даже такой ход уже можно рассматривать как активный и скорый. Наверняка, сдвиг вверх произойдет позже. Но инфляция никуда не делась, и в отсутствие взрывного роста процентов по депозитам деньги должны продолжить движение на фондовый рынок. В первую очередь в облигации, где даже короткие госбумаги (2-летние ОФЗ) сегодня дают премию к банковскому депозиту не ниже 0,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал