грузовичкоф

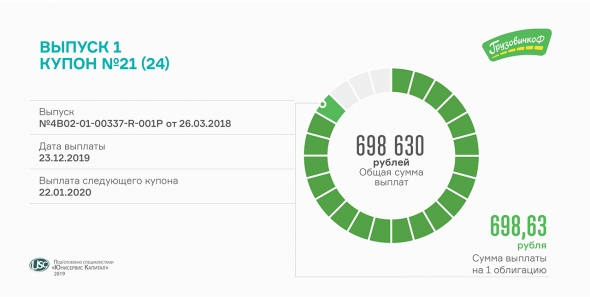

21-й купон выплатит «ГрузовичкоФ-Центр» сегодня

- 23 декабря 2019, 14:13

- |

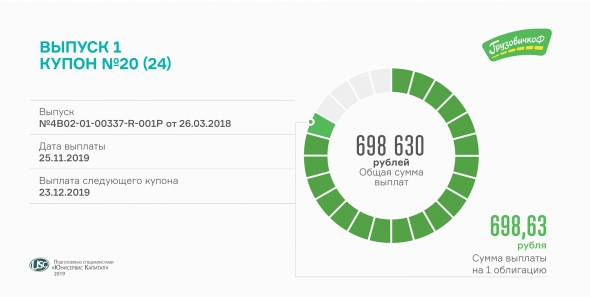

Платеж в расчете на одну облигацию — 698,63 рубля. Выплаты производятся по ставке 17% годовых. До погашения выпуска осталось 3 месяца.

Напомним, облигации первого выпуска «ГрузовичкоФ» (RU000A0ZZ0R3) были размещены на Московской бирже в апреле 2018 г. Таким образом эмитент привлек 50 млн рублей на покупку транспорта в лизинг, его брендирование и страховку, а также на пополнение рекламного бюджета. Период обращения выпуска с ежемесячной выплатой купона — 720 дней, погашение — 22.03.2020.

Средневзвешенная цена облигаций в 2019 году составила 104,05%, оборот — в среднем 0,35 млн руб. ежедневно.

У компании есть еще 2 облигационных займа с погашением в ноябре 2020 г. и в июне 2022 г.

- комментировать

- 207 | ★1

- Комментарии ( 0 )

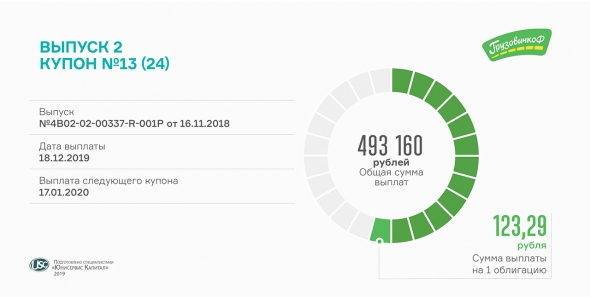

Выплата 13-го купона по облигациям «ГрузовичкоФ-Центр» состоится сегодня

- 18 декабря 2019, 14:04

- |

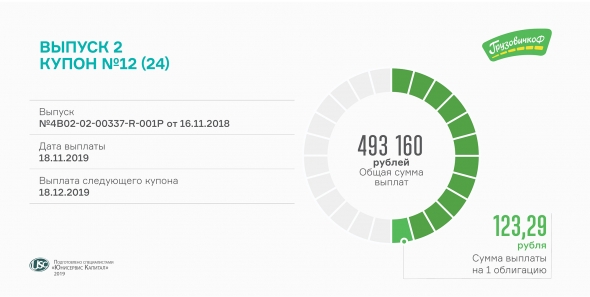

Мувинговая компания выплатит держателям ценных бумаг серии БО-П02 около полумиллиона рублей. Размер начисленных процентов по одной облигации — 123,29 рубля. Выплаты осуществляются каждые 30 дней по ставке 15% годовых.

Объем вторичных торгов облигациями второго выпуска «ГрузовичкоФ-Центр» составил в ноябре 3,2 млн рублей. Средневзвешенная цена — 107,27%, что является самым высоким значением среди трех займов компании в частности и среди всех выпусков биржевых облигаций, размещенных «Юнисервис Капитал», в целом. Бонды торговались все 20 торговых дней ноября.

Двухлетний выпуск облигаций объемом 40 млн рублей «ГрузовичкоФ» разместил год назад. Номинал ценной бумаги — 10 тыс. рублей. ISIN код: RU000A0ZZV03. Амортизация не предусмотрена, погашение выпуска состоится в ноябре 2020 г.

Добавим, что в новом году компания планирует запустить мобильное приложение, через которое жители 25 городов России и одного в Казахстане смогут заказать грузовые автомобили. Пока же услуги грузоперевозок доступны в ПО «ТаксовичкоФ».

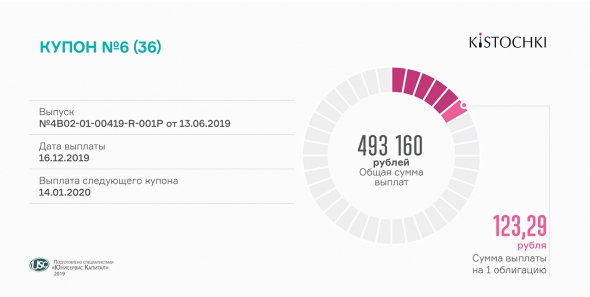

Состоялась выплата по облигациям «Кисточки Финанс» и «ГрузовичкоФ-Центр»

- 16 декабря 2019, 14:28

- |

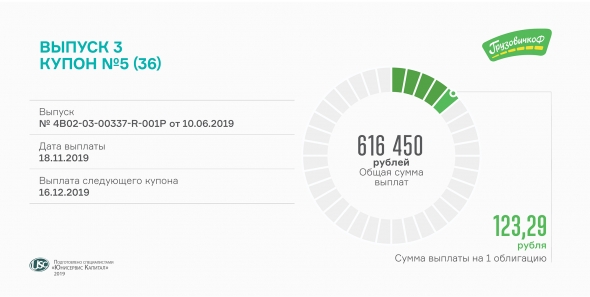

Обе компании перечислили в НРД выплаты за 6-й купонный период.

Объем выплат по облигациям «Кисточки Финанс» (RU000A100FZ0) составляет немногим более 493 тыс. руб. Ставка на первый год обращения — 15% годовых. Через полгода состоится оферта.

В ноябре облигации ООО «Кисточки Финанс» торговались на Московской бирже все 20 торговых дней. Оборот превысил 3 млн руб. Средневзвешенная цена выросла за месяц на 0,33% и составила 100,83% от номинала.

Напомним, компания разместила выпуск облигаций объемом 40 млн руб. в июне 2019 г. Номинальная стоимость ценной бумаги — 10 тыс. рублей. Срок обращения — 3 года. Купон выплачивается ежемесячно. ISIN код: RU000A100FZ0.

Инвестиции были направлены на развитие студий маникюра и педикюра KISTOCHKI в Москве и Петербурге.

( Читать дальше )

Результаты внеочередной оферты по первому выпуску облигаций «ГрузовичкоФ»

- 10 декабря 2019, 13:16

- |

Согласно условиям выпуска, отношение долга компании к ее выручке по промежуточным итогам не должно превышать значение 0,4х. Однако, по состоянию на 30.09.2019, соотношение составило 0,53х. В связи с этим была инициирована внеочередная оферта, в рамках которой держатели облигаций 1-й серии могли обратиться за их досрочным погашением. Заявки от инвесторов принимались в период с 8 по 29 ноября, но никто из облигационеров не стал прибегать к такой возможности.

Напомним, эмиссия облигаций серии БО-П01 состоялась 2 апреля 2018 года. Всего была размещена 1 тыс. облигаций на предъявителя номиналом 50 тыс. руб. каждая со ставкой 17% годовых и датой погашения в марте 2020 года. ISIN код выпуска: RU000A0ZZ0R3.

По итогам ноября облигации 1-й серии торговались 18 из 20 торговых дней по средневзвешенной цене 102,61% от номинала. Оборот по ним составил немногим более 6,7 млн руб.

( Читать дальше )

Итоги ноября: оборот облигаций 15 выпусков эмитентов ВДО составил 215 млн рублей

- 05 декабря 2019, 14:39

- |

Короткий месяц — всего 20 торговых дней — неожиданностей не принес. Праздничные дни, а также волна новых размещений отразились на рынке падением котировок. Из 15 выпусков биржевых облигаций, размещенных силами «Юнисервис Капитал», 9 показали снижение средневзвешенной цены. Зато остальные 6 выпусков демонстрируют положительную динамику, благодаря этому общий рост превысил 1%. Совокупный объем вторичных торгов биржевыми облигациями наших эмитентов составил в ноябре 215,98 млн руб.

В таблице показана динамика относительно октября 2019 г.

Сервис «ГрузовичкоФ» продолжает наращивать оборот и объем заказов

- 03 декабря 2019, 08:58

- |

Компании, работающие под брендом «ГрузовичкоФ», сформировали по итогам 9 месяцев текущего года оборот 2,74 млрд рублей. Средний прирост показателя в месяц составляет 20-25%. Объем заказов вырос на 14% относительно января-сентября 2018 г. и составил 901 тыс. ед. О финансовом состоянии сервиса в целом и эмитента биржевых облигаций — ООО «ГрузовичкоФ-Центр» в частности читайте ниже.

Ключевые тезисы:

- Автопарк сервиса «ГрузовичкоФ» превысил к концу сентября 2019 г. 1,6 тыс. автомобилей с суммарной рыночной стоимостью 1,06 млрд рублей. В лизинге находится меньшая часть транспорта.

- Показатели «ГрузовичкоФ-Центр» улучшились: относительно 9 мес. 2018 г. сократилась оборачиваемость кредиторской задолженности, в 2,2 раза выросла чистая прибыль, в 2,4 раза — EBIT, на 15% — выручка.

- Показатели рентабельности эмитента сохранились на уровне второго квартала 2019 г.: валовая рентабельность составила 44,1%, рентабельность по EBIT — 7,1%, по чистой прибыли — 1,5%.

( Читать дальше )

20-й купон выплатит «ГрузовичкоФ-Центр» по первому выпуску облигаций

- 25 ноября 2019, 14:00

- |

Плановая дата выплаты по дебютному облигационному займу мувинговой компании — 23 ноября (суббота), расчетная — 25 ноября (понедельник).

Сегодня ожидается выплата дохода за 20-й купонный период. Ставка купона — 17% годовых. Размер начисленных процентов составляет порядка 700 тыс. рублей. Выплате на одну облигацию подлежит 698,63 рубля. Через 4 месяца компания готовится погасить выпуск.

Напомним, «ГрузовичкоФ-Центр» разместил первый выпуск облигаций (RU000A0ZZ0R3) в апреле прошлого года. Объем эмиссии — 50 млн рублей, номинал облигации — 50 тыс. рублей. Компания выплачивает купон раз в месяц. Дата погашения выпуска — 23 марта 2020 года.

Объем вторичных торгов облигациями «ГрузовичкоФ-Центр» составил в октябре более 6 млн рублей, средневзвешенная цена — 103,5% от номинала. Аналогичный оборот показывают два других выпуска компании, однако цена второго выросла в прошлом месяце до рекордных 107,39%.

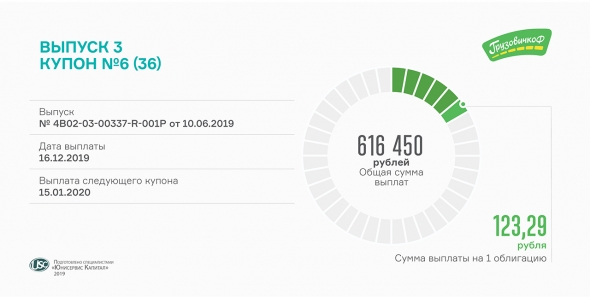

«ГрузовичкоФ-Центр» выплатил два купона

- 18 ноября 2019, 14:24

- |

Сегодня состоялась выплата 12-го купона по второму выпуску облигаций мувинговой компании и пятого купона — по третьему.

Компания перечислила в Национальный расчетный депозитарий свыше 1,1 млн рублей в качестве купонного дохода по двум выпускам.

( Читать дальше )

Оборот облигаций наших эмитентов достиг 327 млн рублей за месяц

- 12 ноября 2019, 08:57

- |

Подводим ежемесячные итоги вторичных торгов на Московской бирже. Всего в обращении находятся 15 выпусков биржевых облигаций наших эмитентов, объем торгов по которым в октябре составил 326,9 млн рублей.

В октябре было 23 торговых дня. Большая часть выпусков «Юнисервис Капитал» торговалась ежедневно, включая дебютный выпуск «Ультры» (RU000A100WR2) и второй — "Нафтатранс плюс" (RU000A100YD8), размещенные 10 октября и 23-24 октября соответственно.

Минимальный оборот по итогам октября сформировал «Дядя Дёнер» (RU000A0ZZ7R8), максимальный на уровне 50 млн рублей и выше — «Ламбумиз» (RU000A100LE3), "Транс-Миссия" (сервис «ТаксовичкоФ», RU000A100E70) и первый выпуск «Нафтатранс плюс» (RU000A100303).

Самая высокая средневзвешенная цена (более 103% от номинала) у облигаций "Кузина" (RU000A100TL1) и трех выпусков "ГрузовичкоФ-Центр" (RU000A0ZZ0R3; RU000A0ZZV03; RU000A100FY3).

Плюс 15% за 9 месяцев: «ГрузовичкоФ-Центр» опубликовал бухгалтерскую отчетность

- 11 ноября 2019, 06:30

- |

Выручка эмитента составила 265,3 млн рублей, что на 15% больше относительно января-сентября 2018 г. Чистая прибыль увеличилась в два раза и составила 4 млн рублей.

EBIT по итогам трех кварталов составляет 18,9 млн руб. при рентабельности в 7,1%. Уровень рентабельности чуть вырос в третьем квартале из-за снижения доли себестоимости в выручке — компания оптимизировала расходы на содержание автопарка.

Финансовый долг остался без изменений: 140 млн рублей от трех эмиссий биржевых облигаций. Благодаря сохранению высокого для компании уровня рентабельности, показатели долговой нагрузки несколько снизились: отношение долга к EBIT за третий квартал сократилось с 8,1х до 6,6х, долга к капиталу — с 18,8х до 16,1х.

Общая величина активов сократилась в течение 2019 г. на 50 млн, до 245 млн руб. на 30.09.2019. Снижение обусловлено пропорциональным сокращением дебиторской и кредиторской задолженности.

Автопарк сервиса за третий квартал вырос на 59 автомобилей: 31 — в Санкт-Петербурге и 28 — в Москве. На конец сентября в этих двух мегаполисах работает 1 642 брендированных автомобиля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал