гособлигации США

Безработица растёт — начинается большой цикл роста облигаций

- 21 ноября 2025, 11:31

- |

📉 Безработица в США продолжает расти.

Что это значит для облигаций?

Американский рынок труда продолжает охлаждаться: свежие данные показали рост безработицы до 4,4%. Это всё больше подтверждает — экономика замедляется быстрее, чем прогнозировали регуляторы.

Для рынка облигаций это сильный позитивный фактор.

Вот почему.

🔹 Растущая безработица давит на политику ФРС.

Рост уровня безработицы запускает цепочку:

1️⃣ Снижение темпов найма2️⃣ Охлаждение потребительского спроса3️⃣ Снижение давления на цены4️⃣ Переход ФРС к более мягкой политике.

ФРС уже открыто говорит о замедлении экономического роста. И рост безработицы подтверждает, что ставка будет снижаться дальше.

🔹 Инфляция «застыла», но это временно.

Последние месяцы инфляция не падает так быстро, как ранее — мы наблюдаем плато, но это временный эффект:базовый спрос замедляется,рынок труда охлаждается,кредитная активность снижается.

Эти факторы с лагом пробьют текущую «стойкость» инфляции. А значит, препятствий для дальнейшего снижения ставки не останется.

( Читать дальше )

- комментировать

- 289

- Комментарии ( 0 )

🇨🇳 Почему Китай «продаёт» облигации США, а Великобритания их «покупает»

- 20 октября 2025, 12:19

- |

🇨🇳 Почему Китай «продаёт» облигации США, а Великобритания их «покупает»

📉 Последние месяцы в официальной статистике Минфина США видно, что #Китай активно сокращает владение американскими #гособлигациями.Параллельно доля Великобритания, наоборот, растёт.На первый взгляд — Китай выходит из #доллара, а Британия спасает рынок. Но всё гораздо интереснее.

🇨🇳 Что на самом деле делает Китай.НародныйбанкКитая и агентство SAFE действительно уменьшают прямое владение Treasuries.

Однако причина не в отказе от доллара, а в перестройке структуры резервов:

Поддержка курса #юань.

Чтобы не допустить резкого ослабления, Китай продаёт часть долларовых активов и выкупает юань на рынке.

Это стандартный механизм валютной стабилизации.

Диверсификация резервов.

Всё больше средств уходит в #золото, сырьевые контракты и расчёты в национальных валютах (#BRICS).

Доля доллара снижается, но не исчезает.

Смена юрисдикций хранения.Китай не обязательно «продаёт» #Treasuries.

( Читать дальше )

Решение по ключевой ставки и курс доллара

- 14 сентября 2025, 19:57

- |

диаграмма автора

Распродажи испытал и доллар, который рос накануне заседания. Произошла простая фиксация прибыли?

( Читать дальше )

💰 Кто держит долг США?

- 30 июля 2025, 06:35

- |

📉 Кто скупает долги США? А кто сбрасывает?

Перед вами график, который многое рассказывает о глобальной экономике. Это вложения крупнейших стран в государственные облигации США — «долги Америки». И да, за этим стоит не просто статистика, а геополитика, торговля, финансы и стратегия.

🇯🇵 Япония — главный кредитор США

На протяжении двух десятилетий Япония стабильно держалась в топе. Причина проста: избыток сбережений, слабый внутренний спрос и потребность в надежных активах. Вложиться в Treasuries — значит зафиксировать долларовую доходность и держать ликвидные резервы.

🇨🇳 Китай — от любви до охлаждения

В 2000-х Китай быстро нарастил вложения: экспорт в США рос, доллар копился — а тратить его было некуда. Вложения в госдолг США стали логичным шагом.Но с 2013 года — постепенное сокращение. Причины:

Торговые войны с США

Дедолларизация

Поддержка юаня на валютном рынке

Геополитические риски

🇬🇧 Великобритания и офшорные структуры

( Читать дальше )

Цены на мировые активы остаются завышенными и могут перейти к значительному снижению на фоне растущего беспокойства по поводу геополитических рисков - аналитики Банка Англии — BA

- 02 октября 2024, 15:04

- |

«Оценки стоимости нескольких классов активов, особенно акций, быстро вернулись к повышенным уровням после снижения в августе. Рынки остаются уязвимыми перед лицом резкой коррекции», — говорится в ежеквартальном отчете комитета по финансовой политике британского ЦБ.

«Глобальная уязвимость остается существенной, как и неопределенность в отношении геополитической обстановки и перспектив мировой экономики», — отмечается в сообщении.

Уровень опасений по поводу геополитических рисков достиг максимума с 2008 года, свидетельствуют результаты проводимого дважды в год опроса ведущих финансовых компаний, работающих в Великобритании.

Чистый объем «коротких» позиций хедж-фондов в гособлигациях США достиг $1 трлн, увеличившись с июня на $125 млрд. Если фондам придется в спешном порядке закрывать эти позиции, то это может привести к серьезному стрессу для финансовой системы.

www.interfax.ru/business/984861

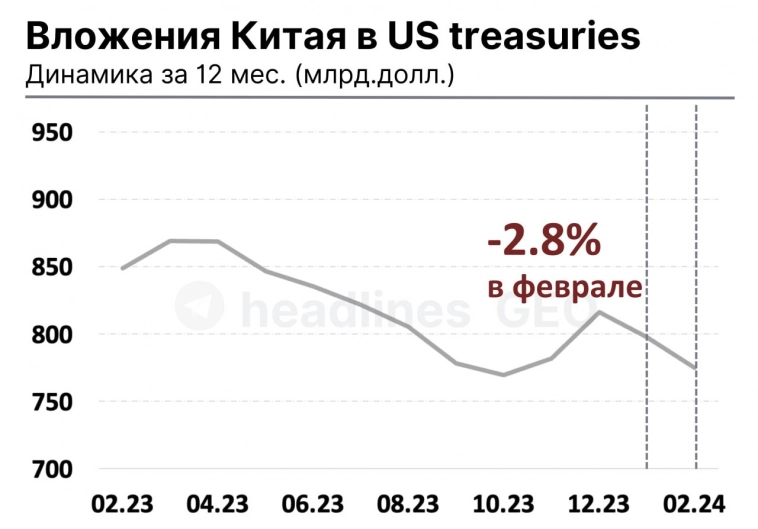

Вложения Китая в гособлигациях США

- 06 мая 2024, 09:45

- |

headlines G:

Вложения Китая в гособлигациях США: $775.0 млрд (-2.8% с 01.24 по 02.24)

#индикаторы_войны

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

Россия в январе 2024 г. увеличила вложения в американские гособлигации с $30 млн до $43 млн - ТАСС

- 20 марта 2024, 09:26

- |

Россия увеличила объем вложений в американские государственные облигации до $43 млн в январе 2024 года, согласно документам Министерства финансов США. Этот показатель включает $42 млн в долгосрочные гособлигации и $1 млн в краткосрочные. В декабре 2023 года российские вложения составляли $30 млн, из которых $27 млн приходилось на долгосрочные и $3 млн на краткосрочные бумаги.

Россия начала сокращать вложения в американский госдолг весной 2018 года. В январе 2024 года крупнейшими держателями американских государственных бумаг остаются Япония с $1,15 трлн и Китай с $798 млрд. Великобритания занимает третье место с $754 млрд.

Источник: tass.ru/ekonomika/20289897Триггером долгового кризиса в США может стать Россия! Чем больше ракет, снарядов и бомб производит Россия, тем выше экспонента госрасходов США…

- 30 октября 2023, 12:10

- |

1. Рост ВПК в России в результате госинвестиций до известных пределов идет на пользу России и еще до более дальных пределов — экономически нейтрален!

2. Это связано с тем, что, во-первых, импортозамещение и прочие выпадающие статьи ВВП так или иначе надо поддерживать и делать это через финансирование ВПК — не худший вариант, а, во-вторых, восстанавливаются, адаптируются(«заимствуются») и разрабатываются технологические решения. Плюс, на месте покупателей на мировом рынке вооружений выбор в пользу российских производителей ну, скажем, весьма вероятен

3. В США и ЕС нет денег вообще ни на что. Дефицит бюджета составляет 33%: это отношение доходов к расходам бюджета, а есть еще штаты, муниципалитеты и федеральные агентства, долг которых почти как государственный. Ставки заимствований растут, доходность 10-летних облигаций близка к 5%. А в случае наступления рецессии денег понадобиться больше в разы — главное на помощь населению(пособия по безработице) плюс тем экономическим агентам, которых на этот раз будут спасать. Иначе: в связи с рецессией налоговые поступления еще упадут, а госрасходы еще возрастут.

( Читать дальше )

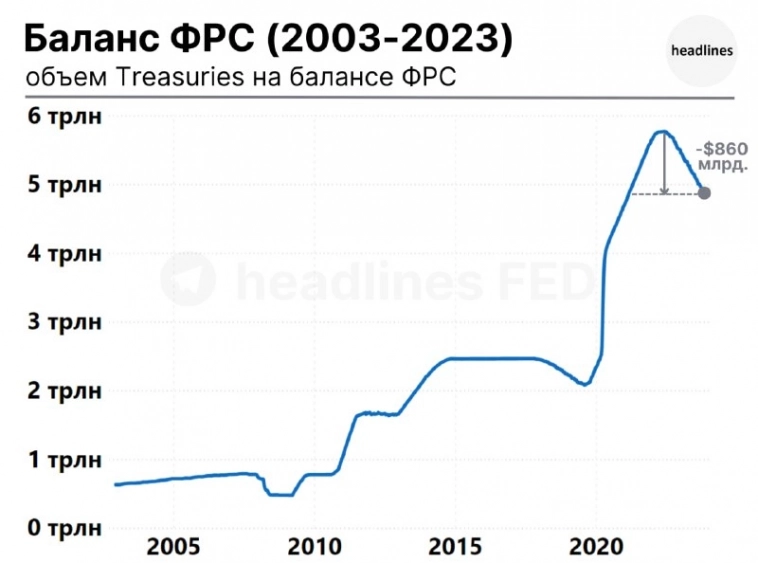

Сокращение гособлигаций на балансе ФРС

- 26 октября 2023, 14:19

- |

С момента начала QT в июне 2022 ФРС сократила объем гособлигаций на своем балансе почти на $860 млрд — до уровня марта 2021 года.

Рост доходности облигаций может оказать давление на ФРС и привести к пересмотру программы QT. Но пока чиновники сделали акцент на том, что распродажа бондов снижает кол-во аргументов в пользу повышения ставки, а аналогичных заявлений относительно QT не прозвучало.

В прошлый раз QT закончилось раньше, чем ожидали чиновники, и некоторые аналитики ожидают этого же в текущем цикле. Но есть существенное различие: сейчас ликвидность вытекает из программы обратного выкупа (RRP), а не из банковских резервов, сокращение которых вызвало проблемы в финансовой системе в 2019 и отмену QT.

источник: bloomberg.com, headlines F.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

США. События на долговом рынке затмили происходящее на Ближнем Востоке

- 23 октября 2023, 17:17

- |

В США неделя была беспокойной.

Прошедшая неделя на рынке акций США

Кривая процентных ставок гособлигаций США, которая более года пребывает в режиме инверсии (ставки по коротким облигациям выше, чем по длинным) двинулась обратно, в сторону уплощения, что является признаком высокой степени макро-экономической неопределенности и практически всегда происходит за несколько месяцев до начала рецессии (замедления экономики). Спред доходности между 2-летними и 10-летними облигациями Казначейства США подскочил до нуля. Исторически спред доходности между 3-месячными векселями и 30-летними облигациями начинал резко расти перед рецессией, за пять месяцев до ее начала, что сигнализирует о спаде экономики в уже в июне 2024.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал