высокодоходные облигации

Коротко о главном на 24.08.2021

- 24 августа 2021, 09:40

- |

Итоги оферты и ставка купона:

- «Диомидовский рыбный порт» (ДРП) установил ставку 8-го купона по облигациям серии БО-001-02 на уровне 9% годовых.

- «Группа Астон» объявила итоги оферты по коммерческим облигациям серии КО-П02. Владельцы бумаг не предъявили к выкупу ни одной облигации. Обязательств по выкупу не возникло.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

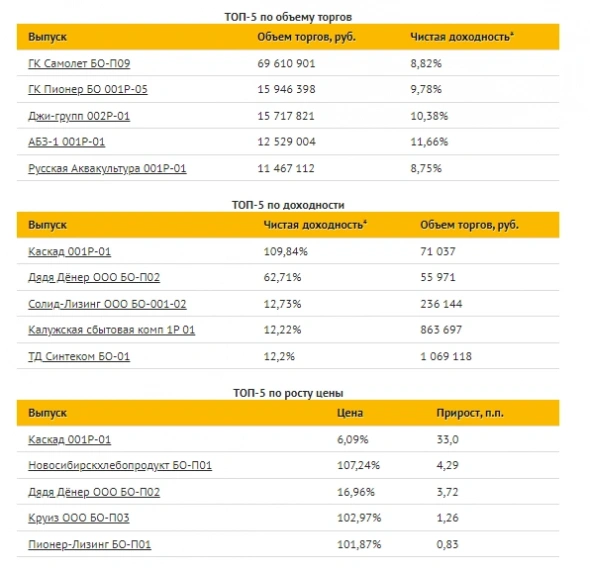

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- комментировать

- 187

- Комментарии ( 0 )

Риск... ой... Трейд Менеджмент

- 23 августа 2021, 16:10

- |

Так совпало, а может мои подписчики что-то чувствуют, но так или иначе несколько последних контор были не очень надёжны с точки зрения финансового состояния. И не важно, что это были за конторы — АО или ПАО, сегодняшнее ООО не намного крепче предыдущих контор.

Анализ финансового состояния ООО «Трейд Менеджмент» проводится с целью оценки:

- финансовой устойчивости;

- риска ведения бизнеса;

- инвестиционного риска

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй "Новотранс: Риск благородное дело?"

( Читать дальше )

Коротко о главном на 23.08.2021

- 23 августа 2021, 11:20

- |

Ставки купонов, даты и итоги размещений:

- ГК «САМОЛЕТ» установила ставку купона трехлетних облигаций серии БО-П10 на уровне 9,15% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Объем размещения был увеличен с 10 млрд до 15 млрд рублей. Техразмещение запланировано на 25 августа. Организаторы: Альфа-банк, «ВТБ Капитал», Газпромбанк, Московский кредитный банк, Sber CIB и Совкомбанк.

- УК «ДОМИНИОН» установила ставку купона десятилетних облигаций серии БО-01 объемом 10 млрд рублей на уровне 14,25% годовых, купоны полугодовые. Выпуск будет размещен по закрытой подписке среди квалифицированных инвесторов. Присвоенный регистрационный номер — 4B04-01-69330-H. Номинал одной облигации — 10 млн рублей. Размещение запланировано на 25 августа на СПБ бирже.

- «Трейдберри» 24 августа разместит выпуск двухлетних коммерческих облигаций серии КО-П03 объемом 60 млн рублей. Ставка купона установлена на уровне 16% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. Номинальная стоимость одной облигации – 1 000 рублей. Цена размещения – 100% от номинала. Способ размещения – закрытая подписка.

( Читать дальше )

Новотранс: Риск благородное дело?

- 20 августа 2021, 15:15

- |

Как и подобает акционерному обществу, да ещё холдинговой компании, так это отсутствие собственных материальных и нематериальных ценностей. То есть всё заёмное и не наше, а каких-то дочерних организаций. Становится понятным, почему в таких конторах, как АО ХК «Новотранс», повышенный инвестиционный риск. Всё просто. Контора может больше рисковать, так как ничем своим не рискует

Анализ финансового состояния АО ХК «Новотранс» проводится с целью оценки:

- финансовой устойчивости;

- риска ведения бизнеса;

- инвестиционного риска

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй "Солид-Лизинг: лизинг по-русски"

( Читать дальше )

Коротко о главном на 20.08.2021

- 20 августа 2021, 10:09

- |

Условия новой программы, кредитные рейтинги и итоги размещения:

- АКРА присвоило выпуску облигаций ГК «САМОЛЕТ» серии БО-П10 ожидаемый кредитный рейтинг еA-(RU). Сегодня с 11:00 до 15:00 по московскому времени эмитент проведет сбор заявок на трехлетние облигации серии БО-П10 на 10 млрд рублей.

- Акра подтвердило кредитный рейтинг ПАО «СЭЗ им. Серго Орджоникидзе» на уровне BBB-(RU), прогноз «стабильный».

- «ПР-Лизинг» утвердил условия программы облигаций серии 002Р на 25 млрд рублей или эквивалент этой суммы в иностранной валюте. В рамках десятилетней программы облигации могут размещаться по открытой подписке на срок до десяти лет.

- «Солид-лизинг» установил ставку 13-20-го купонов облигаций серии БО-001-02 на уровне 12,5% годовых. По выпуску предстоит оферта с исполнением 5 октября 2021 года. Предъявить бумаги к выкупу инвесторы смогут в период с 15 сентября по 21 сентября 2021 года. Агентом по приобретению выступит «Универ капитал».

( Читать дальше )

Коротко о главном на 19.08.2021

- 19 августа 2021, 11:01

- |

Начало размещений, ориентир ставки купона и планы по IPO:

- Сегодня «Мираторг Финанс» начинает размещение трехлетних облигаций серии 001Р-01 объемом 3 млрд рублей. Ставка купона установлена на уровне 8,3% годовых и зафиксирована на весь период обращения, купоны полугодовые. По выпуску предусмотрено поручительство. Организатор — Россельхозбанк.

- Сегодня «Маныч-Агро» начинает размещение облигаций серии 01 объемом 200 млн рублей. Ставка купона установлена на уровне 12% годовых на весь период обращения, купоны ежеквартальные. Срок обращения облигаций — около 4,5 лет (1638 дней). Облигации будут размещаться по закрытой подписке среди квалифицированных инвесторов. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал».

- Московская биржа исключила облигации «Ред Софт» серии 002Р-01 из Сектора компаний повышенного инвестиционного риска и включила их в Сектор Роста в связи с получением рекомендаций Экспертного совета по листингу.

( Читать дальше )

Солид-Лизинг: лизинг по-русски

- 18 августа 2021, 15:29

- |

Забегая вперёд хочу сказать, что ООО «Солид-Лизинг» — типовая лизинговая контора, коих в России превеликое множество. Тем не менее её будет полезно сравнить с недавним анализов другой лизинговой конторы в статье "ДиректЛизинг-всем лизингам лизинг!". Посмотрите, вроде как конторы делают одно и тоже дело, а насколько разнятся ведение бизнеса и финансовое положение.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй "Завод КЭС: Финансовый анализ"

Анализ финансового состояния ООО «Солид-Лизинг» проводится с целью оценки:

- финансовой устойчивости;

- риска ведения бизнеса;

- инвестиционного риска

( Читать дальше )

Коротко о главном на 18.08.2021

- 18 августа 2021, 12:35

- |

Ставки купонов, планы по размещению и дефолт:

- «Мираторг Финанс» определил ставку купона по трехлетним облигациям серии 001Р-01 объемом 3 млрд рублей в размере 8,3% годовых. Ставка зафиксирована на весь период обращения, купоны полугодовые. Бумаги включены во Второй уровень котировального списка. По выпуску предусмотрено поручительство от АПХ «Мираторг». Техразмещение состоится 19 августа. Организатор — Россельхозбанк.

- «Маныч-Агро» установил ставку купона облигаций серии 01 объемом 200 млн рублей на уровне 12% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Срок обращения облигаций — около 4,5 лет (1638 дней). Облигации будут размещаться по закрытой подписке среди квалифицированных инвесторов. По выпуску предусмотрена амортизация. Размещение выпуска начнется 19 августа.

( Читать дальше )

Коротко о главном на 17.08.2021

- 17 августа 2021, 13:06

- |

Периодичность выплаты купонов, процедура наблюдения и итоги размещения:

- «Мираторг Финанс» установил периодичность выплаты купонов по трехлетним облигациям серии 001Р-01 объемом 3 млрд рублей: выплаты будут производиться раз в полгода. Ставка купона пока не раскрывается. Бумаги включены во Второй уровень котировального списка. По выпуску предусмотрено поручительство от АПХ «Мираторг». Сбор заявок пройдет сегодня, 17 августа, с 11:00 до 15:00 по московскому времени. Техразмещение запланировано на 19 августа. Организатор — Россельхозбанк.

- В отношении «ДЭНИ КОЛЛ» введена одна из процедур банкротства. Арбитражный суд Краснодарского края признал требования АО «МегаЛабс», г. Москва обоснованными и постановил ввести процедуру наблюдения в отношении «ДЭНИ КОЛЛ».

- «Джи-групп» завершил размещение выпуска трехлетних облигаций серии 002Р-01 объемом 3 млрд рублей за один день торгов. Ставка купона установлена на уровне 10,6% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация и ковенантный пакет.

( Читать дальше )

Завод КЭС: Финансовый анализ

- 16 августа 2021, 15:04

- |

Оригинал статьи, финансовый анализ и рейтинги российских компаний на сайте «Финансовый анализ предприятий ВДО». Переходите и подписывайтесь, чтобы не пропустить дефолт.

Анализ финансового состояния ООО «Завод КриалЭнергоСтрой» проводится с целью оценки:

- финансовой устойчивости;

- риска ведения бизнеса;

- инвестиционного риска

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй "ДиректЛизинг-всем лизингам лизинг!"

❗ Чтобы личные симпатии и антипатии не влияли на объективность анализа, я не читаю пресс-релизы компаний, я не интересуюсь их сферой деятельности, мне всё равно, как компанию превозносят сторонники и как её топят конкуренты. Я смотрю на финансовое состояние конторы и делаю вывод, в котором меня уже никто не переубедит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал