вклады

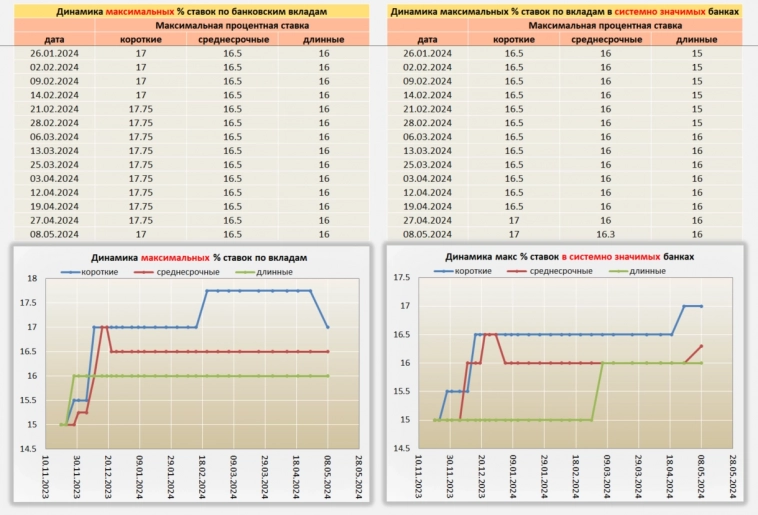

Ситуация по Вкладам и накопительным счетам с 08.05.24

- 08 мая 2024, 15:12

- |

На данный момент, конец второй короткой рабочей недели, ситуация следующая:

— Некоторые банки, в том числе и крупные, повысили ставки по вкладам и накопительным счетам в пределах 0,1-1 %

- Снижения ставок по депозитам и накопительным счетам не обнаружено

Видимо на последнем заседании ЦБ РФ, Набиулина напугала банкиров своей жесткой риторикой, и угрозами, при необходимости повысить ставку. Судя по основным экономическим показателям, снижения ставки, на данный момент, не ожидается. С моей стороны есть опасения, что председателя ЦБ, могут попросить в приказном порядке снизить ставку. И если так случиться, боюсь, нас ожидает похожий сценарий, как было в Турции, только в более мягком виде.

Для тех, кому интересна подборка лучших вкладов, вот Ссылка на телеграмм с таблицами.

- комментировать

- Комментарии ( 0 )

Средний размер вклада физического лица с начала 2024г вырос на 5,9% (или 19 тыс руб) - до 343 тыс руб — АСВ

- 08 мая 2024, 13:27

- |

Общий объем подлежащих страхованию средств на банковских вкладах увеличился за январь — март 2024 года на 5,4% — до 63 377 млрд рублей [1] на 1 апреля 2024 года, говорится в «Мониторинге застрахованных вкладов за I квартал 2024 года», подготовленном государственной корпорацией «Агентство по страхованию вкладов» (АСВ).

В том числе:

▪ вклады населения выросли на 3,7% — до 46 651 млрд рублей;

▪ средства на счетах юридических лиц, подлежащих страхованию — на 21,7% — до 8 748 млрд рублей. Значительный рост связан с началом страхования в марте 2024 года средств средних предприятий, социально ориентированных некоммерческих организаций и профсоюзов.

Средний размер вклада физического лица с начала 2024 года вырос на 5,9% (или 19 тыс. рублей) — до 343 тыс. рублей.

( Читать дальше )

12 вкладов с доходностью до 17% годовых

- 08 мая 2024, 08:37

- |

Раз в месяц смотрю какие сейчас актуальные процентные ставки по вкладам. За это время почти все банки сохранили ставки на прежнем уровне, за исключением Хоум банка, который поднял ставки на 0,25...0,5% и Тинькофф, который предлагает на 2 месяца 17%. Рассматриваю срок от 3 месяцев до 1 года.

1. Инвестторгбанк

вклад «Точно в цель» 1 процентный период с 1 по 125 день (16,25%), 2 процентный период с 126 по 250 день период (14,25%), 3 процентный период (11%). Проценты по вкладу выплачиваются в конце каждого процентного периода, после чего также возможно его закрытие.

2. МКБ

вклад «МКБ. Перспектива» если открыть онлайн 15% (на 95 дней), 14,7% (на 185 дней), 13,5% (на 370 дней). Проценты в конце срока. При покупках по карте от 10 тыс.₽ 16,5% (на 95 дней); 16,2% (на 185 дней); 15% (на 370 дней).

3. Газпромбанк

вклад «Заоблачный процент» от 15 тыс. ₽ при открытии онлайн с 1 по 60 день – 15%, с 61 по 120 день – 15,5%, с 121 по 181 день – 17%; при открытии в офисе — с 1 по 60 день – 14%, с 61 по 120 день – 14,5%, с 121 по 181 день – 16%.

( Читать дальше )

Главная опасность жесткой ДКП. Финансовая катастрофа и "Турецкий сценарий"

- 07 мая 2024, 19:10

- |

Осенью прошлого года зампред ЦБ Алексей Заботкин заявил, что с помощью жесткой ДКП Банк России пытается не допустить в России т.н. «турецкого сценария» — самораскручивающейся спирали инфляции и девальвации национальной валюты.

🏛️И вроде бы на данный момент, как мы видим, ЦБ это сделать удалось — инфляция держится в допустимых пределах, рубль стабилен и даже укрепляется в последнее время. Но есть неочевидный для многих фактор, который способен привести к краху именно по причине высокой ключевой ставки. И чем дольше ставки держатся высокими — тем опаснее становится ситуация в нашей экономике.

Чтобы узнавать о важных финансовых новостях было ещё быстрее и удобнее, подписывайтесь на мой телеграм.

Эта публикация — ответ самому себе на недавнюю статью "Моя тактика по длинным ОФЗ. Сколько планирую заработать". Альтернативный взгляд на ситуацию, потому что я привык быть готовым ко всему и смотреть на происходящее под различными углами. К сожалению, есть и сценарий, при котором мы на всех парах движемся к финансовой катастрофе.

( Читать дальше )

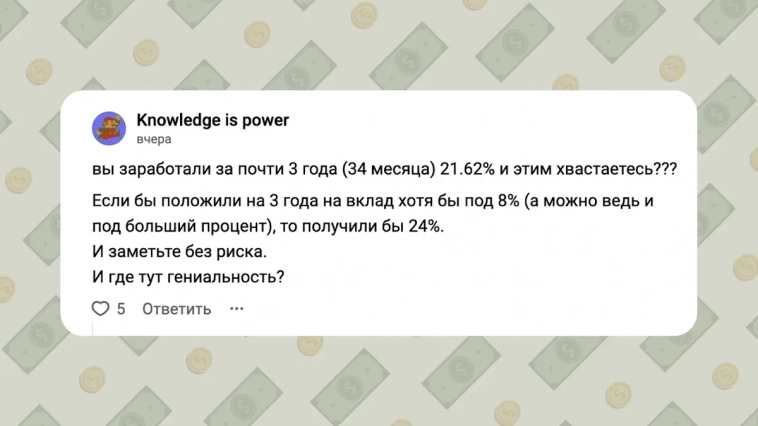

Заработал за 3 года 21,62% и этим хвастаюсь?

- 03 мая 2024, 07:36

- |

Не мог пройти мимо типичного для моего ежемесячного отчёта комментария, просто полностью его приведу, как он был, и расскажу, в чём типичная ошибка всех, кто пишет примерно одно и то же из раза в раз.

Комментарий был к моему отчёту за апрель. Сам комментарий был на VC, но не суть — подобные мнения часто встречаются вообще где угодно.

«вы заработали за почти 3 года (34 месяца) 21.62% и этим хвастаетесь??? Если бы положили на 3 года на вклад хотя бы под 8% (а можно ведь и под больший процент), то получили бы 24%. И заметьте без риска. И где тут гениальность?»

Короткий ответ: если бы у бабушки был ***, она была бы дедушкой.

Ну а теперь более развёрнуто.

1. Хвастаюсь — нет. Просто делюсь своим опытом, да и хвастаться мне на самом деле нечем. Я не считаю себя гениальным инвестором ни в коем случае. Я смотрю на других инвесторов и вижу, что они круче, экспертнее, но и они не хвастаются. Да, я горжусь своими результатами и успехами, какими бы они не были, но не хвастаюсь ни в коем случае.

( Читать дальше )

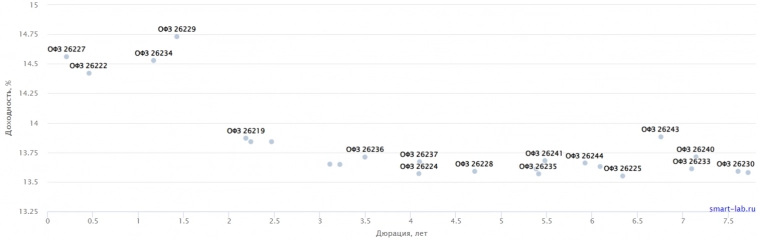

Минфин в очередной раз разметил классику, после аукционов доходность взлетела. Высокую ключевую ставку могут оставить до конца года

- 02 мая 2024, 09:13

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI провалился ниже 114 п. и оказался на уровнях марта 2022 г. Доходность бумаг продолжает увеличиваться, последним триггером стало заседание ЦБ, где он сохранил ключевую ставку и намекнул, что такая ставка может продержаться до конца года. Такая доходность в ОФЗ становится привлекательной для консервативных инвесторов, особенно если рассматривать классические выпуски +10 лет. Давайте рассмотрим основные триггеры для повышения доходности в ОФЗ:

🔔 По итогам заседания СД ЦБ состоялось заявление Эльвиры Набиулинной, вот главные высказывания: «Мы готовы удерживать ключевую ставку на высоких уровнях столько времени, сколько потребуется» и «При слишком медленной дезинфляции не исключаем сохранения текущей ключевой ставки до конца года».

( Читать дальше )

В избранное. Топ вкладов с максимальными ставками

- 01 мая 2024, 12:53

- |

1️⃣Ак Барс Банк: вклад «Долгожданная весна» — 17.85% на 91 день, выплата в конце срока, от 10 до 100 тыс. руб. Без пополнений и снятий. Ставка для новых клиентов (обнуление 90 дней) при оформлении условно-бесплатной коробки «Ничего лишнего». Страничка

2️⃣ Тинькофф Банк: вклад «СмартВклад» — 17% на 61 день от 50 тыс, выплаты ежемесячно, пополнение первые 30 дней, снятий нет.

Страничка

3️⃣ Банк Дом РФ: «ДОМа надёжно» — 17% на 181 день от 1 млн руб (если меньше, то 16.8%), выплата в конце срока. Без пополнений и снятий. Открытие через маркетплейс банки.ру

4️⃣ «Cвой банк»: вклад «Свой вклад Промо» — 16.43% на 181 день от 300 тыс, капитализация ежемесячно, пополнение кроме последних 30 дней, без снятий.

Для новых клиентов (обнуление 91 день) по промокоду Банки.ру

Рекомендуем почитать отзывы про банк, чтобы быть морально готовым к приключениям.

5️⃣Локо-Банк: вклад «Добро пожаловать» — 17% годовых на 182 дня от 100 тыс, пополнений и снятий нет. Открывается через маркетплейс Банки.ру для новых клиентов банка (обнуление 365 дней).

( Читать дальше )

Доходность по вкладу 17%

- 28 апреля 2024, 09:23

- |

Ну и про инфляцию… Если банки дают по вкладам 17%, как инфляция может быть 8%? У меня в сфере зп за год выросли процентов на 20-30%. Ставка будет высокой еще год-два (выше 10).

Средняя ставка по вкладам в топ-10 банков

- 26 апреля 2024, 11:30

- |

Средняя максимальная ставка по вкладам в топ-10 банков во второй декаде апреля осталась на прежнем уровне — 14,83% годовых, сообщает результаты мониторинга Центробанк.

В разрезе сроков это выглядит так:

📌на срок до трех месяцев — 11,95% (без изменений к первой декаде апреля);

📌на срок от трех до шести месяцев — 14,53% (без изменений);

📌на срок от шести месяцев до одного года — 14,41% (-0,12 п.п.);

📌на срок свыше одного года — 12,53% (-0,13 п.п.).

Самую высокую ставку среди системно значимых кредитных организаций, не входящих в базу расчета ЦБ, предлагает Московский кредитный банк по вкладу «МКБ.Преимущество+» — 18,5% годовых.

А вот согласно порталу Финуслуги, который является финансовой площадкой Московской биржи, средняя доходность депозитов в топ-50 банках на 22 апреля в зависимости от срока составляет:

📌на три месяца: 14,79% (+0,04 п.п. по сравнению с показателем на 15 апреля);

📌на шесть месяцев: 14,38% (+0,03 п.п.);

( Читать дальше )

Минфин будет наполнять долговой рынок, только классикой, доля флоатеров в портфеле регулятора — 50%, а это риск для бюджета

- 24 апреля 2024, 07:38

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI в последние дни волатилен, поднимался выше 115 п., но всё же не выдержал натиска и сейчас находится на 114,6 п. Доходность бумаг продолжает оставаться привлекательной для консервативных инвесторов, особенно если рассматривать классические выпуски +10 лет. Такая «щедрость» от регулятора связана с некоторыми факторами в экономике:

🔔 Если изначально аналитики рассказывали нам о том, что смягчение ДКП произойдёт под конец II кв., то сейчас риторика изменилась и снижение ставки прогнозируют во II п. 2024 г (август-сентябрь).

🔔 По последним данным Росстата за период с 9 по 15 апреля ИПЦ вырос на 0,12% (прошлые недели — 0,16%, 0,10%), с начала апреля — 0,29%, с начала года — 2,25% (годовая — 7,8%, цель регулятора 4-4,5%). Недельные данные выводят нас на 6% saar, а это не есть хорошо, как вы понимаете темпы прошлого года были превышены (в апреле 2023 г. недельные данные составили — 0,04%, месячный же пересчёт регулятором — 0,39%). На ключевую ставку может повлиять: рост цен на бытовые услуги, курс ₽, и ценовой диапазон на нефтепродукты (ошеломляющий рост цен за неделю на бензин 0,26%, на дизтопливо 0,16%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал