бэктестинг

Нужен бэктестер на R

- 17 октября 2020, 17:30

- |

Что-то амиброкер, который я использую для бэктестов, стал после каждого нового запуска программы показывать разные результаты (при тех же настройках).

Видно, что свихнулось в его скриптовых мозгах...

Может кто поделиться хорошим бэктестером на R, в который можно закачивать котирки с форматами с Финама?

Заранее спасибо.

- комментировать

- 591 | ★1

- Комментарии ( 40 )

Голая МАшка

- 26 августа 2020, 00:13

- |

Беру миллион пятиминутных свечей ришки, сишки, брента и сбера. Накладываю простую МАшку. Получаю до боли известную картину:

Если MAшка идет вверх, открываю лонг на открытии каждой свечи.

Если MAшка идет вниз, открываю шорт на открытии каждой свечи.

Закрываю сделку на закрытии каждой свечи.

Простой и заманчивый (для новичков) алгоритм.

Бектест перебирает период MAшки от 3 до 500 и складывает все сделки (их чуть меньше миллиона). Естественно, по каждому фьючу выбираю самый прибыльный вариант.

Результаты этого простого упражнения выглядят примерно так:

( Читать дальше )

Как измерить качество бэктеста?

- 08 августа 2020, 12:11

- |

Неоднократно попадались такие споры в комментариях:

«Я проверял на прошлых данных такую-то стратегию или семейство стратегий — она не работает».

«Я тоже проверял — всё работает».

То есть, мы имеем разных людей, делающих проверки на истории одного и того же, и уверенных, что всё делают правильно, но получающих разные, а иногда и противоположные результаты.

Получается, мы выходим на такие темы как:

1. Разные методологии проверки на прошлых данных.

2. Разное качество такой проверки, зависящее от знаний проверяющего.

Значит, нужно вывести идеальную модель бэктестинга, строго её описать и сверять все проведённые бэктесты с этой моделью.

И ставить алготрейдерам оценки от 1 до 5, в зависимости от соответствия проводимых ими проверок идеальной модели.

Вопрос: вывел ли уже кто-то такую идеальную модель бэктеста?

И где её найти?

Почему все Граали в моих руках становятся плохими? По следам "Как вы з..ли с этой монеткой (дарю Грааль)"

- 20 июля 2020, 10:05

- |

Вместо авторских "… берём исторические данные SPY с 1996 года (24 года)" у меня под рукой история индекса ММВБ IMOEX с 05.01.2000 на 173 руб по 27.12.2019 на 3045.87. За 19.4274 года рост в 18.64 раза.

Стратегия «купил и держи» даёт сложный годовой процент 15.77%.

А вот дарёный Грааль много хуже. С капитализацией каждой сделки при 100% вложения от счёта выигрыш на первоначальный 1 млн всего лишь 751009.58 руб или 2.8% годовых. Sharpe ratio всего лишь 0.34. Максимальная просадка 632956.68 руб. И это при оптимизированных параметрах Period = 5 и Factor = 0.5. Комиссия 0.005% на объём купли или продажи и проскальзывание 0.01%. Всего 735 сделок, 36.79 «сделки» на год.

Если я в чём ошибся, поправьте. Вот как я закодировал дарёный Грааль.

namespace WealthLab.Strategies

{ // Комиссия 0.005% на сделку, проскальзывание 0.01%

public class Simple00 : WealthScript {

StrategyParameter Period, Factor;

public Simple00() {

Period = CreateParameter ("Period", 5, 1, 20, 1);

Factor = CreateParameter ("Factor",0.5, 0.1, 1, 0.1);

}

protected override void Execute() {

ClearDebug(); // HideVolume();

int period = Period.ValueInt;

double factor = Factor.Value;

DataSeries atr = ATR.Series (Bars, period);

for (int bar = period; bar < Bars.Count; ++bar) {

if (IsLastPositionActive) {

ExitAtClose (bar, LastPosition);

} else

if (Open [bar] - Close [bar] > atr [bar] * factor) {

BuyAtClose (bar);

}

}

ChartPane cp = CreatePane (40, true, true);

PlotSeries (cp, atr, Color.Black, WealthLab.LineStyle.Histogram, 3);

} // Execute()

} // class Simple00

} // namespace WealthLab.StrategiesЧем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже. Большой бэктест

- 03 июня 2020, 16:21

- |

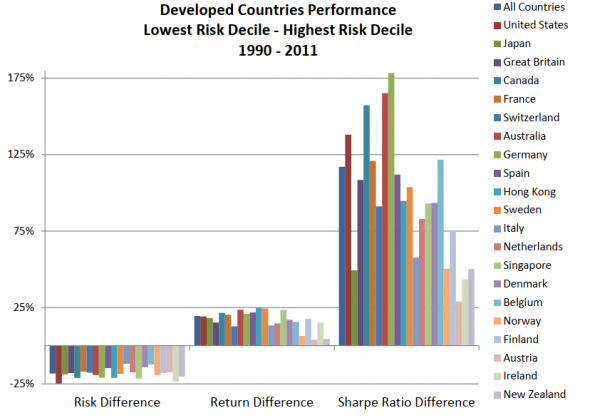

Привет, выражение «чем выше риск, тем выше доходность» внешне выглядит логично, но не находит подтверждения на практике. По акциям США и Европы на длинных горизонтах уже доказано, что акции с наименьшим риском приносят больше доходности, чем высокорискованные даже без поправки на риск. В качестве меры риска принято использовать рыночную бету, но сегодня мы будем тестировать волатильность (стандартное отклонение) дневной доходности, а бету оставим для будущих экспериментов.

За основу мы возьмем работу Нэда Бейкера и Роберта Хогена «Low Risk Stocks Outperform within All Observable Markets of the World» (2012). Авторы просто посчитали волатильность для каждой акции за последние 24 месяца, сформировали по 2 портфеля из 10% акций с наибольшей и наименьшей волой и повторяли это каждый месяц. Да, это академическая работа, но она написана не теоретиками и носит важные практические выводы. Очень рекомендую почитать в оригинале. Вот, что получили авторы по рынкам развитых стран:

( Читать дальше )

Имеет ли смысл прогнозировать прибыль компаний на Мосбирже? Большой бэктест для идеальных финансовых прогнозов от хрустального шара

- 20 мая 2020, 12:40

- |

Привет, новая неделя – новый бэктест. В этот раз мы проверим, может ли аналитик с хрустальным шаром обогнать рынок.

Прогнозировать будущие цены не под силу даже этому шару, и он «всего лишь» выдает список из 25% ликвидных компаний с наибольшим ростом чистой прибыли по отношению к прошлому году. На 3 месяца раньше рынка. Хрустальный шар MOEX Edition заботливо оберегает владельца от неликвидных шлаков и начинает исправно служить с января 2012 по январь 2020гг.

Немного размышлений о ценности финансовых прогнозов и мода на аналитику с середины 2010-х

Переход популярности от технического анализа к фундаментальному знаком тому, кто тоже был новичком в 2014-2015гг и жадно искал идеи и грааль. В сравнении с привыкшими к работе с боковиком 2012-2013гг технарями, идеи фундаменталистов было правда интересно изучать новичку. Не знаю выходит ли эта передача сейчас, но тогда она была популярна среди новичков:

( Читать дальше )

Получаем котировки MOEX ETF для калькулятора портфелей

- 10 мая 2020, 19:08

- |

Не вдохновлено ссылками ниже, но напомнило о выкладывании в публичный доступ.

smart-lab.ru/blog/620330.php

smart-lab.ru/blog/616708.php

Всем привет!

В ходе тестов калькулятора портфелей

github.com/Oppositus/CalculatorAA

возникло понимание, что его внутренние инструменты импорта котировок уже не работают. Так давайте напишем скрипт, который будет получать их через MOEX ISS API. Вывод скрипта-CSV файл.

Репозиторий github.com/helpau/MOEX_ETFs/blob/master/main.py

Тот же код:

tickers=["FXGD","FXUS","FXIT","SBSP","FXRL","FXRB","FXRU","SBCB","SBGB","SBRB"]

import requests

import apimoex

import pandas as pd

df=pd.DataFrame()

for ticker in tickers:

with requests.Session() as session:

data = apimoex.get_board_history(session, ticker,board="TQTF")

df1 = pd.DataFrame(data)

df1.set_index('TRADEDATE', inplace=True)

df.info()

df[ticker]=df1["CLOSE"]

df.to_csv("your_table.csv",sep=";")

P.S. Касательно самого калькулятора портфелей-полученный файл необходимо дополнительно обработать, чтобы на 1 год для 1 ETF было 12 записей. Особо пытливые могут исследовать, в какой день лучше проводить ребалансировку.

Как рассчитать размер депозита для торговли?

- 23 апреля 2020, 10:48

- |

Например, планируется к торговле инструмент с текущей ценой 100 руб.

Бэктест стратегии показал максимальную историческую просадку 20%.

Как рассчитать размер депозита, чтобы не слить его на просадке?

Ясное дело, что в будущем просадка может быть и больше, но тем не менее…

Несистемные выбросы

- 15 марта 2020, 12:45

- |

В мониторингах счетов увидел часто повторяющуюся одну и ту же картину слития счетов.

Это не обвал индексов или нефти, а валютный рынок. Поэтому куда интереснее.

Вот несколько скринов с разных счетов. Многих неплохих скальперов-роботов уничтожило.

( Читать дальше )

бэктесты как проводить инвестору

- 18 февраля 2020, 13:38

- |

Ответ на многие вопросы которые у меня возникают по хорошему надо искать с бомощью бэктестов.

О бэктестах я слышал в первую очередь в связи с ротобами -Wealth-Lab/TSLab. но мне не совсем понятно- обязательно ли их покупать и изучать или есть альтернативные варианты. тем более для роботов не важно какие там p/e у акции и что у неё с дивидендами.

Вопрос- какие варианты есть бэктеста?

вариант в лоб- где то надыбать исторические данные (где? можно ли через квик выгрузить)- причём желательно не только что бы курс акций был, но и другие данные используемые в принятии решений. Допустим проверить стратегию «ежегодная ребалансировка портфеля с включением 7 акций с наибольшей средней дивидендной доходностью за последние 3 года при условии что за последний год p/e изменился на более чем на NN, с равным распределением долей между этими акциями в портфеле» или сравнить «купи и держи» с «купил и лови тэйк профит/или выходит по стоп-лосу. ну и далее на основе этих данных в базе писать ручками программу которая моделирует входы/выходы/ получение дивидендов/изменение счёта. самый трудозатратный и гибкий подход.

Насколько понимаю есть также онлайн сервисы „оценки портфолио акций“. насколько там гибко можно описывать стратегию- мне неведомо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал