биржевые облигации

Итоги торгов за 18.07.2024

- 19 июля 2024, 10:46

- |

Коротко о торгах на первичном рынке

18 июля новых размещений не было.

Выпуск МГКЛ-1P6 объемом 500 млн рублей завершил размещение.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 435 выпускам составил 889,1 млн рублей, средневзвешенная доходность — 18,28%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- комментировать

- 185

- Комментарии ( 0 )

Главное на рынке облигаций на 18.07.2024

- 18 июля 2024, 12:07

- |

- «Пионер-Лизинг» 22 июля начнет размещение по закрытой подписке среди квалифицированных инвесторов десятилетних облигаций серии 02 объемом 400 млн рублей. Ставка 1-го купона установлена на уровне 22,26% годовых. Ставки последующих купонов будут определяться исходя из значения срочной шестимесячной процентной ставки RUONIA плюс 6%. Купоны ежемесячные. Компания имеет действующий кредитный рейтинг на уровне В+(RU) от АКРА.

- «Элемент лизинг» 22 июля планирует провести сбор заявок на трехлетние облигации серии 001Р-09 объемом не менее 1 млрд рублей. Выпуск будет доступен неквалифицированным инвесторам после прохождения теста. Ориентир ставки купона — не выше 19% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация: по 2,77% от номинальной стоимости бумаг будет погашено в даты окончания 1-35-го купонных периодов, еще 3,05% — в дату окончания 36-го купонного периода. Техразмещение запланировано на 25 июля. Организаторы — Газпромбанк и ИБ «Синара». Эмитент имеет кредитный рейтинг ruA со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Итоги торгов за 17.07.2024

- 18 июля 2024, 11:41

- |

Коротко о торгах на первичном рынке

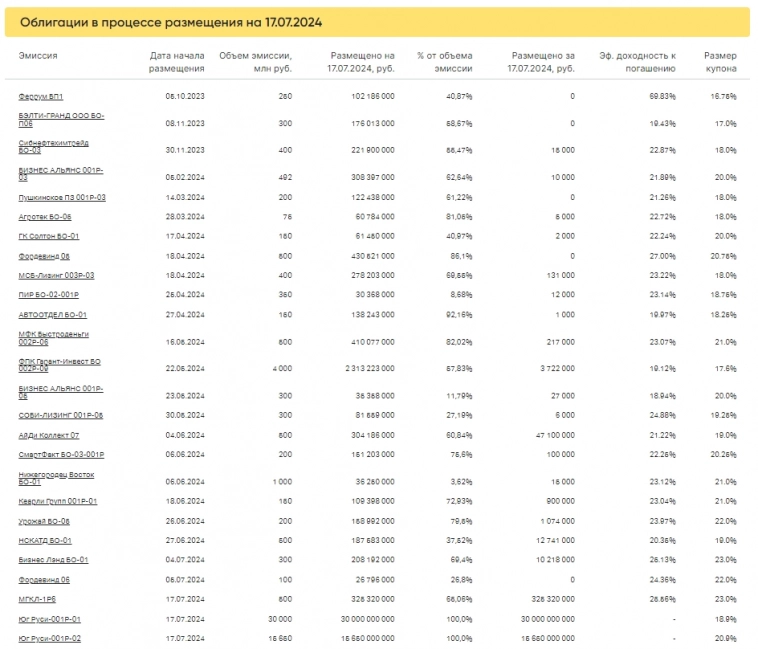

17 июля стартовало размещение трех выпусков: МГКЛ-1P6, Юг Руси-001P-01, Юг Руси-001P-02.

Выпуск МГКЛ-1P6 был размещен на 325 млн 320 тыс. из 500 млн рублей (65,06% от общего объема эмиссии).

Выпуски Юг Руси-001P-01 объемом 30 млрд рублей и Юг Руси-001P-02 объемом 15, 65 млрд рублей были полностью размещены за первый день торгов.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 431 выпуску составил 840,3 млн рублей, средневзвешенная доходность — 18,3%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 17.07.2024

- 17 июля 2024, 13:58

- |

- МГКЛ сегодня начинает размещение по закрытой подписке среди квалифицированных инвесторов пятилетних облигаций серии 001Р-06 объемом 500 млн рублей. Регистрационный номер — 4B02-06-11915-A-001P. Ставка купона установлена на уровне 23% годовых на весь период обращения. Купоны ежемесячные. Организатор — ИК «Диалот». Эмитент имеет кредитный рейтинг ruBВ- со стабильным прогнозом от «Эксперта РА».

- «Группа Позитив» установила спред к ключевой ставке Банка России трехлетних облигаций серии 001Р-01 объемом 5 млрд рублей на уровне 1,7% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 16 июля. Бумаги будут доступны неквалифицированным инвесторам после прохождения теста. Техразмещение запланировано на 19 июля. Организаторы — Промсвязьбанк и ИК «Иволга Капитал». Эмитент имеет кредитный рейтинг AA(RU) со стабильным прогнозом от АКРА.

- Московская биржа зарегистрировала трехлетние облигации компании «Финансовые системы» (бренд AzurDrive) серии БО-П01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-87071-H-001P. Бумаги включены в Третий уровень котировального списка. Эмитент имеет кредитный рейтинг ruВВ с развивающимся прогнозом от «Эксперта РА».

( Читать дальше )

Итоги торгов за 16.07.2024

- 17 июля 2024, 06:35

- |

Коротко о торгах на первичном рынке

16 июля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 427 выпускам составил 779,2 млн рублей, средневзвешенная доходность — 18,42%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 16.07.2024

- 16 июля 2024, 11:05

- |

- «Группа Позитив» (головная организация группы Positive Technologies) сегодня с 11:00 до 15:00 по московскому времени проведет сбор заявок на трехлетние облигации серии 001Р-01 объемом 5 млрд рублей. Ориентир спреда к ключевой ставке Банка России — не выше 1,9% годовых. По займу предусмотрены ежемесячные купоны. Выпуск доступен неквалифицированным инвесторам после прохождения теста. Техразмещение запланировано на 19 июля. Организаторы — Промсвязьбанк и ИК «Иволга Капитал». Эмитент имеет кредитный рейтинг AA(RU) со стабильным прогнозом от АКРА.

- МГКЛ (бренд «Мосгорломбард») 17 июля начнет размещение по закрытой подписке среди квалифицированных инвесторов пятилетних облигаций серии 001Р-06 объемом 500 млн рублей. По займу предусмотрены ежемесячные купоны, купонная ставка пока не раскрывается. Эмитент имеет кредитный рейтинг ruBВ- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Итоги торгов за 15.07.2024

- 16 июля 2024, 10:04

- |

Коротко о торгах на первичном рынке

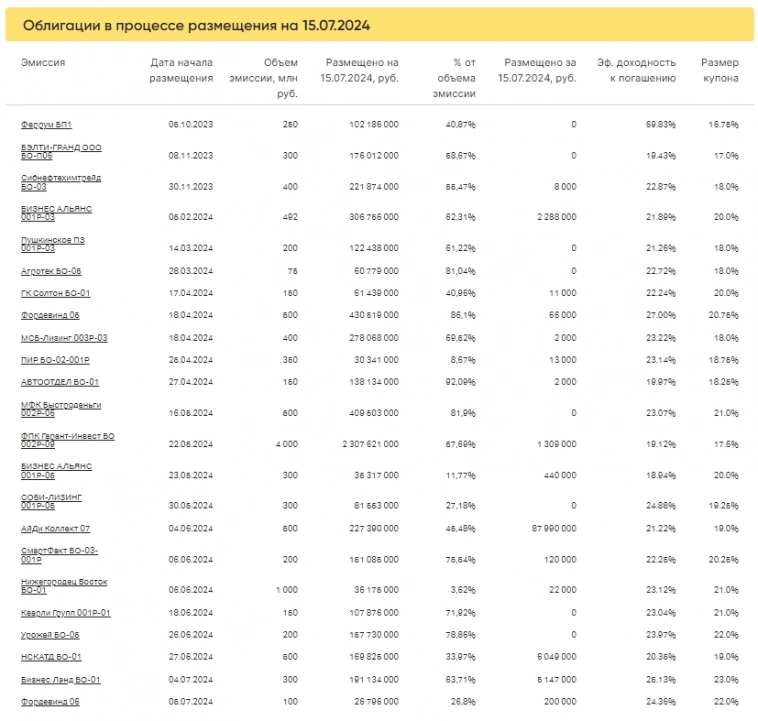

15 июля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 436 выпускам составил 741,2 млн рублей, средневзвешенная доходность — 18,37%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 15.07.2024

- 15 июля 2024, 11:15

- |

- Московская биржа зарегистрировала облигации «Группы Позитив» (головная организация группы — Positive Technologies) серии 001Р-01. Регистрационный номер — 4B02-01-85307-H-001P. Бумаги включены во Второй уровень котировального списка. Ранее сообщалось, что «Группа Позитив» в середине июля планирует провести сбор заявок на трехлетние облигации серии 001Р-01 объемом 5 млрд рублей. Ориентир спреда к ключевой ставке Банка России — не выше 190 б.п. По выпуску предусмотрены ежемесячные купоны. Бумаги будут доступны неквалифицированным инвесторам после прохождения теста. Организаторы — Промсвязьбанк и ИК «Иволга Капитал». Эмитент имеет кредитный рейтинг AA(RU) со стабильным прогнозом от АКРА.

- Московская биржа зарегистрировала облигации МГКЛ (бренд «Мосгорломбард») серии 001Р-06. Регистрационный номер — 4B02-06-11915-A-001P. Бумаги включены в Третий уровень котировального списка и предназначены для квалифицированных инвесторов. Параметры выпуска пока не раскрываются. Эмитент имеет кредитный рейтинг ruBВ- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Итоги торгов за 12.07.2024

- 15 июля 2024, 11:07

- |

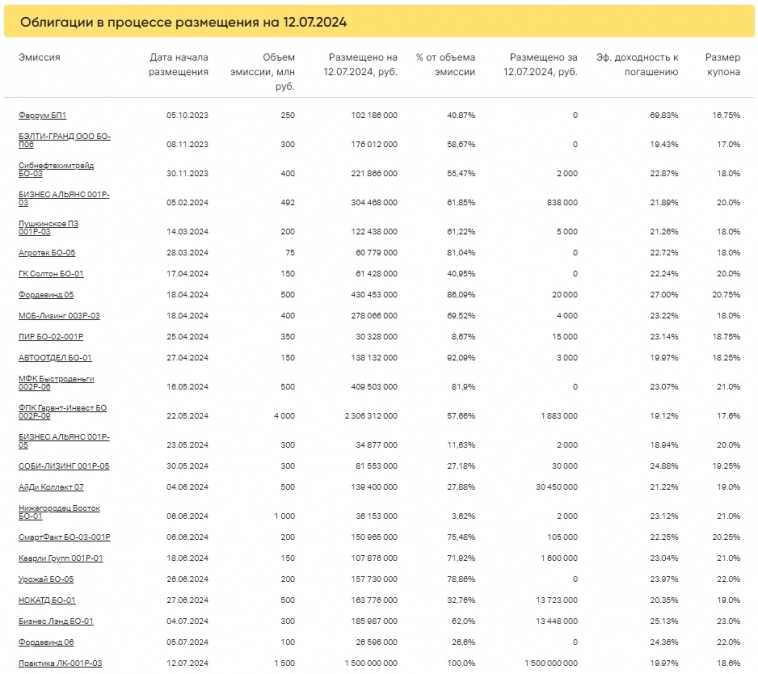

Коротко о торгах на первичном рынке

12 июля стартовало и завершилось в первый день торгов размещение Практика ЛК-001P-03. Выпуск объемом 1, 5 млрд рублей был полностью размещен за 770 сделок. Средняя заявка — 1, 9 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 427 выпускам составил 944,7 млн рублей, средневзвешенная доходность — 16,71%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Итоги торгов за 10.07.2024

- 11 июля 2024, 10:25

- |

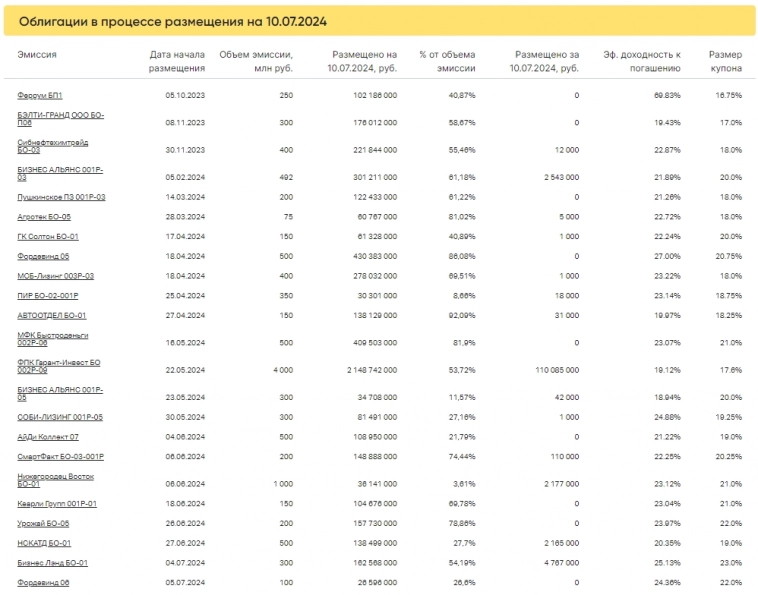

Коротко о торгах на первичном рынке

10 июля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 439 выпускам составил 1158,7 млн рублей, средневзвешенная доходность — 16,9%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал