биржа США

От мифа к реальности: Сколько единорогам нужно времени, чтобы завоевать биржу?

- 14 сентября 2023, 13:48

- |

Единорогами называют стартапы с оценкой в $1 миллиард или более. Для большинства таких компаний требуется многие годы для того, чтобы пройти этап ликвидности.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Начались первые признаки обвала рынков

- 05 марта 2021, 13:38

- |

Процентные ставки продолжают расти, и Уолл-Стрит продолжает трястись из-за этого.

Доходность 10-летних казначейских облигаций снова поднялась выше 1,50% в четверг, подталкиваемая комментариями председателя Федеральной резервной системы, и это помогло отправить акции на Уолл-Стрит на еще один спад.

Скорость роста доходности заставила инвесторов пересмотреть свою оценку акций, облигаций и любых других инвестиций. И немедленным решением было продать их по более низким ценам, особенно самые популярные инвестиции прошлого года.

( Читать дальше )

Торговые идеи NYSE

- 23 февраля 2021, 18:39

- |

✅ Торговая идея (23.02)

Intel Corporation (NYSE: INTC) D1

В настоящий момент наблюдается коррекция на американском рынке акций. Индекс S&P500 находится в области локальной поддержки 3850. Больше всего теряют в весе компании технологического сектора.

Компания Intel Corporation (NYSE: INTC), не смотря на положительный финансовый отчёт не смогла закрепиться выше сопротивления 62.50, и на объёмах снижается к поддержке 60.50, пробой которой может привести к глубокой коррекции. Среднесрочная цель на снижение 53.50 – 54.50.

📉 Продавать с краткосрочной целью 58.50 при пробое локальной поддержки 60.50.

ТР 1 – 58.50

ТР 2 – 56.50

ТР 3 – 54.50

акция MMC

- 16 сентября 2020, 19:35

- |

Видно, что пытаются пройти выше него. Зона накопления позиции началась с августа месяца.

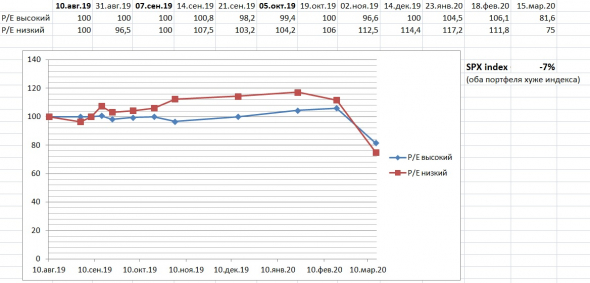

7 месяцев эксперимента P/E и covid_19

- 15 марта 2020, 11:07

- |

Сделал график доходности портфелей, где видно, что риски коронавируса и замедления мировой экономики сильнее сказались на портфеле «недооцененных по P/E» акций:

( Читать дальше )

Торговые войны не так легко выиграть

- 15 августа 2019, 13:43

- |

Если почитать американские СМИ, то можно прийти к выводу, что в «торговой войне» с Китаем Трамп вновь не смог проявить выдержку. После анонсирования четвертого раунда «тарифов» с 1 сентября последовали исключения для ряда товаров (чтобы не испортить настроение электорату в рождественские распродажи). Также состоялся телефонный разговор на тему возобновления переговоров, если верить уже китайским СМИ – по инициативе американцев. Между тем, радость не была долгой, да и поддержка движения вверх была вялой, так как инвесторы уже не верят в благополучный исход и ждут беды.

Ящик Пандоры открыт: мало кто из рыночных наблюдателей и бизнеса в целом ждет заключения «сделки» до ноября 2020 года. Во всяком случае, пока «боль» рынков и экономики не стала невыносимой. Эффект от политики «AmericaFirst» в условиях, когда Трампу дали отпор, не заставил себя ждать. Откровенно слабая статистика из Германии и КНР. Также переход долгового рынка США в инвертированное состояние (переход спреда между доходностями двух и десятилетних гособлигаций в негативную область), надежный сигнал приближения рецессии, который не обманывал в последние 50 лет. И несмотря на то, что последнее дает гандикап для рынка акций (рецессия после инверсии фиксируется не сразу, а в течение следующих 10 месяцев-2 лет) – реакция в среду говорит о том, что по крайней мере в краткосрочной перспективе сила будет с «медведями». Хотя если обратиться к рыночной статистике, то в предыдущие пять аналогичных случаев с 1978 года фондовые индексы успевали спустя месяц или даже двух лет, обновить достигнутый прежде пик.

( Читать дальше )

Как увеличить капитал в 10 раз инвестируя в индекс SNP500?

- 01 июля 2019, 15:56

- |

Автор статьи:

Константин Иванов, эксперт по личным инвестициям

В рамках эксперимента по инвестициям, в котором я обещал инвестировать 1000 руб каждый день и рассказывать о вложениях сегодня мы инвестируем первую 1000 руб.

Пока мы не занимаемся выбором акций и не ставим на удачную точку входа — у нас в рамках эксперимента есть просто 1000 руб и нам нужно принять решение, куда ее стоит сегодня вложить.

Согласно анализу рынков на несколько десятков лет назад сколько мы не анализировали среди индексов наибольшую доходность дают американские акции (речь о горизонтах лет 40 назад, хотя на интервале последние 10 лет помимо роста рынка США имели неплохой рост, например, акции Таиланда).

Поэтому логично было бы купить акции США. И поскольку у нас пока нет предпочтений, какие именно акций — то взять индекс — т.е. сразу набор из крупнейших компаний Америки. Самым популярным индексом является индекс SNP500 500 крупнейших компаний США.

Он примечателен тем, что его историю можно отследить за несколько десятков лет. Ниже приведен график прибылей и убытков по годам

( Читать дальше )

Страх вынуждает инвесторов копить наличность

- 20 октября 2016, 07:49

- |

В результате доля наличности в портфеле достигла рекордного уровня с сентября 2001 г. В 2011 г. инвесторы также спешно выводили свои средства в наличность после серии терактов в США 11 сентября.

Во-первых, большинство менеджеров фондов опасаются распада ЕС, 20% из них называют это «побочным риском» или маловероятным событием, которое повлечет за собой существенные последствия. Во-вторых, 18% респондентов опасаются краха рынка облигаций.

И, наконец, многих пугает возможность победы Трампа на президентских выборах в США. Большинство опросов показывают, что нью-йоркский миллиардер отстает от демократа Хиллари Клинтон, однако до выборов остается еще три недели.

Портфельные менеджеры боятся последствий и уходят в наличные, но, несмотря на это, объем инвестиций в акции достиг 7-месячного максимума, в то время как вложения в облигации упали до 10-месячного минимума.

( Читать дальше )

Американский фондовый рынок: На краю пропасти или у подножья горы?

- 14 июля 2015, 09:28

- |

Часть 1.

Алгоритмус 2015. Круглый стол.

Выступление Евгения Сердюкова.

Часть 2.

Алгоритмус 2015. Круглый стол.

Выступление Егора Сусина.

Прислали со СМЕ

- 30 июня 2015, 21:37

- |

DELAYED — due to «Leap Second Impact»

CME Group uses Network Time Protocol (NTP) to synchronize time for CME

Globex systems to maintain effective time accuracy. On Tuesday, June 30

(trade date Wednesday, July 1), a positive leap second will be added

after 18:59:59 Central Time (CT). A leap second is a one-second

adjustment that is added to Coordinated Universal Time (UTC) to account

for variability of the earth’s rotation.

To facilitate the Leap Second change and prevent any issues on CME Globex

systems, all CME Globex products will have a delayed open at 7:45pm CST

(Chicago), 7:30pm CST (Chicago) Pre-open, on Tuesday, June 30 (trade date

Wednesday, July 1). If a CME Globex product’s regularly scheduled open

is post 7:45pm CST, then that product will open regularly as scheduled.

This is a ONE-DAY impact — TONIGHT only, that will cause ALL CME evening

market openings to be delayed until 7:45 pm CST!

This will ONLY impact those traders that intend to be active in the first

few hours of evening trading, tonight!

All market PRE-openings will be delayed until 7:30 pm CST, with ALL

markets opening for trading at 7:45 pm CST.

P.S. Не торгуйте сегодня от греха подальше!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал