баффет

Разумный инвестор - книга на все времена

- 06 октября 2016, 20:04

- |

ВСЕМ, ВСЕМ советую эту книгу, с этой книги я начал торговать акциями, поменял взгляд на торговлю и вообще на инвестирование в целом))) Масса интересных способов и подходов к оценки акций!!!

Мнение эксперта

«Если вы будете вести дела, придерживаясь принципов, предложенных Грэмом, и следовать полезным советам, которые он дает в главах 8 и 20 (что не так просто, как может показаться), результаты не заставят себя ждать. Следуйте советам Грэма, и вы выиграете от причуд фондового рынка, а не превратитесь в одну из них».

Уоррен Баффетт, председатель совета директоров и исполнительный директор американской холдинговой компании Berkshire Hathaway

- комментировать

- ★3

- Комментарии ( 0 )

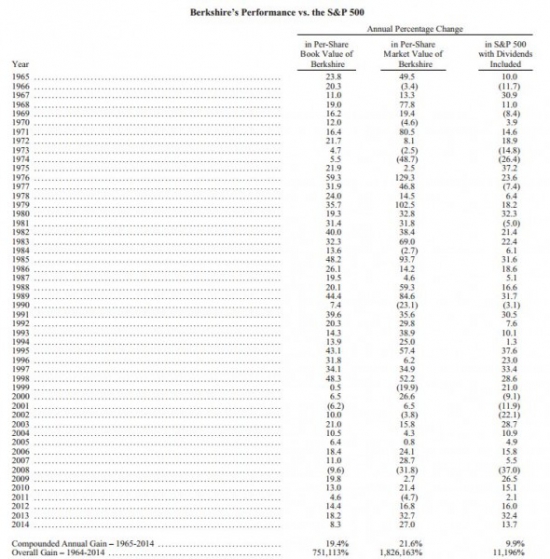

Правда-матка: среднегодовая доходность Уоррена Баффетта никогда не была выше 25%

- 06 октября 2016, 11:49

- |

В отдельные годы наблюдаются повышенные ставки доходности, но как ведет себя СРЕДНЕГОДОВАЯ доходность?

Если посчитать по балансовой стоимости (а именно она более фундаментально отражает показатели), то она НИКОГДА не превысила 25% в год:

( Читать дальше )

Фокус Рынка с Дмитрием Лебедем

- 30 сентября 2016, 10:04

- |

На финансовых рынках изменились текущие тенденции. Инвесторы уходят от рисковых активов. Причиной выступает вчерашняя новость о том, что крупнейшие институциональные клиенты Deutsche Bank начали выводить свои средства. Это, в свою очередь, стало причиной падения акций компании на 7%. В отрицательную зону перешли и фондовые площадки. Азиатские рынки исключением не стали. Японский индекс потерял около -1,5%. Индикатор американского рынка – S&P500 также демонстрирует свое снижение. На данном рынке есть свои внутренние проблемы вокруг другого банка – Wells Fargo, который принадлежит У. Баффету. Появилась новость о том, что этот банк открыл более двух миллиона липовых счетов, что грозит ему большими штрафами. Задается вопрос: «как и зачем»?

Нефтяные котировки демонстрирует техническую коррекцию вниз, драгоценные металлы во флете. Курс российского рубля пытается ворваться в 62 фигуру. Предлагаем обратить внимание и на динамику японской иены. Пробитие в 102 фигуру выглядит проблематичным, что делает интересными продажи при подходе к данной области. Сырьевые валюты – демонстрируют свое ослабление.

( Читать дальше )

Восьмое чудо света

- 27 сентября 2016, 20:04

- |

Все что нужно знать про инвестиции Уорена Баффета или не верь "гуру от инвестирования", ибо врутъ

- 24 сентября 2016, 11:47

- |

А смысл вот в чем — Баффет это очень квалифицированный делец, который постоянно в курсе всех инсайдов. Он работает непосредственно с собственниками предприятий, обладает массой связей в высших эшелонах американских властей, оказывает услуги уважаемым людям. Ни какими действиями типа — «пришел на биржу, купил акций голубых фишек и через 20 лет вышел миллиардером» — там и не пахнет.

Котов в мешке он не покупает, львиную долю прибыли ему приносит ОДНА компания, которая занимается страховым бизнесом. То чем занимается Баффет и то что пропагандируют т.н. «гуру от инвестиций» — это разная разница.

Очень рекомендую к прочтению!

Apple (AAPL), а Прав ли Баффет? (итоги лета)

- 16 сентября 2016, 20:02

- |

Подведу промежуточные итоги по идее с компанией Apple рекомендованной мною 16 июня в этой статье

Apple (AAPL), а Прав ли Баффет?

Много писать не вижу смысла, скажу главное — идея не отыграна до конца и будет еще очень много возможностей, только работать надо будет уже несколько иначе, по этому пока чисто итоги и пара скринов с объяснением.

( Читать дальше )

Деньги как алкоголь или …. как Плюшкин попал в список Forbes.

- 16 сентября 2016, 16:30

- |

Раз сегодня пятница и можно от серьезных вопросов перейти к более легким и ветреным. Можно часто слышать такое выражение: не бывает не красивых женщин бывает мало водки. Выражение конечно довольно спорное, да и нашим красавицам оно конечно не нравится. Но на самом деле я хочу данное выражение чуть изменить. В моей редакции оно звучит следующим образом: не бывает не красивых Плюшкиных бывает мало денег. Тем кто догадался о чем пойдет речь предлагаю взять кусочек зефира, конфеты или чего то сладенького и продолжить чтение, кому нет — поясню. Я хочу поговорить о деньгах о том как взгляд на одних и тех же людей меняется если прогнать через денежный фильтр.

Итак если задать вопрос: Как вы относитесь к Плюшкину? Большинство, тех кто ходил в школу, а не сразу стал управлять большими деньгами на бирже как правило дадут отрицательный ответ. Кто то, например блеснет эрудицией и выдаст что то в этом роде :»то ли баба, то ли мужик, то ли ключник, то ли ключница». Но в целом ответы будут вполне негативные. Казалось бы и обсуждать особо нечего-крайняя форма скупости.

( Читать дальше )

Вы не будете зарабатывать деньги, пытаясь ежедневно или еженедельно покупать-продавать акции (с)

- 06 сентября 2016, 10:08

- |

( Читать дальше )

С мыслью о Баффете

- 02 сентября 2016, 12:51

- |

Инвесторы всех миров поклоняются великим именам крупных богачей, которые сделали миллиарды долларов «на инвестировании». Смысл и суть понятия инвестирования сводится к тому, что «купил и держи» много лет. Стать таким, «как Баффет», значит стать крупным богачом за счет инвестиций. Логическая связка «инвестирование — Баффет» настолько стала аксиомой, забронзовела и окаменела, что любой, собравший капитал в $5 000, готов стать миллиардером, вложив свои деньги в акции какого-то ETF или совокупности ETF на 30 лет, якобы по принципу «делай как Баффет». Я понимаю, что намеренно утрирую процесс, но суть не в этом.

Как писал умнейший Гюстав Лебон,

Существует каноническое Евангелие «Житие Баффета», которое содержит свои отлитые в бронзе мифы о том, как малютка-Баффет дошел до жизни самого доброго дедушки, продающего на аукционах обед с самим собой, чтобы отправить эти деньги на благотворительные цели. Ей богу, это похвально! Берешь с китайцев $2.34 млн, обедаешь с ними, а потом ВСЕ ЭТИ деньги отдаешь на благотворительность! И так 16 раз! Потрясающе! Я не знаю никого другого, кто бы был ТАК же добр, имея собственный капитал в 67 миллиардов — это, между прочим,«Легкость, с которой распространяются иногда известные мнения, именно и зависит от того, что большинство людей не в состоянии составить себе частное мнение, основывающееся на собственных рассуждениях.»

( Читать дальше )

Уоррен Баффет пошел против общественного мнения

- 17 августа 2016, 04:14

- |

Apple можно официально признать «акциями стоимости». Виной тому легендарный инвестор.

В понедельник отчетность для регуляторов показала, что принадлежащая Баффету Berkshire Harhaway во 2-м кв. активно вложилась в акции «яблочного гиганта». Пакет бумаг был увеличен на 55% — до 15,23 млн.

Тем временем, другие ведущие инвестиционные фонды сократили свои позиции. Речь идет о Soros Asset Management Джорджа Сороса, Greenlight Capital Дэвида Эйнхорна, а также Tiger Global Management. Отметим, что еще один рыночный гуру – Карл Айкан – продал свою долю в Apple еще несколько месяцев назад, беспокоясь о перспективах роста корпорации.

Более того, акции Apple были проданы и Scion Capital Management – хедж-фондом под руководством Майкла Бэрри. Бэрри получил известность благодаря фильму и книге «Игра на понижение». Ему удалось предсказать кризис 2008 года и заработать на нем. Отметим, что во 2-м кв. фонд вложился в Alphabet (Google).

Стратегия Баффета подразумевает покупку акций стабильных компаний с интересными долгосрочными перспективами. Речь идет о так называемых «акциях стоимости», которые являются антиподами агрессивных «акций роста». Действительно, после периода гиперроста продажи iPhone начали сокращаться. Однако Apple богат на кэш, что позволяет компании выплачивать дивиденды и осуществлять программы buyback.

Таким образом, база инвесторов в Apple заметно изменилась. Они уже не рассчитывают на сверхагрессивный рост, зато намерены получать щедрые выплаты от компании, акции которой к тому же выглядят дешево с точки зрения сравнительных рыночных мультипликаторов. Возможно ситуация вновь изменится с выходом нового iPhone или каких-либо революционных девайсов.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал