баффет

А если Маск умрёт?

- 10 ноября 2021, 14:11

- |

Но всё же.

Приключись с Илоном такая беда как несовременная кончина, что будет с ценой акций Тесла, если только заданный им на публику вопрос о том-стоит ли продавать (даже не пожелание-«хочу продать!!!!» уронило цену на 15%.

И что будет с акциями Berkshire Hathaway, когда (это уже вопрос вполне может быть не самого далёкого времени) нас покинет Уоррен, наш понимаешь ли, Баффет?

Или с НЛМК или Системой после кончины Лисина или Евтушенкова?

Вопрос конечно в целом риторический. Эти компании в целом держатся на персонали Лица Принимающего Решения.

С Илоном просто это сотворение кумира доведено до триллионного абсурда (если смотреть не шоу, а имеющиеся финансовые показатели Теслы).

… и просто учитывать при построении инвестиций своих кровно заработанных, что все мы, увы, пока смертны. И Маск и Баффет и простой российский инвестор....

Всем здоровья и удачи в инвестициях!!!

- комментировать

- Комментарии ( 21 )

Berkshire Hathaway - отчёт за 3 квартал 2021

- 07 ноября 2021, 14:43

- |

Berkshire всегда выпускает отчётность в субботу, когда их акции не торгуются ни на одной из бирж. Вот несколько фактов о компании, которая ассоциируется с легендарным Уорреном Баффеттом:

▪️ Чистая прибыль компании за квартал составила $10,34 млрд, если считать по общепринятым стандартам отчётности. Однако, Уоррен неоднократно объяснял, что рост или падение стоимости их инвестиций для них не имеет значения, и они не думают, что его надо учитывать при расчёте прибыли. Такой прирост инвестиций составил $3,87 млрд. Так что, без учёта инвестиций, это большое лоскутное одеяло из сотни компаний, собранное в один Berkshire, имеет результат $6,46 млрд.

▪️ Страховая деятельность компании оказалась убыточной. Это объясняется большими компенсациями по страховкам, связанные с ураганом Ида, бушевавшим с 26 августа по 3 сентября 2021, а также с наводнениями в Европе.

▪️ Дивидендный и купонный доход от инвестиций был в 1,5 раза выше убытка от катастроф. Именно с этой целью Berkshire и занимается инвестициями — для того чтобы размещать сверхдоходы от выписанных страховок в «спокойные годы» на фондовом рынке и/или покупая целые фабрики и заводы, чтобы те в свою очередь могли покрывать возникающие в «плохие годы» убытки.

( Читать дальше )

Рецензия на книгу "Правила инвестирования Уоррена Баффетта"

- 17 октября 2021, 23:01

- |

Что я вынесла из книги:

1. Последователь Грэма. См книгу Грэм Б «Разумный инвестор: Полное руководство по стоимостному инвестированию».

2. Биржевые цены никогда не должны превращаться в нечто обязывающее, заставляющее формировать наши суждения на основе их периодических колебаний. Если вы полагаетесь на биржевую цену при оценке компании, то вы рискуете упустить возможность купить, когда рынок пребывает в депрессии и продать, когда он впадает в эйфорию. Нельзя допускать, чтобы рынок думал за вас. Инвесторы должны сами делать свою работу.

3. Зависящие от настроения рынка колебания могут быть случайными. Попытки предвидеть, что произойдет в краткосрочной перспективе, просто бесполезны, поэтому информация о макропеременных (общая картина фондового рынка, процентные ставки, курсы валют, биржевые товары, ВВП) никак не влияет на его инвестиционные решения. Спекуляция противозаконна, аморальна и не идет на пользу финансовому здоровью.

( Читать дальше )

Баффет знает

- 12 октября 2021, 20:19

- |

Советы Уоррена Баффета по инвестированию — именно то, что нужно на теперешнем взбалмошном фондовом рынке.

Принципы действуют независимо от того, какие финансовые причуды творятся на глазах инвесторов.

В течение 2021 года индивидуальные инвесторы напрямую инвестировали миллиарды долларов в акции и недвижимость США. Но сейчас эти активы оценены на тревожно высоких уровнях, и опасения по поводу коррекции усиливают волатильность. Рост инфляции, налогов и государственного долга США создает системные проблемы. Преобладают политические и социальные разногласия. И еще COVID.

Столкнувшись с такой суматохой, индивидуальные инвесторы хотят совета. Значит надо обратиться к Уоррену Баффету, известному своими непревзойденными инвестиционными рекордами.

Ещё в 2018 году Баффет снова написал о том, что основы инвестирования вечны:

«С 1942 года страна в разное время боролась с длительным периодом инфляции, базовой ставкой 21%, несколькими противоречивыми и дорогостоящими войнами, отставкой президента, повсеместным падением ценностей на дома, парализующей финансовой паникой и множеством других проблем».

( Читать дальше )

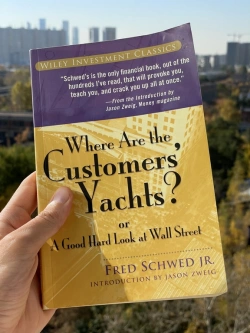

Книга: Where are the customers’ yachts?

- 06 октября 2021, 19:07

- |

Where are the customers’ yachts? Где яхты клиентов?

Автор Фрэд Швед

Книга в саркастической и шутливой манере рассказывает о Wall Street 30х-40х годов. Автор, будучи профессиональным трейдером и зная индустрию инвестирования изнутри, подшучивает над трэйдерами, брокерами и консультантами. Весело и интересно.

Автор сравнивает Wall Street индустрией предсказаний. Инвестиционных консультантов с гадалками. Также, шутит над «чартистами», — большинство из них бедные, но как религиозные фанатики верят в свою религию.

Далее Автор делит клиентов на три когорты:

- Институционалы: Банки, фонды и отдельные штаты. Знают, что делают и не теряют деньги.

- Богатые инвесторы. Ими рождаются или получают по наследству капитал.

- Обычные инвесторы. Совершают глупые поступки: покупают на маржу, шортят и покупают не то.

( Читать дальше )

🧰 Кто держит Coca-Cola кроме Баффета?

- 05 октября 2021, 23:35

- |

🥤Coca-Cola — глобальная компания по производству напитков и продуктов для напитков под соответствующими брендами. Продукция компании появилась на рынке в 1886г и сегодня поставляется в 200 стран мира.

📌 Структура акционерного капитала

(всего 4,316,618,703 штук) и изменения в портфелях институционалов за год:

• 9.26% — Berkshire Hathaway (без изменений, легендарный Баффет)

• 7.56% — The Vanguard Group (⤴️ +0,1%)

• 3.87% — SSgA Funds Management, Inc. (⤴️ +0,07%)

• 3.87% — BlackRock Fund Advisors (⤵️ -0,4%)

• 1.67% — Wellington Management (⤵️ -0,13%)

• 1.38% — Geode Capital Management (⤴️ +0,03%)

• 1.21% — Fidelity Management & Research (⤴️ +0,08%)

• 1.09% — Northern Trust Investments (⤵️ -0.015%)

• 1.07% — JPMorgan Investment Management (⤴️ +0,08%)

• 1.05% — Charles Schwab Investment (⤴️ +0,08%)

🧮 Итого: 6 на 3 на 1 (6 — нарастили долю, 3 — сократили, 1 — без изменений). Заслуживает внимания как минимум то, что в Coca-Cola до сих пор сидит Баффет. Также очевидно, что большая часть фондов покупала акции. Однако немного смущает объем, который был продан BlackRock.

Бизнес компании, ее финансы, сильные и слабые стороны рассмотрим в следующих постах, подписывайтесь здесь и в телеге — Заяц с NASDAQ

Почему все любят писать про фундамент, хотя торговать по нему невозможно

- 18 сентября 2021, 00:29

- |

Напомню про обвал-2020. Я его ванговал, но чисто по технике. Когда появился модный насморк (это было ещё до обвала, но после того, как я его ванговал), я до конца не верил, что падёж будет именно из-за него. Но кто мог предвидеть ковид-фашистские меры? А то, что при их продолжении рынки пойдут на новые хаи? Напомню, что низ по сипи был поставлен в самый разгар локдаунов, весь этот бред не прекращался, но рынки до сих пор растут. И где этот ваш фундамент?

Про всякие фундаментальные показатели компаний ваще малчу. Это вот любителям Баффета. А вы ваще в курсе, например, что он родился «с серебряной ложкой во рту»? Сын сенатора и одновременно владельца инвест-компании. И покупает он не ожидания, как вы, а куски бизнеса с конкретным контролем там. Или то, что он вхож в политику, может влиять на решения, важные для купленных им бизнесов. Ну хоть про трубопровод Keystone XL

( Читать дальше )

8 худших инвестиций Уоррена Баффета: ошибки, стоившие ему миллиарды

- 11 сентября 2021, 17:34

- |

Уоррен Баффет — великий инвестор, но все же человек, которому свойственно ошибаться. В этом тексте — худшие сделки главы Berkshire Hathaway, о которых он впоследствии сильно жалел

Главные инвестиционные промахи Баффета — в этой подборке

1. Dexter Shoe: «финансовая катастрофа масштабов Книги рекордов Гиннесса»

Обувную компанию Dexter Shoe Уоррен Баффет купил в 1993 году за $433 млн акциями Berkshire Hathaway. В письме к акционерам в 2007 году Баффет признался, что его решение стоило инвесторам $3,5 млрд.

«На сегодняшний день покупка Dexter Shoe — худшая сделка, которую я заключал. Но в будущем я буду делать еще больше ошибок — можете не сомневаться», — написал Баффет в письме акционерам.Он полагал, что компания занимает сильную позицию на рынке. «То, что я считал устойчивым конкурентным преимуществом, исчезло в течение нескольких лет», — написал Баффет. Компания была вытеснена иностранными производителями, и в конце концов Баффет объединил ее с одним из своих бизнесов.Использование акций Berkshire для покупки Dexter Shoe — главное, что вызывает сожаление инвестора. В письме акционерам в 2014 году он заявил, что жалеет, что не заплатил за этот бизнес $433 млн наличными. Он заметил, что на момент написания письма тот пакет акций мог бы стоить $5,7 млрд.«По своим масштабам эта финансовая катастрофа заслуживает места в Книге рекордов Гиннесса», — написал Баффет.

( Читать дальше )

Кризис 2022-2023? Баффет, ЦБ, Греф, Дерипаска, Мобиус - почему они ждут финансовых проблем?

- 09 сентября 2021, 12:15

- |

В ожидании кризиса: Баффет, ЦБ, Греф, Дерипаска, Мобиус. Почему они ждут проблем уже в 2022 в 2023 году?

( Читать дальше )

Стоит ли нам смотреть только на Баффета?

- 09 сентября 2021, 09:48

- |

Баффет — это получается (исходя из поста) уже про устоявшийся бизнес.

А вот лучший инвестор 2020 года — Кэти Вуд распространяет подход инвестиций в инновационные компании.

Мы же знаем, что Баффет упустил Microsoft, Apple, Amazon, Tesla.

Уверен, что они росли и сейчас растут (как минимум Tesla) быстрее ВВП США. Потому что у них низкий старт и очень дальние горизонты.

Да, для Баффета это было слишком мелко на старте. Сейчас он уже может позволить себе Apple, на проливе. Но она и не намеривается больше уже так прям сильно расти.

Так вот Баффет — стоимостной (value) инвестор, покупающий большие стабильные (ну ок, может и растущие, но я не уверен) компании на проливах.

А Вуд — инвестор в растущие компании инновационного характера. То есть те, которые сами расширяют под себя рынок. Где был рынок смартфонов 15 лет назад? А теперь это суммарно 400 млн устройств выпускаемых _в_квартал_.

И вот график роста рынка смартфонов и точки А в точку Б, то есть от начала и до сейчас, это же безусловно не прямая линия. А нечто вроде экспоненты (кстати, кажется OnePlus/OPPO показывает рост, ухватывая кусок от конкурентов)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал