банк санкт-петербург

Вечерний обзор рынков 📈

- 21 марта 2024, 19:01

- |

Курсы валют ЦБ на 22 марта:

💵 USD — ↘️ 91,9499

💶 EUR — ↘️ 100,3650

💴 CNY — ↘️ 12,7519

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,6%, составив 3 286,69 пункта.

▫️ Московская биржа 26 марта запустит новые производные на иностранные активы: начнутся торги расчетными фьючерсными контрактами на акции глобальных биржевых инвестиционных фондов (ETF) DJ Industrial Average ETF и iShares Russell 2000 ETF. Подробнее на сайте площадки: www.moex.com/n68432

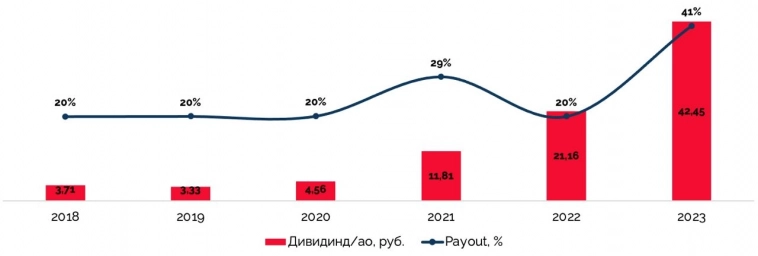

▫️ Банк Санкт-Петербург (+2,59%); Банк утвердил новую дивидендную политику. Теперь распределение избыточного капитала предполагает направление на дивиденды доли чистой прибыли «в пределах от 20% до 50 %» (ранее: «не менее 20%»). Величина дивидендов за 2023 г. определена из расчета 40% от прибыли по МСФО и составляет 42,45 руб. на 1 об. акцию (с учетом уже выплаченных промежуточных дивидендов – 23,37 руб. на 1 об. акцию); при этом выплата по префам составит 0,22 руб. на акцию. ГОСА – 25.04.2024 г., закрытие реестра 06.05.2024 г.

( Читать дальше )

- комментировать

- 494

- Комментарии ( 0 )

Обыкновенные акции банка Санкт-Петербург положительно реагируют на новости о дивполитике и увеличении дивидендов - Альфа-Банк

- 21 марта 2024, 16:44

- |

• 23,37 руб. по обыкновенным акциям (АО). Доходность 7,8%.

• 0,22 руб. по привилегированным акциям (АП). Доходность 0,3%.

( Читать дальше )

Банк Санкт-Петербург радует инвесторов дивидендами

- 21 марта 2024, 16:37

- |

Наблюдательный совет банка рекомендовал выплатить финальные дивиденды за 2023 год в размере 23,37 руб. на 1 обыкновенную акцию и 0,22 руб. на 1 привилегированную акцию.

С учетом выплаченных ранее дивидендов совокупный размер выплат за год составит 42,45 руб. на обыкновенную акцию (доходность 13,8%) и 0,44 руб. – на привилегированную (доходность 0,7%).

Дата закрытия реестра для получения дивидендов – 6 мая 2024 г.

Также была утверждена новая дивидендная политика: на выплаты акционерам будет направляться от 20 до 50% чистой прибыли. Ранее формулировка звучала как «не менее 20% чистой прибыли».

📈Акции в момент появления новости реагировали ростом на 4,6–6,7%, но сейчас темпы чуть скорректировались.

#ЕкатеринаКрылова

Аналитический Центр ПСБ

Банк Санкт-Петербург - Прибыль мсфо 2023г: 47,315 млрд руб. Дивы финал 2023г: 23,37 руб/ао, 0,22 руб/ап. Реестр 6 мая 2024г

- 21 марта 2024, 13:13

- |

461 879 831 обыкновенных акций = 141,580 млрд руб

20 100 000 привилегированных акций = 1,236 млрд руб

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1808014

Капитализация на 21.03.2024г: 142,816 млрд руб

Базель III – Капитал 1 уровня на 31.12.2023г: 107,047 млрд руб

www.cbr.ru/banking_sector/credit/coinfo/f123/?regnum=436&dt=2024-01-01

Общий долг на 31.12.2019г: 590,212 млрд руб/ мсфо 594,281 млрд руб

Общий долг на 31.12.2020г: 645,011 млрд руб/ мсфо 641,534 млрд руб

Общий долг на 31.12.2021г: 692,760 млрд руб/ мсфо не опубликован

Общий долг на 31.12.2022г: 692,289 млрд руб/ мсфо 694,549 млрд руб

Общий долг на 31.12.2023г: _______млрд руб/ мсфо 883,410 млрд руб

Прибыль 9 мес 2018г: 3,116 млрд руб/ Прибыль мсфо 6,472 млрд руб

Прибыль 10 мес 2018г: 3,847 млрд руб

Прибыль 11 мес 2018г: 4,816 млрд руб

Прибыль 2018г: 5,190 млрд руб/ Прибыль мсфо 9,047 млрд руб

Прибыль 9 мес 2019г: 3,564 млрд руб/ Прибыль мсфо 5,502 млрд руб

Прибыль 10 мес 2019г: 4,000 млрд руб

( Читать дальше )

БСП — дивдоходность будет выше рынка?

- 21 марта 2024, 13:07

- |

БСП — дивдоходность будет выше рынка?

GIF ранее давал ориентир по дивидендам, исходя из выплаты 30% чистой прибыли. А как дела с новой дивполитикой?

📄 Новая дивполитика привлекательнее?

Теперь БСП будет выплачивать дивиденды от 20% до 50% от чистой прибыли. Ранее выплата была — не менее 20%.

🟡 Какие будут дивиденды?

Совет директоров утвердил рекомендации по итоговым дивам за 2023 год — 40% от чистой прибыли. Выходит 42,45 рублей на обыкновенную акцию.

С учетом ранее выплаченных финальные дивы составляет 23,37 рубля на акцию. Дата закрытия реестра — 06.05.2024.

⭐️ Мнение GIF

БСП существенно преобразился в глазах инвесторов за счет улучшения дивидендной политики и отдачи на капитал.

При удержании результатов IV квартала 2023 года в 2024 году и выплате 50% можем получить рекордные дивы в размере 45,2 рублей на акцию. Дивидендная доходность к текущей цене — 14,7%.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

БСПб: дивы

- 21 марта 2024, 12:23

- |

При пэйауте 50% это даст еще 30+р дивов. Лично я считаю, что прям сразу столько не заплатят, но рублей 20 дать вполне могут. Как раз символически перебьют полугодовой дивиденд.

Кроме того, Банк скорректировал дивидендную политику. Вместо 20+% от МСФО стало 20-50% от МСФО.

Хотелось бы чуть подробнее остановиться на пояснениях к ДП.

4.6. Решение о рекомендуемой величине дивидендов на одну обыкновенную акцию принимается Наблюдательным советом Банка с учетом следующих факторов:

— величины чистой прибыли отчетного периода по МСФО;

— величины чистой прибыли отчетного периода и прибыли предшествующих лет по РСБУ;

— планируемого значения показателя достаточности капитала, рассчитанного с учетом параметров стратегии развития Банка, утвержденной Наблюдательным советом — Банка и годового финансового плана Банка;

( Читать дальше )

Новая дивполитика банка Санкт-Петербург: 20-50% чистой прибыли акционерам вместо "не менее 20%"

- 21 марта 2024, 09:56

- |

20 марта 2024 года было проведено очередное заседание Наблюдательного совета Банка «Санкт-Петербург».

Наблюдательный совет Банка принял решение утвердить Дивидендную политику в новой редакции. Обновленный документ отражает лучшие практики в области корпоративного управления, а также изменения, произошедшие с момента утверждения предыдущей редакции Дивидендной политики (ноябрь 2018 года).

Дивидендная политика в новой редакции подтверждает намерение Банка распределять избыточный капитал акционерам и включает в себя изменение целевой доли чистой прибыли отчетного года по МСФО, направляемой на выплату дивидендов, с «не менее 20%» до «в пределах от 20% до 50 %».

Отвечая лучшим практикам, Дивидендная политика в новой редакции отражает возможность выплаты промежуточных дивидендов, содержит прозрачный и понятный механизм расчета размера дивидендов по итогам отчетного года при условии выплаты промежуточных дивидендов, а также условия пересмотра Дивидендной политики.

( Читать дальше )

Банк СПБ дивиденды

- 21 марта 2024, 09:53

- |

🙌Совокупный дивиденд за 2023 год 42.45₽, дивидендной доходность ~ 15%

Не зря многократно писал вам о перспективах роста, и мы с вами откупали её на просадках по 230₽

Очевидно банк был намного интереснее чем Сбер или ВТБ

❗️Все посты и торговые рекомендации здесь: t.me/+vqLoh4BMAwowYTgy

📰"Банк "Санкт-Петербург" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 21 марта 2024, 09:45

- |

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

НАБЛЮДАТЕЛЬНЫЙ СОВЕТ БАНКА «САНКТ-ПЕТЕРБУРГ» УТВЕРДИЛ НОВУЮ РЕДАКЦИЮ ДИВИДЕНДНОЙ ПОЛИТИКИ И РЕКОМЕНДАЦИИ ГОДОВОМУ ОБЩЕМУ СОБРАНИЮ АКЦИОНЕРОВ

20 марта 2024 года было проведено очередное заседание Наблюдательного совета Банка «Санкт-Петербург»....

( Читать дальше )

БСП дивиденды 14% (по 42,45 кор. на акцию)

- 21 марта 2024, 09:45

- |

www.e-disclosure.ru/portal/event.aspx?EventId=K8HfXMrNrkqB7kNG0pE8lw-B-B

по обыкновенным акциям в размере 42 руб. 45 коп. на 1 обыкновенную акцию;

14% годовых.

Считаю, что это — позитив !

Или теперь это уже мало

(всем же выше ставки ЦБ документы подавай) !

С уважением,

Олег

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал