байбэк

Что будет выкупать ВЭБ в первую очередь?

- 13 марта 2022, 15:55

- |

Что будет выкупать ВЭБ в первую очередь?

https://smart-lab.ru/blog/780984.php

прозвучала здравая мысль, что нужно покупать то, что будет покупать ВЭБ.

Но, в отличии от 2008 года, частникам приказано делать байбэк.

Поэтому получается, что ВЭБ будет выкупать только крупных госов.

- комментировать

- Комментарии ( 12 )

Слишком дешево, чтобы не покупать. Сезон байбэков открыт

- 02 февраля 2022, 14:05

- |

В 2022 г. многие российские компании активизировали обратный выкуп акций. Ключевая причина для запуска байбэков — просадка цены акций из-за геополитических рисков и панических распродаж.

Эмитенты проводят обратный выкуп акций, когда считают, что акции недооценены рынком. Байбэк создает дополнительный спрос на бумаги, тем самым толкая цену вверх, к более справедливым с точки зрения компании уровням.

При этом влияние обратного выкупа на динамику акций может быть различным по силе. Это зависит от сроков проведения, периодичности покупок, ликвидности и показателя free-float. Один из способов оценить силу байбэка — посчитать его долю в торговом обороте акций за период.

Рассмотрим, какие российские компании задумались о байбэке в 2022 г. сравним их между собой и оценим, чего ждать от бумаг в будущем.

Сбербанк

Объем: до 50 млрд руб. (около 0,9% от объема АО по текущим ценам)

Доля в торговом обороте в январе 2022 г.: —

( Читать дальше )

Chevron в 4 квартале не дотянул до прогноза по прибыли - Финам

- 28 января 2022, 17:27

- |

Также радует инвесторов сильное значение свободного потока в $ 6,9 млрд против лишь символически положительно значения в 4-м квартале прошлого года. Это позволило Chevron снизить чистый долг на 33,6% в годовом выражении, увеличить объём квартальных дивидендов на 8 центов до $ 1,42 на акцию (1,1% доходности) и довести объём годового байбэка до верхней границы предыдущего прогноза в $ 3-5 млрд. При этом отметим, что частично высокий FCF связан со скромной инвестиционной программой. Chevron, как и многие западные нефтегазовые мейджоры, вынужден аккуратно относиться к проектам в сфере разведки и добычи, чтобы избежать давления со стороны климатической повестки.

Основными драйверами роста финансовых результатов стало увеличение средней цены реализации нефти в США на 82,9% г/г и природного газа на 220,8%. Сегмент нефтепереработки продолжает восстанавливаться в контексте маржинальности – прибыль данного сегмента в четвёртом квартале достигла $ 760 млн против убытка годом ранее. При этом небольшим сдерживающим фактором стало снижение добычи на 4,9% г/г преимущественно из-за продажи активов и прекращения действия контракта в Индонезия.

( Читать дальше )

Exxon Mobil - рекомендация понижается после достижения цели - Финам

- 13 января 2022, 18:03

- |

Мы повышаем целевую цену по акциям Exxon Mobil с $67,6 до $70,8, но снижаем рекомендацию с «Покупать» до «Держать». Повышение целевой цены преимущественно связано с ростом цен на нефть, который транслируется в улучшение финансовых результатов. Снижение рекомендации вызвано крайне сильным перформансом акций нефтяника в последний месяц.Кауфман Сергей

ФГ «Финам»

( Читать дальше )

ConocoPhillips: улучшение параметров стратегии приводит к увеличению целевой цены - Финам

- 17 декабря 2021, 16:26

- |

Мы повышаем рекомендацию по акциям ConocoPhillips с «Держать» до «Покупать» на фоне увеличения целевой цены до $ 83,9. Апсайд составляет 17,0%. Повышение рекомендации преимущественно связано с улучшением перспектив компании на следующий год и на ближайшее десятилетие в целом.

ConocoPhillips — третья по капитализации американская нефтегазовая компания, уступающая по размерам лишь международным мейджорам Exxon Mobil и Chevron. Особенностью ConocoPhillips является фокус на сегменте разведки и добычи.

( Читать дальше )

BP нарастил объём buyback слабее, чем ожидали инвесторы - Финам

- 02 ноября 2021, 19:58

- |

Сильное значение свободного денежного потока (рост в два раза в годовом выражении) помогло BP снизить чистый долг на 2,2% кв/кв и на 20,8% г/г, а также увеличить объём байбэка. В 3 квартале компания выкупила своих акций на $ 900 млн, а в четвёртом квартале это значение планируется увеличить до $ 1,25 млрд, что, однако, оказалось меньше ожиданий рынка. При этом размер квартального дивиденда ожидаемо остался на отметке $ 0,3276 на ADS – доходность выплаты составит 1,1%.

Основным драйвером роста финансовых результатов в апстриме стало увеличение средней цены реализации нефти на 71,9% в годовом и на 8,1% в квартальном выражении. Кроме того, в 7,3 раза г/г выросла цена реализации газа в Европе, хотя в среднем по BP рост составил лишь 109. Сегмент нефтепереработки продолжает восстанавливаться в контексте маржинальности – в годовом выражении маржа нефтепереработки BP увеличилась в 2,5 раза до 15,2 $ за баррель.

( Читать дальше )

Высокие цены на нефть позволяют Exxon Mobil планировать байбэк на $10 млрд - Финам

- 29 октября 2021, 19:04

- |

Также радует инвесторов сильное значение свободного потока в $ 6,7 млрд. Это позволило Exxon Mobil снизить чистый долг на 9,3% в квартальном выражении. Что более важно, нефтяник планирует возобновить обратный выкуп акций, начиная с 2022 года. Объём байбэка составит до $ 10 млрд на горизонте 12-24 месяцев. Напомним, что ранее Exxon Mobil также увеличил размер квартального дивиденда на 1 цент до $ 0,88 (1,4% доходности), чтобы сохранить статус дивидендного аристократа. При этом отметим, что частично высокий FCF связан со скромной инвестиционной программой. Exxon Mobil был одной из основных целей инвесторов-активистов, требующих снижения инвестиций в разведку и добычу в пользу ВИЭ.

Основным драйвером роста финансовых результатов в апстриме стало увеличение средней цены реализации нефти на 83,8% в годовом и на 6,8% в квартальном выражении. Сегмент нефтепереработки продолжает восстанавливаться в контексте маржинальности – данное направление в 3-м квартале наконец стало прибыльным. Нефтехимический сегмент также показал уверенную годовую динамику за счёт роста цен на продукцию, но в квартальном выражении цены на нефтехимию немного упали, что и привело к снижению прибыли на 7,8% кв/кв.

( Читать дальше )

Chevron радует инвесторов повышением объема байбэка - Финам

- 29 октября 2021, 18:48

- |

Также радует инвесторов сильное значение свободного потока в $ 6,7 млрд, что соответствует годовому росту в 3,7 раза и является рекордным значением в истории компании. Это позволило Chevron снизить чистый долг на 11,7% в квартальном выражении, а также увеличить объем байбэка на четвертый квартал до $ 750 млн против $ 625 млн в третьем квартале. Не исключено, что дальше объем обратного выкупа продолжит увеличиваться. При этом отметим, что частично высокий FCF связан со скромной инвестиционной программой. Chevron, как и многие западные нефтегазовые мейджоры, вынужден аккуратно относиться к проектам в сфере разведки и добычи, чтобы избежать давления со стороны климатической повестки.

Основными драйверами роста финансовых результатов стало увеличение средней цены реализации нефти на 78,0% в годовом и на 6,6% в квартальном выражении. Сегмент нефтепереработки продолжает восстанавливаться в контексте маржинальности – прибыль данного сегмента в США выросла на 40% кв/кв преимущественно за счет более высокой маржи. Отметим, что годовой динамике также помогло приобретение компании Noble Energy, отразившиеся как на финансовых, так и на операционных результатах. При этом небольшим сдерживающим фактором стало влияние урагана Ида, который снизил добычу примерно на 50 тыс. б/с.

( Читать дальше )

Американские нефтегазовые мейджоры продолжат улучшать финансовые результаты - Финам

- 28 октября 2021, 15:12

- |

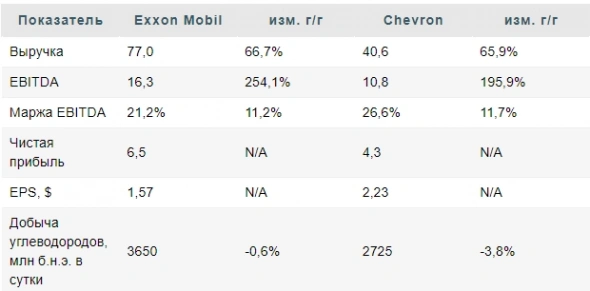

Exxon Mobil и Chevron: прогноз основных финпоказателей за 3 квартал 2021 г. ($ млрд).

Существенная позитивная годовая динамика сегмента апстрим, конечно, связана с ростом цен на нефть марки WTI на 74,8% г/г и цен на газ Henry Hub в 2,2 раза. Сегмент нефтепереработки также покажет восстановление в годовом выражении за счёт нормализации спроса на нефтепродукты и связанного с ним восстановления маржи нефтепереработки. Отметим также, что цены на нефтехимическую продукцию, как и в прошлом квартале, продолжили находиться на повышенном уровне, что поддержит прибыльность соответствующих сегментов нефтяников.

( Читать дальше )

Repsol: недорогой и дивидендный испанский нефтяник - Финам

- 24 сентября 2021, 16:01

- |

Мы рекомендуем «Покупать» акции Repsol с целевой ценой 12,28 EUR на горизонте 12 мес. Апсайд составляет 17,3%.

Repsol — крупнейшая вертикально интегрированная испанская нефтегазовая компания. Деятельность Repsol охватывает добычу и переработку нефти и газа, нефтехимию, розничную реализацию топлива, трейдинг и активы в сфере возобновляемых источников энергии (ВИЭ).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал