аргентина

Аргентина заблокировала заход СПГ-танкера с газом из России - Прайм

- 20 июля 2023, 07:17

- |

Власти Аргентины приняли решение заблокировать заход судна со сжиженным природным газом (СПГ) из России, сообщил в интервью телеканалу C5N министр экономики страны и кандидат в президенты Серхио Масса.

«Мы приняли решение ввиду международных санкций, которые применяются по отношению к отдельным российским компаниям, заблокировать заход судна с СПГ происхождением из России», — сказал Масса.

Источник: 1prime.ru/gas/20230720/841132842.html

- комментировать

- 478

- Комментарии ( 3 )

Статистика, графики, новости - 26.06.2023

- 26 июня 2023, 05:08

- |

Доброе утро, всем привет!

Ну что, прекрасный день. Разрыв жоп у белок-истеричек. Белок-истеричек не жалко. Белки-истерички смешные и забавно лопаются. Сегодня у них будет дума, что делать с купленными по 105 рублей баксами. Ну что делать, что делать… белки, вы, считай, нормально усреднились. В прошлый же раз закупались по 150?

Короче, что на текущий момент?

( Читать дальше )

Зачем Бразилии и Аргентине торговать в долларах. Почему не сделать это в собственных валютах? - президент Бразилии намерен поднять вопрос о дедолларизации на саммите БРИКС

- 23 июня 2023, 14:42

- |

«Непонятно, зачем Бразилии и Аргентине торговать в долларах. Почему бы нам не сделать это в наших собственных валютах? Почему Бразилия и Китай не могут торговать в своих валютах? Вопрос о том, почему мне нужно покупать доллары, стоит у меня на повестке дня. И если это будет зависеть от меня и только от меня, то мы обсудим это на следующей встрече БРИКС, которая состоится 28 сентября», - заявил президент страны Луис Инасиу Лула да Силва.

Источник: tass.ru/ekonomika/18097577

Статистика, графики, новости - 15.05.2023

- 15 мая 2023, 06:58

- |

Доброе утро, всем привет!

Наконец к нам пришла полноценная рабочая неделя. Ура, товарищи!

Чем она нас обрадует?

( Читать дальше )

Статистика, графики, новости - 28.04.2023

- 28 апреля 2023, 06:00

- |

Доброе утро, всем привет!

Напряжемся с утра пятничного? Сразу большой текст про дедолларизацию в дополнение ко вчерашнему представителю Рокфеллеров.

( Читать дальше )

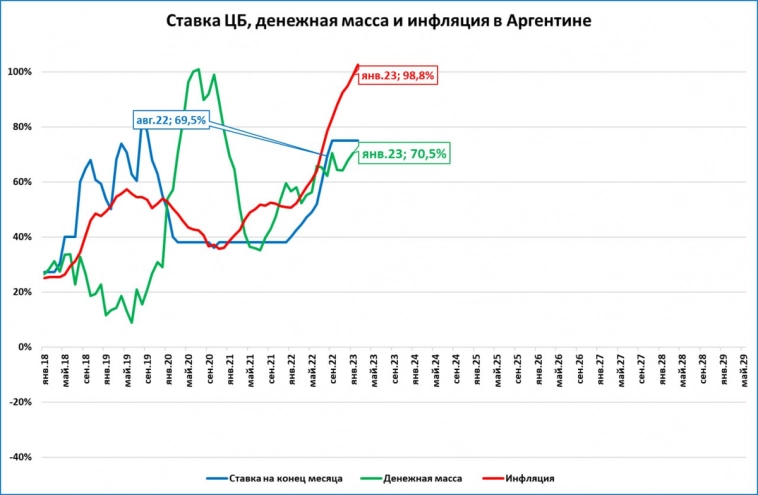

Инфляция в Аргентине превысила 100%

- 16 марта 2023, 21:02

- |

По данным Статистического управления, в Аргентине годовой уровень инфляции вырос до 102,5% (рост цен за год в два раза).

Денежная масса (+70,5% годовых в январе) растёт медленнее цен.

Повышение ставки явно запаздывает, чтобы эффективно справиться с инфляцией. С 52% в июле прошлого года была повышена до 75% в сентябре и остаётся на том же уровне.

Ключевое для экономики: реальная денежная масса сжимается.

( Читать дальше )

Инфляция в Аргентине превысила 100% впервые с 1991 года

- 15 марта 2023, 08:51

- |

Аргентина сообщила о превышении годовой инфляции уровня 100% в феврале, что является первым случаем такого показателя с периода гиперинфляции в 1991 году.

По данным правительства, инфляция за 12 месяцев составила 102,5% во втором месяце года, при более высоком, чем ожидалось, месячном росте индекса потребительских цен на 6,6%, и увеличении инфляции на 13,1% с начала года.

Источник: reuters.com

Доказано: для высшего образования мозг не обязателен, а крипто-ипотеку лучше всего брать в метавселенной

- 06 февраля 2023, 08:51

- |

Тебя больше не чипируют, даже если ты попросишь

В России приостановили прием заявок на выдачу загранпаспортов нового образца (сроком на 10 лет) – вместо них предлагают оформлять «старенькие» пятилетние паспорта. Причина банальна – в условиях санкций единственный в России производитель чипов в Зеленограде просто не успевает настрогать их в нужном количестве.

Если у вас еще оставались сомнения, что в сложившейся ситуации загранпаспорт – это для россиянина один из самых важных активов (Кийосаки, молчать!!), то Вселенная вам как бы уже изо всех сил намекает. Если у вас вообще нет заграна, или вашему текущему осталось жить всего несколько лет – то я прямо в приоритетном порядке при первой возможности сделал бы себе второй сразу на 10 лет (да, можно иметь одновременно два действующих заграна, если вы не знали).

( Читать дальше )

Ленивые депутаты-стесняши, монетка на триллион долларов, а также красный диплом для нейросети

- 30 января 2023, 08:28

- |

Не смотрите на депутатов, они стесняются

С 2023 года российским депутатам и сенаторам хотят разрешить не публиковать декларации о доходах и имуществе. Вроде бы, согласно старой задумке, такое публичное декларирование финансов «народных избранников» должно было бы несколько усложнять для них участие в коррупционных схемах – но, видимо, в списке текущих приоритетов России такая задача не слишком актуальна.

Впрочем, автор поправки (депутат Единой России Павел Крашенинников) дал несколько другое объяснение: видите ли, депутаты не хотят ничего декларировать, потому что

( Читать дальше )

Бразилия не планирует отказываться от национальной валюты

- 23 января 2023, 15:50

- |

Подробнее — в материале «Ъ».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал