аналитика

Почему Яндекс так дорого стоит?

- 28 сентября 2021, 10:35

- |

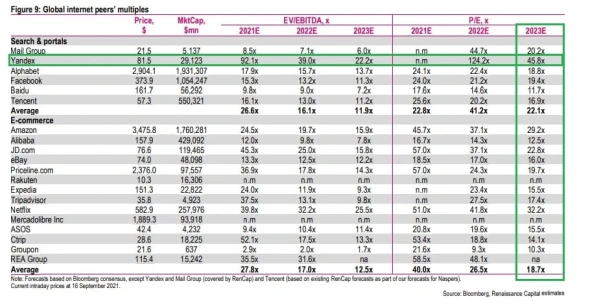

«Один вопрос мне не дает покоя. А стоит ли платить за Яндекс 46 прибылей 2023 года, когда Alphabet, Facebook и Amazon стоят в два раза дешевле?»

Таким вопросом я задавался на прошлой неделе после просмотра таблицы от Ренессанс Капитал. Давайте попробуем ответить на него, оценив бизнес Yandex по частям.

1) Реклама в поисковике. Это самый надежный и стабильный источник дохода для компании. В этом году он принесет ₽150 млрд выручки и около ₽70 млрд EBITDA.

Выручка сегмента в рублевом выражении в ближайшие 3 года будет расти на 16% в год. Я закладываю среднегодовое снижение курса рубля относительно доллара на ≈6% (на основе паритета Фишера). Таким образом, ожидаемый темп роста выручки в $ составляет 10% в год.

Компании с таким темпом роста и эффективностью в мире оцениваются приблизительно в 20 EBITDA. Поисковой бизнес Яндекса можно оценить в: ₽70 млрд EBITDA x 20=₽1400 млрд ≈$19 млрд.

2) Такси. Сегмент включает сервисы онлайн-заказа такси, доставки продуктов из магазинов и и ресторанов Яндекс.Еда, каршеринг Яндекс.Драйв. В 2021 году они в сумме заработают ₽125 млрд выручки при EBITDA в ₽10 млрд. В ближайшие 3 года долларовая выручка сегмента будет расти темпом в 25-30%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

EUR/USD: баланс маркетмейкера снижается

- 28 сентября 2021, 08:50

- |

🕘 Время просмотра ~3 мин.

Детальный аналитический обзор по фондовому индексу S&P500, валютной паре EUR/USD, а также золоту смотрите далее на YouTube-канале.

( Читать дальше )

фундаментальный анализ компании Crowdstrike Тикер crwd инвестиции в акции Кибербезопасность

- 27 сентября 2021, 20:01

- |

В этом видео Вы узнаете:

❓ Какие акции покупать

💲 акции Crowdstrike

💵 Инвестиции в кибербезопасность

📊 Акции роста

🚹Пишите комментарии и ставьте лайки:)

Недельный обзор долговых рынков

- 27 сентября 2021, 15:04

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ФЕДЕРАЛЬНЫЙ РЕЗЕРВ НЕСКОЛЬКО УЖЕСТОЧИЛ СИГНАЛ ОТНОСИТЕЛЬНО СРОКОВ ПОДНЯТИЯ СТАВКИ

На прошлой неделе состоялось несколько заседаний центральных банков, из которых наиболее важным является заседание ФРС, по итогам которого регулятор сдвинул сроки поднятия ключевой ставки с 2023 на вторую половину 2022 года. Наиболее значимые цитаты Дж. Пауэлла:

ОБ ЭКОНОМИКЕ

• ФРС ПО-ПРЕЖНЕМУ ЖДЕТ БЫСТРЫЙ РОСТ ЭКОНОМИКИ, НЕСМОТРЯ НА ПЕРЕСМОТР ПРОГНОЗА, СПРОС НА РАБОЧУЮ СИЛУ ОЧЕНЬ ВЫСОК

• ФРС ПО-ПРЕЖНЕМУ ЖДЕТ ПРОДОЛЖЕНИЯ УЛУЧШЕНИЯ СИТУАЦИИ НА РЫНКЕ ТРУДА

ОБ ИНФЛЯЦИИ

• ИНФЛЯЦИЯ НАХОДИТСЯ НА ПОВЫШЕННОМ УРОВНЕ И, ВЕРОЯТНО, ОСТАНЕТСЯ НА НЕМ НА ПРОТЯЖЕНИИ МЕСЯЦЕВ, ПРЕЖДЕ ЧЕМ ЗАМЕДЛИТЬСЯ

• ЭФФЕКТ «БУТЫЛОЧНОГО ГОРЛЫШКА» ОКАЗАЛСЯ БОЛЕЕ ДОЛГОИГРАЮЩИМ, ЧЕМ ОЖИДАЛОСЬ

• ИНДИКАТОРЫ ДОЛГОСРОЧНЫХ ИНФЛЯЦИОННЫХ ОЖИДАНИЙ ПО-ПРЕЖНЕМУ СООТВЕТСТВУЮТ ДОЛГОСРОЧНОМУ ИНФЛЯЦИОННОМУ ОРИЕНТИРУ

• ФРС ОТВЕТИТ, ЕСЛИ ИНФЛЯЦИЯ ОСТАНЕТСЯ БОЛЕЕ ВЫСОКОЙ, ЧЕМ ОЖИДАЛОСЬ

• ИНФЛЯЦИОННЫЕ ОЖИДАНИЯ УЖАСНО ВАЖНЫ, ЕСЛИ ОНИ ЗНАЧИТЕЛЬНО ВЫРАСТУТ, ФРС ОТРЕАГИРУЕТ

( Читать дальше )

Обзор рынка акций за неделю (ГК "ФИНАМ"). Рынки не испугались ястребиного тона ФРС и Банка Англии

- 27 сентября 2021, 13:44

- |

Ведущие американские и большинство европейских индексов завершили неделю на положительной территории, несмотря на перспективы количественного ужесточения в ближайшие месяцы, о которых заявили представители Банка Англии и ФРС. Куда больше внимания инвесторы уделили китайскому гиганту сферы недвижимости Evergrande, угроза дефолта которого вызвала заметную коррекцию на площадках по всему миру в начале недели. Китайские регуляторы тем временем переключились на криптовалюту, окончательно запретив транзакции с ней для всех резидентов Поднебесной.

По итогам недели Dow Jones Industrial Average поднялся на 0,62%, индекс широкого рынка Standard & Poor's 500 стал тяжелее на 0,51%, а Nasdaq Composite вырос на скромные 0,02%. Немецкий индекс DAX, в свою очередь, подрос на 0,27%, британский FTSE 100 окреп на 1,26%, а китайский CSI 300 снизился на 0,13%. Долларовый индекс DXY закрылся на уровне 93,27 пункта, выиграв за неделю 0,09%, а валютная пара EUR/USD ослабла на 0,02% до 1,1723.

Доходность 10-летних гособлигаций США за неделю выросла на 10,2 б. п. до 1,465%, британских 10-летних Gilts – на 7,4 б. п. до 0,922%, 10-летних немецких бондов – на 5,3 б. п. до -0,229%.

( Читать дальше )

🍀 Анализ российского рынка акций на неделю 27\09 - 01\10

- 27 сентября 2021, 11:28

- |

🍀 Анализ российского рынка акций на неделю 27\09 — 01\10

LONG:

◽️FEES

◽️SNGSP

◽️MTSS

SHORT:

◽️PIKK

➖➖➖➖➖

Источник: Подорожник.Инвест

Обзор долгового рынка за неделю (ГК "ФИНАМ"). Доходность американской казначейской "десятилетки" обновила двухмесячные максимумы

- 27 сентября 2021, 11:11

- |

Обзор российского рынка

Российские суверенные еврооблигации не смогли остаться в стороне от роста доходности базового актива, нарастив в доходности по итогам прошлой недели 9 б. п.

МКБ может разместить бессрочные бонды в долларах с колл-опционом через 5,5 лет. По-видимому, банк хочет рефинансировать свой «вечный» выпуск, колл по которому ожидается в ноябре следующего года, и купон по которому достигает 8,875% годовых. Неудивительно, что выпуск стал лидером по ценовому приросту на неделе.

На заседании 21-22 сентября ФРС ожидаемо сохранила ставку в диапазоне 0-0,25% и объемы покупки активов (не менее $120 млрд в месяц). При этом в тексте заявления было сказано, что при развитии экономической ситуации в соответствии с прогнозом вскоре может потребоваться сокращение темпа выкупа активов. На пресс-конференции глава ФРС Дж. Пауэлл пояснил, что решение об этом может быть принято уже на следующем заседании 2-3 ноября, а завершиться программа может к середине будущего года. Не менее важным сигналом стал новый график dot plot, в соответствии с которым половина (9 из 18) членов комитета ждет первого повышения ставки уже в 2022 г., а медианный прогноз предполагает на конец 2023 г. ставку 1%, а на конец 2024 г. – 1,8%.

( Читать дальше )

Скелеты в шкафу крупнейшего производителя урана из Канады

- 27 сентября 2021, 11:03

- |

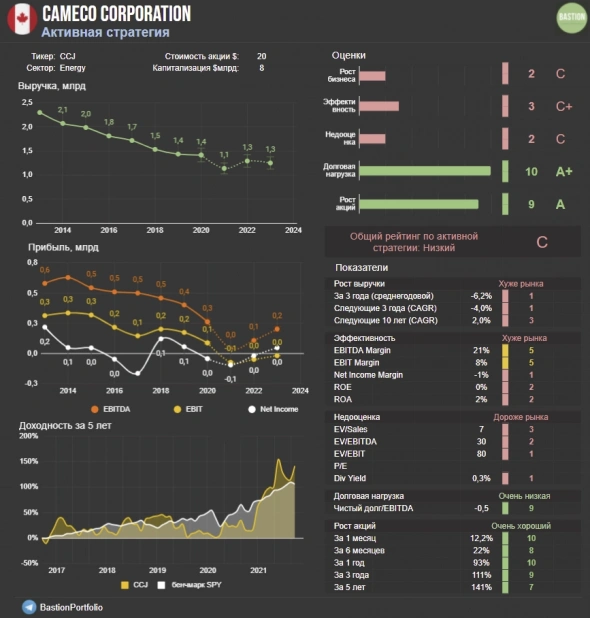

До 2020 года Cameco была вторым по величине производителем урана в мире с долей рынка в 9%. Но если сравнить Cameco c профилем Казатомпрома, то кажется, что это компании двух разных секторов. Cameco имеет постоянно падающую выручку и очень низкую эффективность. Из-за высоких издержек добычи cредняя маржа чистой прибыли Cameco за 5 лет составляет -2,5%.

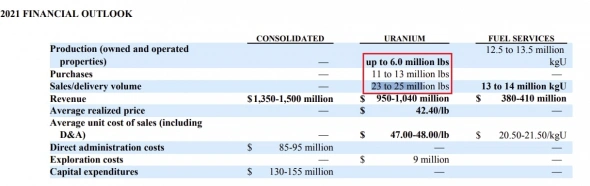

Основной актив компании — шахта Cigar Lake в северном Саскачеване. Ее мощность составляет 18 млн фунтов урана в год. В последнее время шахта была вынуждена несколько раз приостанавливать свою работу из-за вспышки коронавируса и пожара.

В отчете Cameco пишет, что при необходимости поставок урана в 2021 году объемом 23-25 фунтов, ее добыча обеспечит всего 6 млн фунтов. Что-то можно продать из запасов, но еще 11-13 млн фунтов придется докупить с рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал