алгоритмическая торговля

Создание собственного индекса и использование в трейдинге

- 14 марта 2023, 12:53

- |

- В дополнение к индикаторам цены и объема в техническом анализе есть некоторые индикаторы, которые можно использовать для отображения общих рыночных условий. Чтобы сделать это возможным, трейдеры предпочитают использовать индексы.

- Биржи обычно предоставляют свои собственные встроенные индексы, такие как S&P или DAX. Но что делать, когда нужно использовать собственный расчет только с интересующими нас инструментами? Или использовать какой-нибудь рынок (например, криптовалюты), где нет готовых индексов.

- На платформе StockSharp мы можем создать любой индекс из загруженных рыночных данных, используя собственную формулу. Так мы можем определить направление рынка в целом.

- Индекс как метод позволит нам определить направление движения по всем инструментам, которые в него входят. Например, предположим, что мы хотим создать индекс, который сравнивает Apple и Amazon.

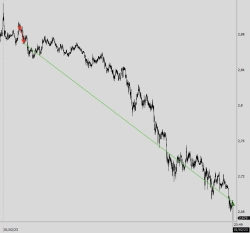

- Когда мы создаем индекс в S#, мы можем видеть направление тренда по данным индекса на графике. Это покажет, что в этот период Apple сильнее Amazon, если график пойдет вверх. Но если на графике нисходящий тренд, то это значит, что Apple слабее Amazon. Если на графике флэт, значит, оба инструмента равноценны на расстоянии.

( Читать дальше )

- комментировать

- 299 | ★2

- Комментарии ( 1 )

как то это не правильно

- 12 марта 2023, 11:01

- |

Но среди этих недоумков есть и другие метаматематические гении.

Если система первого построена на статистике, то второй представитель метаматематического «сообщества» Мальчик бай уверяет что разбирается в рыночных закономерностях и на этой базе у него просто феноменальные таланты

что такое рыночная закономерность?

элементарный пример:

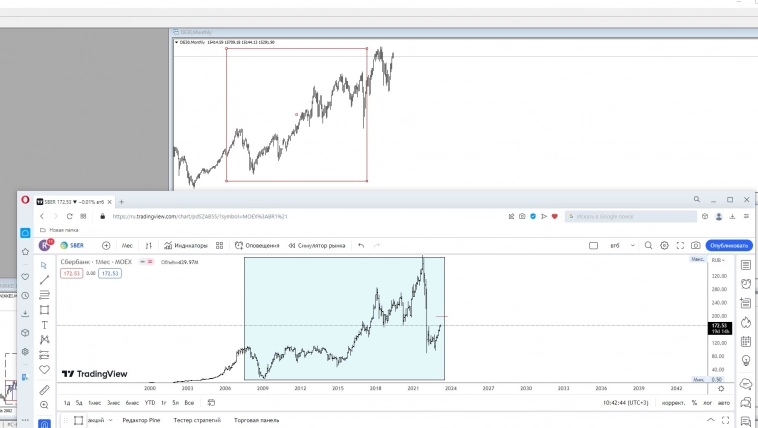

две ценовые модели DAX и Сбербанк

Модели абсолютно идентичны разница только в том что одна работает в одном временном ряде, вторая в другом и цикличность моделей и временной ряд имеют четкий коэффициент смещения. От этого зависит как именно будет работать продолжение этого ценового движения.

Знает он хоть что то, о работе временного ряда, о работе цикличности?

НЕТ!

Вывод: его выпендреж о знаниях приращения цены — пустая болтовня.

знает он хоть что то о тех закономерностях о которых пытается рассуждать?

исходя и логики его математики он о них и понятия не имеет

Один не имеет реальной статистической базы от которой можно хоть как то оттолкнуться, второй просто вешает лапшу на уши

( Читать дальше )

Алготрейдерам, почва для размышлений

- 06 марта 2023, 11:22

- |

Его место вновь вакантно.

Один «умник» тут сказал что сама по себе идея ни чего не стоит, отвечу так.

Смотря какая именно идея. Я своими наработками дорожу настолько, что даже в неавтоматизированном варианте, мне вообще наплевать на любое мнение, и стоимость моей идеи адекватно ее работоспособности. Поскольку эта идея даже в ручном режиме торговли приносит стабильный вполне устраивающий меня доход, по большому счету вообще наплевать, автоматизирую я ее или нет. Именно такие проекты относиться к разряду, когда должны бегать за автором идеи что бы получить право на ее реализацию.

( Читать дальше )

Quantitative trading in Russia

- 21 февраля 2023, 10:28

- |

- в мае IB сконвертил их в локалки

- в ноябре я подал на принудительный перевод в Райфайзен

- в декабре бумаги оказались на моем счету — но заблокированные

- в феврале (на прошлой неделе) Райф их разблокировал, но цену покупки подтверждать не стал

Сейчас акции отправились в БКС для того, чтобы можно было осуществить.

До этого всегда делал на Америке алгоритмическую торговлю, а тут кажется придется заняться и российским рынком. Подход сейчас видится достаточно простым: генерация простейших сигналов (в ворлдкванте это называют альфами) и сборка это все в портфель стратегий. Торговля на фьючах на дневках.

Медленные стратегии, с больший потенциалом для емкости. Знакомые кванты кто делали стратегии на российском рынке рассказывали, что ожидаемая доходность: 30% готовый. Ну посмотрим. Постараюсь делать свои расчеты и результаты публичными.

Как заработать 12,6% на боковике в долларе ? (январь 2023)

- 02 февраля 2023, 13:18

- |

Здравствуйте, друзья, меня зовут Александр и вы читаете мой блог о заработке на инвестиционных идеях.

После объявления новости о вводе бюджетного правила с 13 января в долларе уменьшилась волатильность и последовал боковик. Как можно на этом заработать?

В своих статьях я привожу результаты стратегии Step by Step 2.0 от Альфа Банка, или по другому — торговля по сетке. Правила просты, покупается инструмент (объём StartQ) и далее при падении цены на 0,3% (DeltaPercent) покупаются акции (объём Q), при росте цены на 0,3% от последней сделки продаётся объём Q. Считать результаты такой стратегии лучше методом LIFO (последний пришёл первый ушёл).Таким образом, стратегия продаёт только в плюс, в шорт она не заходит, с плечами не работаем. Выход из стратегии по заранее определённой просадке.

( Читать дальше )

Мои итоги января

- 01 февраля 2023, 11:51

- |

Начнем с традиционной таблицы

Я немного изменил ее вид, отделив бенчмарки от результатов на моем счете и добавив строку Максимальная просадка для равномерного портфеля GAZP+GMKN+SBER+div.

Что можно сказать о результате? В январе было минимальное месячное изменение моего счета в процентах за всю историю ведения мной подневной эквити (с июля 2002-го года). Меньше не было ни в месяцы, когда я не торговал 1-2 недели из-за отпусков, ни с 11.07.2012 по 10.11.2017, когда торговля велась объемами в 5/3 раза меньше. Вот уж «борьба с нулем»…

«Русский Баффет» закончил январь ростом больше, чем у индекса Мосбиржи.

Доходность стратегии Стань квалифицированным инвестором! в январе составила +1.32%.

Но на моем аккаунте комона появилась более симпатичная мне стратегия Торгуем системно. Она представляет из себя портфель алгостратегий сервиса на российских акциях и в этом году я бы делал ставку на нее (стратегия

( Читать дальше )

ВОПРОС АЛГОТРЕЙДЕРАМ

- 28 января 2023, 08:38

- |

Я имею в виду те программы которые не требуют особых навыков в программировании. Типа Велс-лаб или ТС лаб. Что из них лучше подходит для начала? Или может быть есть что-то еще? Заранее благодарю за ответы по существу))

Алго на крипте. Итоги 1,5 года

- 21 января 2023, 16:39

- |

В январе у нас случилось историческое событие…

Наши алгоритмы на крипте вышли на новый уровень и преодолели планку доходности 100% за полтора года. Благодаря сильному выносу наверх на биткоине и эфире, а также благодаря заложенному в стратегию способу управления капиталом, январь был рекордным по доходности. Трендовые роботы заработали 79% с начала этого года, после тухлой динамики в декабре месяце.

Таким образом, средняя доходность нашего алгоритмического фонда Crypto-Quant составляет 60% в год как по историческим данным, так и на реальном счете.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал