акции

Прибыль банковского сектора

- 28 августа 2024, 15:21

- |

В качестве источника информации будем использовать форму 101, которая публикуется на сайте ЦБ. Прибыль соответственно по РСБУ.

График прибыли банковского сектора.

Прибыль всего банковского сектора относительна стабильна. Будет ли по итогам этого года 3 трлн?

Сбербанк

За графиком прибыли лидера банковского сектора следят большинство инвесторов российского рынка.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Спасения нет. Доп эмиссия не поможет. Разбираем отчёт Сегежи $SGZH за полугодие.

- 28 августа 2024, 15:13

- |

Несмотря на рост выручки на 14% квартал к кварталу (кв/кв), роста OIBDA (операционная прибыль до вычета износа и амортизации) на 27% кв/кв и сокращение чистого убытка на 17% кв/кв ситуации у компании остаётся печальной.

Объём долга на конец II квартала составил 144,2 млрд руб., и показал рост 5% кв/кв. Средневзвешенная ставка 15,5% годовых, т.е. видим рост стоимости обслуживания долга с последнего отчета на 1,5% и тенденция продолжится.

Спасти компанию может наверно только обесценение рубля $USDRUBF $CNYRUBF в два и больше раз (быстро это практически невозможно в ближайшее время), так как доля рублевой выручки составила 45%. При этом долги рублёвые.

Как и ранее считаю компанию не интересной. Но как пример почему плохо излишне нагружать долгами компанию в хорошие времена вариант для наблюдения отличный.

В прошлом году компания ещё могла поправить финансовое положение путём допэмисси, но учитывая падение цены акций, капитализация компании сейчас в несколько раз меньше долга, т.е. никакая доп эмиссия уже не спасёт. Смотрим дальше.

( Читать дальше )

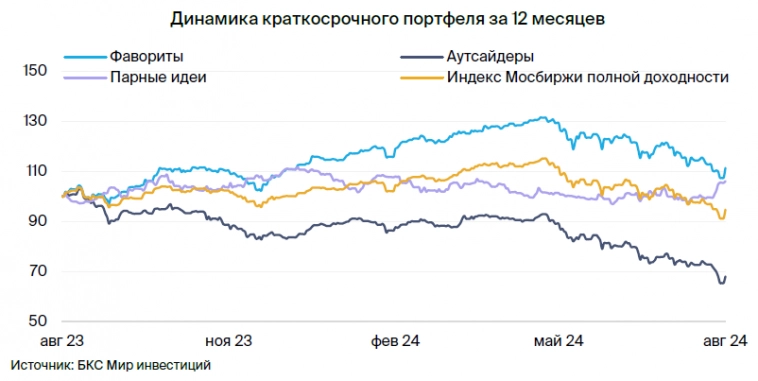

Портфели БКС. Аутсайдеры помогают зарабатывать

- 28 августа 2024, 15:10

- |

В долгосрочной перспективе текущие цены на акции многих компаний уже выглядят привлекательно, поэтому полагаем, что вскоре может активизироваться интерес со стороны долгосрочных инвесторов. Наши аутсайдеры — бумаги со ставкой на падение рынка — снизились на 24%, поддержав динамику нашего портфеля за последние 3 месяца.

Главное

• Краткосрочные идеи: без изменений в портфелях.

• Динамика портфеля за последние три месяца: фавориты упали на 14%, Индекс МосБиржи — на 15%, аутсайдеры — на 24%.

В деталях

• Сбер — сильная маржа и рентабельность, несмотря на рост процентных ставок.

• ТКС — рост бизнеса и клиентской базы отражается в сильных финансовых результатах, возврат к дивидендам.

• ЛУКОЙЛ / Газпром нефть — устойчивые финансовые показатели на фоне сильного баланса и бизнес-модели, высокие дивиденды в отрасли.

• Ozon — оценка привлекательнее после коррекции, претендент на лидерство в сфере онлайн-торговле.

• Мосбиржа — защитная история, поддержка высоких процентных ставок.

( Читать дальше )

Есть мнение,что выходят по рынку вынужденно

- 28 августа 2024, 15:09

- |

Второй вариант-инсайдеры перед большим трешем на фронтах.

В любом случае надо брать понемногу

Предписание ЦБ дало рынку лишь временную передышку. С учетом растущих инфляционных ожиданий шансы на дополнительное повышение ключевой ставки растут — эксперт Альфа-Капитал Алина Попцова

- 28 августа 2024, 15:05

- |

С учетом растущих инфляционных ожиданий шансы на дополнительное повышение ключевой ставки растут, напоминает Алина Попцова, эксперт «Альфа-Капитал». Делать выводы о прохождении пика инфляции можно будет не раньше октября – когда в распоряжении инвесторов будет достаточно статистики, считает она. Геополитическая повестка также держит инвесторов в напряжении.

t.me/alfacapital/2951

Диалоги в подземелье: Мвидео пустился под землю вслед за котировками

- 28 августа 2024, 15:02

- |

— Смотри-ка, они в поисках клиентов даже под землю готовы спуститься!

— Считаешь, упали ниже своих акций? — вопрос тогда показался дико смешным.

Однако ж время шло, и возникало ощущение, что мы их недооценили. Ребрендинг помог что ли? Этой весной акции Мвидео даже выше 200 рублей переползли. Однако надолго этого запала не хватило.

( Читать дальше )

Акции М. Видео падают на 30% после отчета. Почему?

- 28 августа 2024, 14:57

- |

Впервые в истории акции оцениваются ниже 100 руб. После отчета за 3 дня они потеряли уже 30%.

Мой разбор отчета М.Видео за 1 полугодие 2024 вот тут, прочитайте, важно всем, кто держит или думает купить падающий график: t.me/Vlad_pro_dengi/1165

Год назад, 26 августа 2023, я написал статью с заголовком М. Видео на пути к банкроству: t.me/Vlad_pro_dengi/447

Вот короткая выдержка, но лучше читать полностью:

«Объясню, в каком положении М.Видео на простом примере. Есть человек, у него была з/п = 100 000 руб. в месяц, 95 000 в месяц расходов, вроде бы хорошо. Но тут человеку понизили з/п до 80 000 руб. в месяц, расходы он сократить не смог, потратил те небольшие деньги, что у него оставались. Вот у него сейчас та же з/п в 80 000 руб. и расходы в 95 000 руб., а денег нет. Что ему делать? Повысить доходы не получается, конкурентов много на его место, надо сокращать расходы. Вот М.Видео и придется увольнять сотрудников, закрывать магазины, оптимизироваться, искать новые возможности. Если не получится, в течение 5 лет компания М.Видео по финансовым причинам может перестать существовать».

( Читать дальше )

Сохраняем осторожный взгляд на Сегежу, мы считаем, что для решения долговой проблемы необходима допэмиссия в размере 100-130 млрд руб. - Мои Инвестиции

- 28 августа 2024, 14:57

- |

Акции Сегежи теряют больше 20% после отчета за 2 кв. 2024 года и комментариев менеджмента.

Компания опубликовала слабые результаты за 2 кв. 2024 года, а в процессе общения с инвесторами менеджмент сообщил, что осенью состоится допэмиссия:

– в относительном выражении EBITDA выросла (+27% кв/кв) на фоне реализации отложенных продаж бумаги, но рентабельность осталась прежней из-за падения цен на бумагу (-5%) и пиломатериалы (-7%);

– FCF (-11 млрд руб.) снизился кв/кв на фоне роста оборотного капитала (сложности с платежами) и CapEx (сделка по покупке компании с лесозаготовительной техникой)

Главное из звонка с менеджментом:

– продолжается реструктуризация банковских кредитов: были получены льготные периоды по телу и процентам;

– осенью состоится допэмиссия, контролирующий акционер (АФК Система) примет в ней участие;

Мы считаем, что для решения долговой проблемы необходима допэмиссия в размере 100-130 млрд руб., нижняя граница может зависеть от условий соглашения с банками.

( Читать дальше )

М.Видео MOEX:MVID отчет МСФО 2 кв 2024

- 28 августа 2024, 14:50

- |

Двухзначный рост продаж: GMV и выручка + 13% год к году. Ассортимент расширился до рекордного количества уникальных товаров — более 200 тысяч SKU, компания наращивает свою экспертизу в рознице, идет рост продаж в формате 3P.

Общие онлайн продажи растут еще выше: +16,7% год к году. Доля заказов с использованием розничной инфраструктуры стабильно находится на уровне 90% от общего объема заказов.

Компания расширяет ассортимент на внутреннем рынке и ассортимент М.Видео ONLY (Собственные торговые марки и эксклюзивные бренды). Доля уникального ассортимента, включая СТМ выросла до 21,6%.

Собственный маркетплейс растет быстрее, на 31% на фоне роста количества селлеров, расширения доступного ассортимента, развития логистической инфраструктуры для мерчантов.

Активно развивается сеть, открыли 50 магазинов, преимущественно нового эффективного компактного формата с начала года, вышли в 15 новых городов. Во втором полугодии обещают еще больше открытий и совокупно за год откроют не менее 100 новых магазинов.

( Читать дальше )

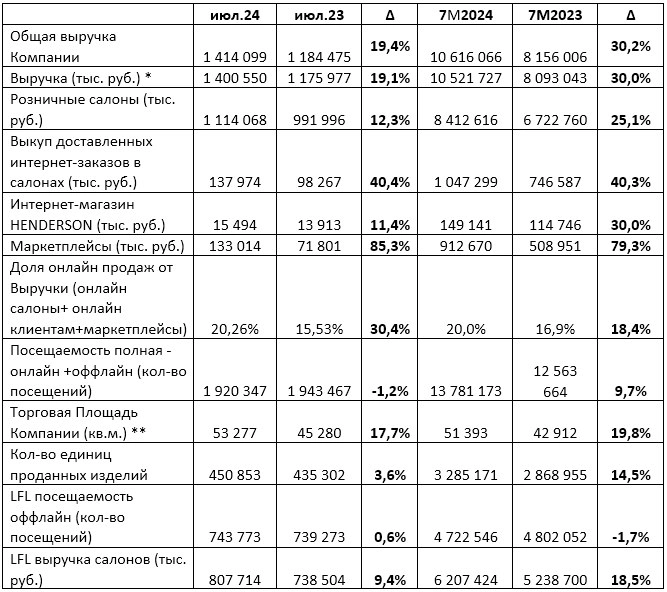

Основные операционные показатели за 7 месяцев

- 28 августа 2024, 14:45

- |

Сегодня делимся с вами основными операционными показателями за 7 месяцев:

Рост совокупной выручки за 7 месяцев 2024 года составил 30% к аналогичному периоду 2023 года.

В июле 2024 рост выручки HENDERSON превысил 19% к июлю 2023.

Выручка июля составила 1,4 млрд. рублей.

Онлайн-продажи продолжают расти опережающими темпами.

Рост онлайн продаж за 7 месяцев 2024 к аналогичному показателю 2023 составил 54%. В июле 2024 рост онлайн продаж так же составил 56% к июлю 2023.

Маркет-плейсы: Прирост продаж на МП LTM составил +85%,3. За 7 месяцев рост составляет +79,3%.

Офлайн-продажи: Динамика роста LFL- продаж салонов к 2023 году продолжает расти — за июль +9,4%, за 7 месяцев +18,5%.

Ставьте напоминание и следите за новостями!

Ваш HENDERSON

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал