акции

Обзор инвестиционных прогнозов на 2017

- 08 февраля 2017, 11:53

- |

Занимался анализом инвестиционных прогнозов на 2017 год от различных брокерских компаний. Здесь хочу привести некоторые выдержки, которые посчитал интересными. Тажке в конце подведу некий итог.

Вообще можно сказать, что не очень люблю просматривать такие прогнозы от брокерских домов, т.к. они как мне кажется всегда прогнозируют сохранение тех же тенденций которые уже случились ну и +-5% волатильности. То есть когда доллар кидало от 50 к 80 рублям они и делали свой авторитетный прогноз на будущее в таком же примерно диапазоне, чтобы не ошибиться, а когда все спокойно, то и прогнозы такие же.

Но тем не менее считаю важным изучение таких отчетов, и в первую очередь подмечаю для себя те компании, в которых мнения разных брокерских домов сходятся — хотя и это конечно не панацея.

Так вот, перейдем к непосредственно заметкам.

1. Инвестиционный прогноз от Атон.

Первый скриншот от инвест. дома Атон. Как я уже говорил, в этом году буду прорабатывать два портфеля - недооцененные компании и дивидендные компании. И собственно дивидендным акциям все брокерские дома посвящали в своих отчетах отдельные листы. Здесь Атон в удобном формате указывает на ожидаемые дивидендные доходности по акциям — полезная информация.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 2 )

Sber-блог. Сумрачный лес или кроличья нора?

- 08 февраля 2017, 10:37

- |

Аналогичное состояние мы по-прежнему наблюдаем на графике Сбера. По большому счету писать даже нечего, потому как дислокация все в том же расширяющемся канале. Единственное, что сегодня была сделана новая прорисовка уровней, которая, на мой взгляд более точно отражает положение дел. Она имеет восходящую направленность. В любом случае, пока крайние границы широкого диапазона не пробиты, мы обречены на движение внутри него. Вчерашний день показал достижение нижнего значения D-тф, и от 171,50 были покупки.

Вчера аналитики по представленному отчету Сбербанка указали его новую целевую стоимость — 228 рублей. Что в точности совпало с моим оценочным предположением в прошлом выпуске блога — на 3,80 долларов за акцию. Если нам и предстоит масштабная коррекция по всему рынку, то она должна пройти в этом году. С начала 2018 года у нас будет только спокойствие и рост, ибо - выборы. А так — пока боковик широкого формата. Но уже с близким северным направлением.

Волновой анализ, акции компаний

- 08 февраля 2017, 09:24

- |

ВТБ

Цена по акциям ВТБ продолжает локальное боковое движение, не проявляя, какой либо динамики, что продолжает оказывать поддержку предположению о развитии серии первых 1-2 1-2 волн. Если текущее предположение будет верно то, закрепление цены, ниже подтверждающего уровня может привести к усилению тренда вниз.

Рекомендация: в рамках рассматриваемого сценария рекомендуется удерживать ранее открытые короткие позиции, и при появлении точки входа продолжить их наращивание с целями в районе 0,06300 – 0,06200.

( Читать дальше )

Лошара трейдинг

- 07 февраля 2017, 21:12

- |

Убивает меня такое состояние.

Делюсь тем, что сегодня нарыл и мимо!

( Читать дальше )

Америка сегодня. Торговый баланс и потребительское кредитование.

- 07 февраля 2017, 16:13

- |

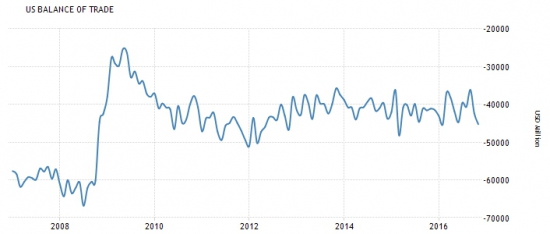

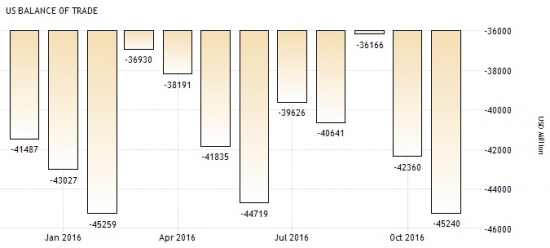

Торговый баланс Америки находится внизу пятилетнего коридора:

Аналитики прогнозируют дальнейшее увеличение разрыва к отметке $-45,4 млрд.:

( Читать дальше )

А существует ли какой-либо аналог максимально/минимально возможной цены фьючерсов только для акций? В текущей таблице параметров в квике эти поля пустые для акций...

- 07 февраля 2017, 15:56

- |

Волновой анализ, акции компаний

- 07 февраля 2017, 10:46

- |

ВТБ

Ситуация по акциям ВТБ практически не изменилась, и по-прежнему, вполне вероятно, что завершается или уже заверено формирование серии первых волн 1-2 1-2 и началось развитие очередного импульса вниз. Хотя рассматриваемый паттерн может продолжить свое развитие, все же если предположение о развивающемся среднесрочном импульсе вниз будет верно то, закрепление цены ниже подтверждающего уровня может усилить динамики снижения, что вполне свойственно именно третьим волнам в составе третьих волн степенью старше.

Рекомендация: в рамках рассматриваемого сценария рекомендуется удерживать ранее открытые короткие позиции, и при появлении точки входа продолжить их наращивание с целями в районе 0,06300 – 0,06200.

( Читать дальше )

Самые активные участники рынка ОФЗ оказывается нерезиденты

- 07 февраля 2017, 10:06

- |

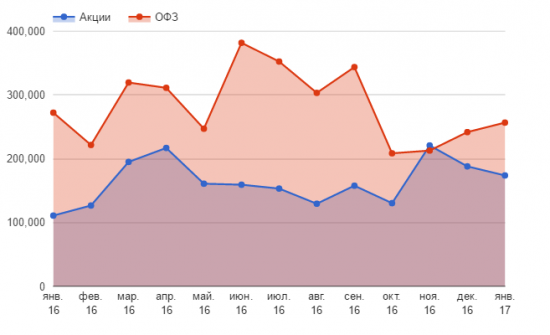

Иностранные инвесторы остудили свой пыл после рекордного потока средств на российский рынок акций в ноябре прошлого года. Вот уже второй месяц подряд объем операций нерезидентов на фондовых площадках России снижается.

Торговый оборот семи основных иностранных брокеров уменьшился по итогам января до 173 млрд. рублей. По сравнению с декабрем 2016 г. снижение составило около 14 млрд. рублей. Однако не стоит забывать, что январь является праздничным месяцем в России. Если сопоставить объемы первого месяца 2017 г. и 2016 г., то в этом году они больше почти на 63 млрд. рублей.

Популярность ОФЗ напротив выросла. За январь нерезиденты совершили операций с гособлигациями нашей страны на 257 млрд. рублей, что на 15 млрд. больше, чем в декабре. В прошлом январе этот объем был равен 272 млрд. рублей. Правда тогда, скорее всего, продавали российские ОФЗ из-за девальвации рубля и панических настроений на рынке нефти.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал