акции

Прибыль ММК 1 кв МСФО выросла в 3,6 раза

- 21 апреля 2021, 10:18

- |

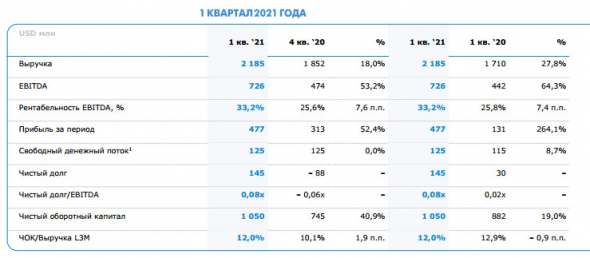

Выручка выросла на 28% и составила $2,185 миллиарда.

Показатель EBITDA вырос в 1,6 раза и составил $726 миллионов.

Свободный денежный поток за квартал остался неизменным к/к и составил $125 млн вследствие оттока в оборотный капитал на фоне увеличения цен на металлопродукцию и доли экспортных продаж с более длинными сроками реализации, а также роста запасов готовой продукции в преддверии строительного сезона.

ПРОГНОЗ

• Благоприятная конъюнктура на мировых рынках и сезонный рост спроса в России положительно скажутся на объемах продаж Группы во 2 квартале. При этом в мае 2021 года ожидается запуск реверсивного стана 1700 х/п, что на фоне 100% загрузки оборудования, производящего премиальную продукцию, благоприятно скажется на структуре портфеля продаж Группы.

• Начало строительного сезона в России и позитивная динамика глобальных котировок на металлопродукцию на фоне сохраняющегося на зарубежных рынках дефицита будут поддерживать рост цен на металлопродукцию Группы ММК во 2 квартале.

• Во 2 квартале 2021 года капитальные вложения ожидаются выше уровня 1 квартала, что отражает график реализации проектов в рамках стратегии Группы.

• Меры по повышению операционной эффективности в рамках обновленных стратегических инициатив благоприятно скажутся на прибыльности Группы во 2 квартале 2021 года.

источник

- комментировать

- Комментарии ( 0 )

Дивиденды ММК составят ₽1,795 на акцию

- 21 апреля 2021, 10:13

- |

источник

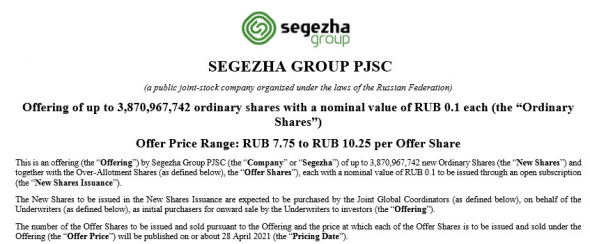

Сегежа Групп опубликовала меморандум по IPO, ожидает, что выручка за 1 кв вырастет на 25,9%-29,4%, общий капекс до 25 г составит ₽32 млрд

- 21 апреля 2021, 10:08

- |

Предполагаемые параметры Предложения

- Ценовой диапазон предложения установлен на уровне от 7,75 руб. до 10,25 руб. за одну Акцию.

- В рамках Предложения Компания намерена разместить новые акции в объеме до 32,4% от ранее размещенных акций, и привлечь не менее 30 млрд руб. Привлеченные в результате размещения новых акций средства будут направлены на финансирование инвестиционной программы Компании и оптимизацию долговой нагрузки. Таким образом, предполагаемая рыночная капитализация Segezha Group составит от 122,5 млрд руб. до 152,4 млрд руб.2

- Кроме того, ожидается, что крупнейший акционер Segezha Group – АФК «Система» и/или одна из ее 100% дочерних компаний (совместно – «АФК «Система»), предоставят дополнительные акции в рамках опциона доразмещения вторичных акций в объеме до 15% от общего количества предлагаемых в ходе Предложения акций. После завершения Предложения АФК «Система» останется основным акционером Segezha Group.

- Компания подала заявку на допуск Акций к торгам на Московской бирже. 13 апреля Московская биржа утвердила включение обыкновенных акций Segezha Group в раздел «Первый уровень» Списка ценных бумаг, допущенных к торгам на Московской бирже, с 27 апреля 2021 г. С учетом возможного сокращения или продления графика Предложения ожидается, что торги обыкновенными акциями Компании начнутся на Московской бирже при условии их размещения приблизительно 28 апреля 2021 г. под тикером SGZH.

- Предложение состоит из предложения Акций (i) в Российской Федерации, (ii) институциональным инвесторам за пределами Соединенных Штатов Америки в рамках «офшорных сделок» в соответствии и с соблюдением Положения S Закона США о ценных бумагах 1933 г. со всеми изменениями («Закон США о ценных бумагах»), и (iii) на территории Соединенных Штатов Америки «квалифицированным институциональным покупателям», в соответствии и с соблюдением Правила 144A Закона США о ценных бумагах, или в соответствии с иным освобождением от выполнения регистрационных требований Закона США о ценных бумагах, или в рамках сделки, не подпадающей под действие таких требований.

- Ожидается, что в связи с Предложением Компания, некоторые директора, а также АФК «Система» и ее 100% дочерние общества, которым принадлежат акции Компании, примут стандартные условия, ограничивающие отчуждение ценных бумаг Компании в течение определенного времени после завершения Предложения (180 дней для Компании, АФК «Система» и ее 100% дочерних обществ, которым принадлежат акции Компании; 365 дней для вышеуказанных директоров).

- В качестве Совместных глобальных координаторов и Совместных букраннеров в рамках Предложения выступают J.P. Morgan Securities plc, UBS AG London Branch и VTB Capital Plc. В качестве Совместных букраннеров также выступают Alfa Capital Markets Ltd, Bank GPB International S.A. (Группа Газпромбанк), BofA Securities и Renaissance Capital.

- Дополнительные сведения раскрыты в Информационном меморандуме от 21 апреля 2021 г.

( Читать дальше )

СберМаркет в 1 кв увеличил оборот в 6,5 раза г/г

- 21 апреля 2021, 10:00

- |

Количество доставленных заказов увеличилось почти в 10 раз и превысило 3,446 миллиона — каждый месяц «СберМаркет» доставляет клиентам более 1 миллиона заказов.

Продажи B2B-направления в 1 квартале выросли в 2,1 раза в годовом выражении, количество новых клиентов увеличилось на 5,6 тысячи компаний.

Доля B2B-направления в общем обороте «СберМаркета» составила 5%.

источник

Индекс МБ сегодня

- 21 апреля 2021, 09:31

- |

Индекс открылся в расчетной зоне и потестил 3590 отбой от которого предполагал тест 3550.

К вечеру были у цели 3550, где и закрылись

Сипа не прошла тестом 4170 снизу и пришла к 1 цели 4100.

От уровня в приоритете отскок на тест 4140.

У нас жду опен к 3552-55, после чего по фэншую должны перелоить вчерашние лои к 3526, откуда можно играть высокий отскок к 3570.

Его используем с умом.

Удачи

vk.com/id448095944

Сегежа определилась с ценой акции на IPO и датой размещения акций

- 21 апреля 2021, 09:27

- |

Это означает капитализацию 122,5-152,4 млрд рублей.

Окончательная цена будет объявлена 28 апреля.

Совет директоров ТГК-14 26 апреля обсудит дивиденды

- 21 апреля 2021, 08:34

- |

2.3. Повестка дня заседания совета директоров (наблюдательного совета) эмитента на 26 апреля 2021 г.:

...

1.2. О рекомендациях по размеру дивиденда по акциям и порядку его выплаты, в том числе в части установления даты, на которую определяются лица, имеющие право на получение дивидендов (при необходимости, при принятии решения о рекомендациях по выплате дивидендов).

источник

О фундаменте замолвим слово.

- 21 апреля 2021, 08:33

- |

Для меня неясен вопрос когда данные OBDE становятся общедоступными — через месяц, через два, через три...?! Судя по сайту, сейчас уже выложены данные за март, однако непонятно окончательные ли они, или (как это часто бывает в западной статистике) предварительные, и они еще несколько раз будут пересмотрены. Поэтому я приведу 4 соотношения данных и изменения котировок — месяц в месяц, и с разрывом в 1, 2, 3 месяца. Показателей много, но пока наиболее интересным (как и у автора вышеуказанного текста) выступает CLI — composite leading indicator, то есть опережающий, что нам для прогноза самое то. Есть разные CLI, приведу разбивки по Amplitude adjusted (CLI) 'OECD + Major Six NME':

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 21 апреля 2021, 07:48

- |

Бойцы невидимого фонда. У простого доступа ETF на рынок начались осложнения

Принятие законопроекта об ограничении продаж розничным инвесторам сложных финансовых продуктов, компромисса по которому достигли ЦБ и участники рынка, внезапно отложено. По данным “Ъ”, документ вызвал вопросы в аппарате правительства относительно легкого допуска иностранных биржевых фондов (Exchange Traded Fund, ETF) на российский рынок.

https://www.kommersant.ru/doc/4782169

НПФ Сбербанка привлекает клиентов технологичностью

НПФ Сбербанка вновь активизирует продажи розничных пенсионных продуктов — индивидуальных пенсионных планов (ИПП). Стагнировавшие в предыдущие три года сборы по новым договорам в первом квартале 2021 года достигли 6 млрд руб. Впрочем, доходность по ИПП остается довольно консервативной и отстает от большинства бенчмарков, лишь немногим превышая инфляцию. В фонд приходят консервативные клиенты, которым важно не накопление средств, а сбережение, полагают эксперты.

https://www.kommersant.ru/doc/4782231

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал