акции

Walt Disney: пробуждение силы

- 17 февраля 2016, 12:47

- |

Компания Walt Disney на протяжении всей своей истории демонстрирует уверенный рост и задает тренд как рынку киноиндустрии, так и сектору развлечений. Но что же произошло с компанией на фондовом рынке? Почему акции Walt Disney упали на 25% (с 120$ до 90$)?

Примечательным есть тот факт, что акции продемонстрировали разворот в конце ноября. Как раз тогда, когда весь мир ожидал продолжение культового фильма «Звездные войны». Именно этой теме будет посвящённая данная статья.

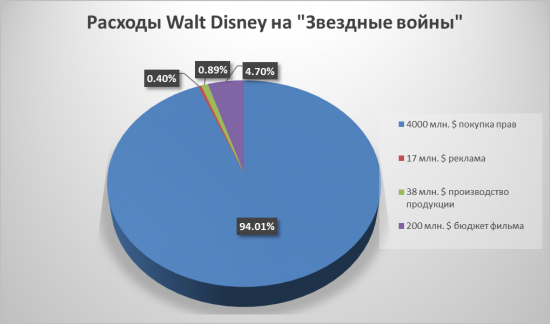

PR новой серии оправдал себя. Фанаты замерли в ожидании выхода фильмов тем самым делая рекордные предзаказы. С официального онлайн-магазина Walt Disney продукция расходилась на ура. Тем не менее повышенное внимание Walt Disney заслужила и на Wall Street, где больше верят цифрам. Статья расходов за предыдущий квартал значительно выросла благодаря фильму. А если вспомнить за сколько обошлись права на выпуск седьмого эпизода (покупка LucasFilm обошлась 4 млрд.$) то Walt Disney с «надежного» актива превратился в «рисковый».

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Инвестор vs спекулянт.... Одна мысль.)

- 16 февраля 2016, 23:47

- |

Хотел бы увидеть мнения....

Особенно людей, которые участвовали в «историях».

Интервью Галицкого (создатель Магнита)

- 16 февраля 2016, 22:37

- |

Интересно послушать и посмотреть на этого успешного человека

Никто ведь спорить не будет что он успешен? )

http://www.vestifinance.ru/videos/26088

2200 магазинов в год это сильно! Хотя мне кажется что Магнит будет скоро в каждом поселке )

Единственное что меня смущает насколько это будет рентабельно/прибыльно когда расти будет уже некуда )

Но вроде вон, свое производство хочет наращивать ))

P.S Сам прикупаю Дикси, т.к считаю что Магнит дорог по фундаменталу ))

Корпоративный стиль компаний. Нефтегазовый сектор

- 16 февраля 2016, 21:32

- |

Можно использовать как оценку корпоративного стиля управления компаний на просторах РФ.

Допущения:

1. Представленные данные относятся к 2015 г.(ежеквартальные отчеты по РСБУ).

2. Компании со среднесписочным составом сотрудников менее 100 чел. в расчетах не учитываются (т.к. искажают репрезентативность выборки). Для них не считается:

— Индекс расслоения

— ЗП работников

— владение рабочим временем работника

3. Для средних значений сектора применяется урезанное среднее, с исключением 15% экстремумов значений с каждой стороны).

4. Чем больше % владения акциями компании среди СД или КИО, тем больше ответственность за результат деятельности компании.

5. Зеленым цветом выделены значения ЛУЧШЕ средних значений сектора. Красным цветом выделены значения ХУЖЕ средних значений сектора.

6. Некоторые компании в отчетности отражают в количестве сотрудников ТОЛЬКО сотрудников «офиса», поэтому по таким компаниям будет неадекват. Они не учитывались частично (если менее 100 человек в отчетности). К примеру группа ЛСР указывает 24!!! человека. У Роснефти

( Читать дальше )

Что это происходит?

- 16 февраля 2016, 14:00

- |

Иногда я не понимаю происходящего. Вот одна новость. РСХБ получил $1,15 млрд в капитал от «Роснефти».

www.vedomosti.ru/business/articles/2016/02/16/629708-rshb-poluchil-115-mlrd-kapital-rosnefti

И тут же вторая новость. «Роснефть» взяла кредит у Газпромбанка на 6 лет и на сумму 37,3 млрд рублей.

kommersant.ru/doc/2917512

Если кто-то может, то разъясните. Как реагировать на это? Это положительно или отрицательно для «Роснефти»?

«Башнефть» для белоруссов: Хотины заинтересованы в приватизации компании

- 16 февраля 2016, 11:34

- |

Владельцы «Горбушкина двора» Алексей и Юрий Хотины заинтересованы в приватизации пакета акций «Башнефти».

За последние несколько лет Хотины провели множество сделок в нефтяной отрасли и приобрели компанию «Полярное сияние» у ConocoPhillips и «Роснефти» за сумму около $150-200 млн, «Негуснефть» у Леонида Лебедева за $150-200 млн, а до этого стали владельцами компании «Дулисьма» ($27 млн), Exillon Energy (капитализация 116 млн фунтов, Хотины контролируют компанию) и «Иреляхнефть» ($50 млн).

Семья Хотиных уже не первая, кто интересуется «Башнефтью», агентство Reuters со ссылкой на источник в правительстве сообщило, что нефтяной компанией интересуется «Лукойл» Вагита Алекперова.

Читать полностью

www.forbes.ru/kompanii/312905-bashneft-dlya-belorussov-bratya-khotiny-zainteresovany-v-privatizatsii

Подтягиваются, уже три реальных претендента!

Может ли «сланцевый проект» быть пампом?

- 15 февраля 2016, 13:46

- |

Четвертое января – первый рабочий день в 2016 году. Как говориться: — «Почин дороже денег», к счастью попало несколько перспективных акций на watchlist и день обещал быть интересным, а начало года удачным.

Первым претендентом была, безусловно, компания Lucas Energy, Inc., LEI [AMEX] Под новый год, 31 января Лукас энерджи сделали подарок акционерам и себе любимым, выпустив пресс-релиз, в результате чего стоимость бумаг LEI взлетела с 1,85$ до 10.65$ за акцию. В пресс-релизе сообщалось о подписании компанией договора на приобретение земельных участков на среднем западе (кому особо интересно – вот сам пресс релиз LINK

( Читать дальше )

Азиатские акции растут после пяти дней падения

- 15 февраля 2016, 08:24

- |

Азиатские акции растут после пяти дней падения, индекс MSCI Азиатско-Тихоокеанского региона за пределами Японии вырос на 1,2 %, после потери почти 4 % на прошлой неделе.

Индекс Shanghai Composite теряет 2,2 % в своей первой сессии, начиная с 5 февраля, японский Nikkei прыгнул на 4,7 % после 11 процентного падения на прошлой неделе, крупнейшего с 2008 года.

«Хотя мы считаем, что сильное движение вниз в течении последних недель в основном было вызвано слабыми фундаментальными факторами, сами масштабы распродажи повысили риск того, что волатильность рынка может перекинуться в реальный сектор экономики», сказал Аджай Райядхуакша - экономист в Barclays. «Центральные банки имеют очень ограниченные возможности выручки рисковых активов.»

Barclays указал на три источника волатильности: низкие цены на нефть, отток капитала и макроэкономическая слабость в Китае и давление на европейские банки.

«Из них мы рассматриваем Китай как самый большой среднесрочный риск, но менее актуальный сейчас» добавляет Райядхуакша.

( Читать дальше )

Войны - влияние на фондовый и сырьевой рынки

- 14 февраля 2016, 07:26

- |

Знаю что смартлаб сожмет картинку даю ссылку на полную

Выводы из графика:

1. максимумы сток маркета совпадают с минимумами комодов (сырьевых товаров)

2. войны и резкий рост сырья возникает не на ранней стадии медвежего рынка, т.е. когда страхи максимальны

3. медвежий рынок в стоках и бычий в сырье начинается ДО начала войны

4. самый резкий рост на сырье происходит к концу войны

5. после окончания войн рынок сырья входит в медвежью фазу

Что имеем сейчас — рост коммодов и начало медвежего рынка. По наблюдению 3) высока вероятность начала военных действий. Просьба не путать корреляцию с причинно-следственной связью

Для тех кто по тем или иным причинам может только торговать лонг акции — есть хорошая бумажка PPA — ETF ВПК США

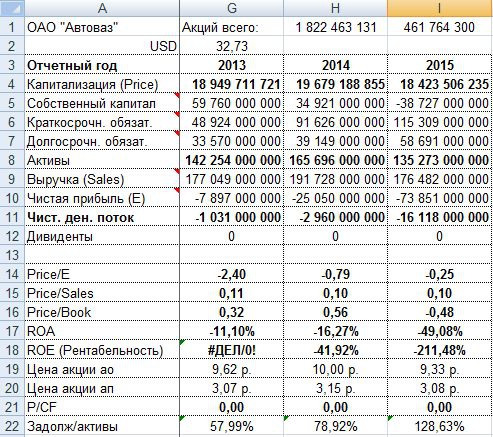

Автоваз опубликовал отчетность по МСФО за 2015 год

- 13 февраля 2016, 17:09

- |

Компания продолжает наращивать долги и убытки.

Собственный капитал принял отрицательную величину и теперь компания вообще ничего не стоит.

В связи с этим долговая нагрузка составита 128.6% от совокупности активов (174 млрд).

Выручка осталась на уровне 2013 года и составила 176.5 млрд.

Чистый убыток растет третий год подряд и в 2015 году составил 73.9 млрд.

Компания третий год подряд формирует отрицательный денежный поток, который в 2015 году достиг рекордной величины в -16 млрд руб!

Компания теряет деньги акционеров с рекордной скоростью.

Если вы по какой-то причине владеете акциями данной компании, настоятельно рекомендую от них избавляться. Инвестору в данной бумаге делать нечего.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал