акции

===Операции с акциями VSMO

- 15 февраля 2021, 11:20

- |

Эмитент: ВСМПО-Ависма

Тикер акций: VSMO

Кто продает? ПАО "Корпорация ВСМПО-АВИСМА"

Кто покупает? Общество с ограниченной ответственностью «Авитранс»

Количество акций до сделки: 0,228%

Количество акций после сделки: 0,249%

. Основание для приобретения соответствующей организацией голосующих акций эмитента или ценных бумаг иностранного эмитента, удостоверяющих права в отношении голосующих акций эмитента – приобретение акций на ПАО Московская Биржа;

Дата события: 04.02.2021

Дата публикации: 15.02.2021 09:11:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=1641

- комментировать

- Комментарии ( 0 )

Эксперимент №3 Советы менеджера Атон

- 15 февраля 2021, 10:44

- |

Поскольку у меня есть ИИС, который «размораживается» в ноябре этого года, то логично было закинуть на него лям из появившихся денег, чтобы с полученных от него доходов тоже не платить комиссию. Позвонил в Атон, рассказал менеджеру свою идею зайти в облиги по коллекции «Купоны каждый месяц»(там МТС и две субфедеральные облиги). Менеджер сказал, что идея так себе, по следующим основаниям:

Доходность так себе,

При изменении ставки ЦБ облигации могут просесть по телам. Незначительно, но неприятно.

«ОК», ответил я, и попросил у менеджера его предложения при следующих условиях:

- сумма 1 млн.,

- высокая надёжность,

- закрытие позиций в ноябре 2021 с доходностью, соотносимой с облигациями или выше.

Вот что предложил менеджер:

- 24% — АФК Система

- 21% - Северсталь

- 24% — Интер РАО

- 21% — МТС

- 10% - Polymetal.

Все представленные Выше бумаги с низкой долей иностранных резидентов среди акционеров, соответственно с минимальным влиянием политических и санкционных факторов на бизнес. + также это хорошие дивидендные истории с потенциалом роста. Конечно на краткосрочной горизонте волатильность неизбежна, но если мы размещаем на пол года и Выше, то можем ориентироваться только за счёт дивидендных выплат на доходность Выше чем по облигациям.

( Читать дальше )

ИНДЕКС МБ СЕГОДНЯ

- 15 февраля 2021, 09:59

- |

Неделя закрыта выше 3426.

Индекс открылся к 3390 и после пробоя 3380 резко покатил вниз.

Усиливал шорты. На 3360 их прикрыл. На 3390 восстановил.

Но индекс резко переставили вверх. К 3426.

На рынках отсутствует страх. Зря.

Сегодня жду опен 3466-70 и пробуем оттестить 3450. Закрытие дня 3450+ — перехаи. Ниже снова идем вниз.

Но в 1 квартале рынки корректнутся. Вопрос через что.

Покупать пас

Удачи

vk.com/id448095944

ТОРГОВЫЙ ПЛАН на 15 февраля 2021г. – инвестиции в акции и FinEX ETF

- 15 февраля 2021, 09:50

- |

Друзья, всем привет!

В данном видео-обзоре я рассмотрел основные изменения по рынку, которые произошли за последнюю торговую сессию, 12 февраля 2021 года и на что нужно обратить внимание в понедельник перед началом торговой сессии.

( Читать дальше )

Обзор акций РФ + ТА акций Сбера

- 15 февраля 2021, 09:30

- |

Рынок акций РФ на прошлой неделе показал смешанную динамику.

Потенциал для роста акций сохраняется. Для реализации потенциала роста акций необходим позитивный внешний фон, что мы и наблюдаем: S&P500 растет, нефть сорта Brent растет. Цели по отдельным акциям смотрите в предыдущих постах.

Интересная торговая ситуация по Сберу (закрылся на уровне 266).

Уровень поддержки 257 был протестирован и не пробит вниз.

RSI и MACDы нейтральные.

Рекомендуется торговать от лонга/удерживать длинные позиции с целью 276,00 и стопом на уровне 257,00

По проекту Truetraders в феврале:

Обзоры.

Спрогнозирован рост индекса Ртс в январе — феврале с 1410+ до 1470 пп.

Спрогнозировано укрепление рубля в январе — феврале с 76,00- до 74,00 с рекомендацией закрывать лонги по 75,20, 74,60 и 74,30.

Спрогнозирован рост S&P500 в январе — феврале с 3800 до 3910 пп.

Спрогнозирован рост нефти сорта Brent в феврале с 56,00 до 64,00, с рекомендацией закрывать лонги по 60,00 и 63,60+.

( Читать дальше )

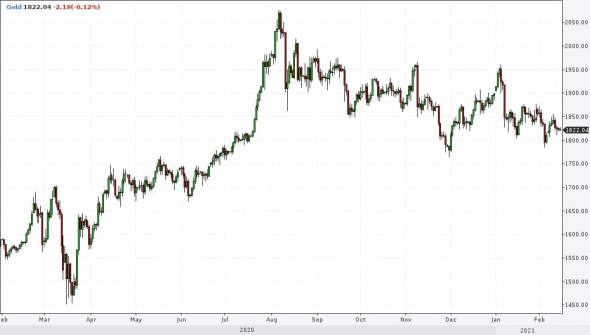

Рынки и прогнозы. Золото вниз. ОФЗ вверх?

- 15 февраля 2021, 08:01

- |

Рынки. Прогнозы на неделю

Начну с более мне понятного, с золота. Максимум золотых котировок был поставлен в начале августа прошлого года, и спустя 6 месяцев его снижение большинством всё еще воспринимается как коррекция. Но коррекция такой длительности – вероятнее всего, самостоятельный тренд. Тренд имеет свойство завершаться, когда основная масса участников рынка считает, что он продолжится. Читаем ли мы, что снижение золота – это надолго? Этих неложных суждений мне достаточно для удержания короткой позиции в золоте, пусть и небольшой. С целью снижения последнего в район 1 600 долл./унц.

( Читать дальше )

[Ждать обвал в понедельник?] Прогноз акций РФ и США, прогноз курса рубля, доллара. Инвестиции 2021

- 14 февраля 2021, 12:00

- |

Будем падать или расти?

- 14 февраля 2021, 11:19

- |

В связи с этим мы видим уже приход нерезидентов на наш рынок. После нового года, я уменьшил позиции до 30% акции, но сейчас опять начал набирать позицию. Я не пытаюсь гадать, что будет завтра. Я лишь рассчитываю цену акции исходя из нынешней стоимости денег и прибыли компании. И при нынешней стоимости денег, и ценах на ресурсы многие наши акции очень недооценены. И выйти из позиции меня может заставить только повышение стоимости денег или обвал цен на товары компании, мне плевать на график в краткосрочной перспективе. А с учетом тенденций цен на товары во всем мире, пока налицо мировая инфляция, но это не точно.) Поэтому в планах войти на 70% в акции и 30% оставить (в корот ОФЗ и синтетика) на всякие спекулятивные скачки рынка. Порой он делает очень щедрые подарки.

( Читать дальше )

Амстердам вытесняет Лондон и становится главным центром торговли акциями в Европе.

- 14 февраля 2021, 05:40

- |

Выход Великобритании из ЕС вызвал изменение в торговле акциями и производными финансовыми инструментами.

Автор: TYLER DURDEN

«Символично».

Именно так Аниш Пуаар — аналитик рыночных структур из Rosenblatt Securities в Лондоне, описывает событие в котором Лондон только что утратил статус центра торговли акциями ЕС.

Как сообщает The Financial Times, после того как Голландия выкупила бизнес, потерянный Великобританией после Brexit в прошлом месяце, Амстердам превзошёл Лондон в качестве крупнейшего центра торговли акциями в Европе.

На Euronext Amsterdam и голландских филиалах CBOE Europe и Turquoise в январе торговалось акций на сумму в среднем 9,2 млрд евро в день, что более чем в четыре раза больше, чем в декабре, это произошло из-за резкого падения объёмов торгов в Лондоне.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал