акции РФ

5 идей в российских акциях. Фавориты интересны на коррекции

- 11 декабря 2023, 17:01

- |

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте

Просто и понятно

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 11 месяцев 2023 г. банк заработал 1378 млрд руб. чистой прибыли. В пересчете на потенциальные дивиденды это соответствует 30,5 руб. за 11 месяцев. По итогам года Сбербанк может выплатить рекордные дивиденды — около 33 руб. на акцию при коэффициенте дивидендных выплат в 50% (около 12% дивдоходности).

Банк показывает хорошие результаты в условиях повышения ключевой ставки. При этом акции заметно скорректировались в последние недели, что создает интересные возможности для покупок.

Сбербанк-ао (Покупать. Цель на год: 350 руб./ +32%)

Сильный драйвер в ближайший месяц

В кейсе Яндекса в ближайший месяц должен раскрыться сильный драйвер — СМИ сообщают, что сделка по разделению компании может быть закрыта до конца года. Разделение бизнеса Яндекса — ключевой момент в инвесткейсе компании. От структуры разделения, наличия или отсутствия оферты, а также новой структуры акционеров будут зависеть дальнейшие перспективы развития.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

markets report 11/12/23

- 11 декабря 2023, 08:42

- |

Всем понедельник! Выпуск 342

Парни из SBER СIB выдали интересный сценарий развития событий на нашем и не только рынках. Во1ых и это наверное самое главное, сберовцы закладывают укрепление рубля к 85 против доллара в первом полугодии 2024, правда это должно произойти на фоне роста нефти аж к $95 за баррель, что кажется пока гораздо менее вероятным, чем укрепление рубля. Так же аналитики предупреждают, что нефть может не вырасти так бодро, да и обязательная продажа валюты может быть отменена, но даже при таком раскладе, рубль не будет дешевле 90. Да вот будет, поэтому тут с ними не соглашусь. Так же в сценарии будет продолжаться коррекция на российском рынке акций, а вот денежный рынок, то есть облигации будут пользоваться спросом, потому как рублевая ставка пока остается высокой. Но уже во втором полугодии рост должен возобновиться, как считают в SBERе и iMOEX достигнет новой вершины в 3500. Что касается текущей ситуации, то не смотря на попытку отскока индексы по-прежнему движутся в DOWNtrend’е и неделя была закрыта в минус. НО есть и положительный момент оба индекса дошли до своих ощутимых поддержек и на этой недели стоит ожидать отбои перед новым падением. Даже на примере той же акции SBER видно движение вниз локально выдыхается и может случиться небольшой подъем наверх.

( Читать дальше )

Куда идет РФ рынок?

- 08 декабря 2023, 20:30

- |

Что же было сегодня, в ПЯТНИЦУ?!

КУДА дальше? 🤔

Итак, сегодня с утра был очень даже хороший рост рынка, ведь в моменте он подрастал на более, чем 0,6%, что для него, при тех падениях что были, считается неплохим ростом.

Но в итоге ММВБ не смог удержать свои отметки и лился прямиком до самого закрытия. На закрытии по свече наблюдается перевернутый крест. То есть длинный фитиль сверху, отсутствующее тело и небольшой фитиль снизу. А так как фитиль сверху длиннее, чем снизу, выходит, что продавцов сегодня все равно больше, чем покупателей.

Однако не все так печально…

Во — первых сегодня не было понижения минимумов. Почти каждый день падения ММВБ обновлял свои дневные минимумы, однако сегодня этого не произошло, что можно смело декодировать, как бычий, но не сильный знак.

Во — вторых сегодня ММВБ повысил свои вчерашние максимумы, что также в текущей коррекции происходило не частно. Это аналогично с первым, поэтому можно использовать для быковства.

( Читать дальше )

Они вышли в плюс. Акции, по которым идет фиксация

- 08 декабря 2023, 10:13

- |

Ключевые кандидаты

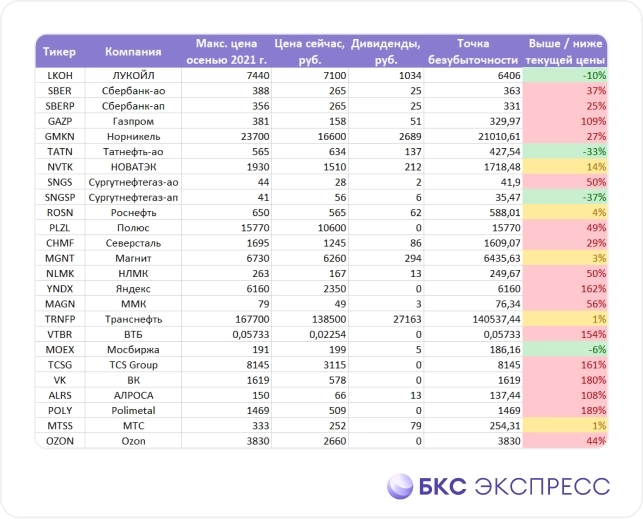

На долю топ-25 индекса МосБиржи приходится 90% объема торгов и 100% состава Народного портфеля, так что они весьма показательны. Внизу в таблице дана их суммарная доходность от максимумов октября 2021 г.

Логика в том, чтобы показать, где находится точка безубыточности — выход в плюс — для тех инвесторов, которые вошли в акции самыми последними, то есть на самом пике рынка позапрошлой осени.

Там, где точка безубыточности, с учетом дивидендов, уже пройдена, давление со стороны продавцов ушло или уходит прямо сейчас. Там, где до нее далеко, потенциал восстановления не исчерпан.

Они вышли в плюс

Даже с учетом текущего отката цен четыре фишки остаются в плюсе относительно максимумов осени 2021 г.

Два наиболее выдающихся примера — Татнефть и «префы» Сургутнефтегаза — принесли более 30%. Также точка безубыточности пройдена в ЛУКОЙЛе и Мосбирже. У них остается небольшой запас для движения вниз, чтобы вернуться в ноль, но очевидно, что фактор старых покупателей на них тоже не давит.

( Читать дальше )

Почему инвесторы в России так любят дивиденды

- 08 декабря 2023, 07:24

- |

Дивидендов головного мозга пост. Есть мнение, что некоторые инвесторы так до конца и не представляют, почему они любят дивиденды. Или представляют, но себя на личном острове, а на карту капает зарплата с дивидендных акций. Пассивный доход — это дивиденды и точка. Давайте разберёмся, чем же дивидендная стратегия так хороша.

Собрал целых 5 основных причин. Поехали!

1. Психология

Дивиденды — это деньги, а деньги любят все. Когда деньги приходят просто потому, что у тебя есть часть бизнеса, которым ты владеешь, вообще шикарно. Пассивный доход, на который можно жить, является целью многих инвесторов. Они считают, сколько денег от зарплаты инвестирует, при этом параллельно считают, какая у них дивидендная зарплата (да, всё так, но почему нет, если да). Естественно, в кризисы дивидендов может быть меньше, но что-то всё равно накапает (как минимум слёзы).

Психологически приятнее, когда активы приносят доход. Взять тех же бетонщиков, которые считают, что 4% от сдачи квартиры — отлично. Чем их квартира надёжнее, чем второй по размеру банк страны или крупнейшая газовая компания? Упс, ну да. Плохой пример;)

( Читать дальше )

Что произошло с РФ рынком за прошедшую торговую сессию?

- 07 декабря 2023, 21:35

- |

📆 СЕГОДНЯ опять ничего не произошло…

Сегодня рынок открылся гэпом вниз и в моменте его очень сильно распродавали, так как на вчерашней, вечерней торговой сессии было сильное падение рынка по самое закрытие. Падал рынок первые два часа. После остановился, а дальше вышли новости по Газпрому, про будущее заседание, где будут обсуждать дивы. Думаю, что они будут, ведь Газпром с 2006 платит их каждый год, но в 23 еще не успел заплатить. Я думаю, что традициями своим Газпром не изменяет, поэтому и такая точка зрения.

🤔 Если возвращаться к рынку, то сейчас мы имеем абсолютную неопределенность. Ведь с одной стороны падение уже идет очень долго, да и индикаторы уже кричат о том, что коррекции пора бы завершать свои похождения.

Но с другой стоны конкретной точки входа в Лонг и конкретных триггеров в рост нет. Именно поэтому сегодня Я дам только условия торговли.

У ММВБ есть сегодняшняя свеча, которая располагается от 3041 до 3084.

Это некая база, которую рынок успел сформировать за сегодня. Значит, что как только ММВБ пробьет вверх 3084, он потенциально может двинуться до 3100.

( Читать дальше )

Отчет торговли 07.12.2023 +10 000 руб

- 07 декабря 2023, 18:48

- |

Наконец-то посыпались события, а то неделька выдалась очень скучной, но вот сегодня были новости, на которых можно было заработать. $ETLN объявила о рекордных месячных результатах и заикнулась о редомициляции, получилась хорошая сделка. $TRMK Акционеры ТМК одобрили допэмиссию в пределах 4% уставного капитала в рамках проведенного SPO, удалось забрать быстрое движение вниз, а дальше последовал разворот. $GMKN акционеры одобрили дивиденды за 9 месяцев в 915,33 руб. на акцию и сплит акций, я заходил на одобрении сплита. Пробовал шортануть $PIKK на том, что повысят первоначальный взнос по льготной ипотеке, но движение не состоялось. Пропустил $GLTR: Дивидендная политика Компании устанавливает прозрачный и четкий подход к выплате дивидендов, подтвержденный долгой историей привлекательных выплат. И еще упустил $GAZP, но тоже как сказать, что упустил возможность зайти была, но мне показалась новость какая-то неоднозначная: возможное изменение долговых метрик не должно повлиять на предложения руководства газпрома по дивидендам – CFO.

( Читать дальше )

Индекс МосБиржи подходит к важным уровням. Как заработать инвестору

- 07 декабря 2023, 16:49

- |

Как заработать в боковике

Вероятный переход рынка от растущей динамики к консолидации предполагался неоднократно с сентября. Боковиком трейдеры называют фазу рынка, когда он не растет и не падает, а держится в каком-то горизонтальном диапазоне. В частности, в середине ноября отмечалось, как можно заработать в таких условиях.

Логика простая: нужно покупать акции возле нижней границы коридора и продавать возле верхней. Стоп-лосс можно размещать за пределами коридора.

Пока шорты сохраняют актуальность, но при выходе в диапазон 2985–3020 можно закрывать короткие позиции и открывать длинные в расчете на новую волну роста в рамках боковика на 7–10%. Даже если рынок сходит чуть ниже, на уровнях 2930–2940 есть поддержка восходящего тренда.

( Читать дальше )

Народный портфель. Доля Сбербанка вновь выросла

- 07 декабря 2023, 13:33

- |

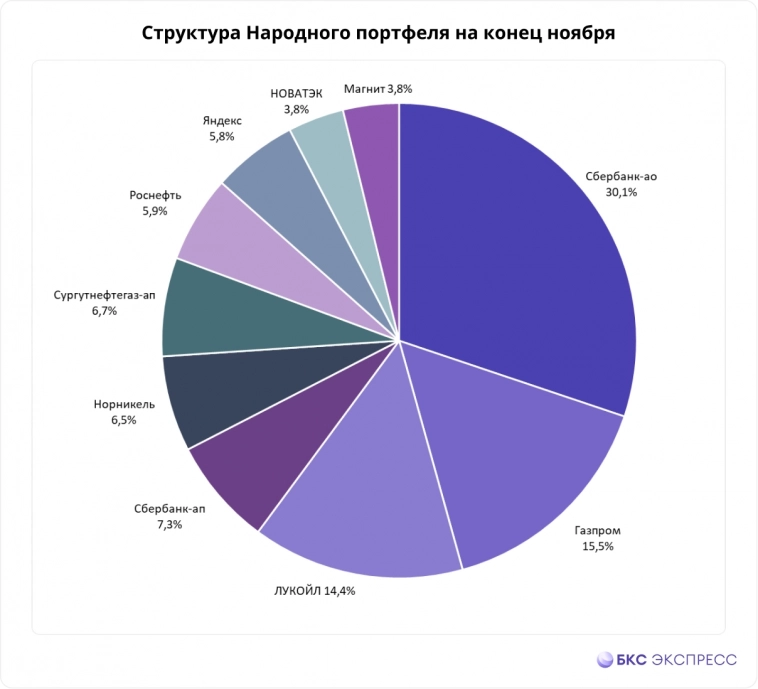

Московская биржа опубликовала данные о «Народном портфеле» за ноябрь. Рассмотрим, какие бумаги были популярны у российских частных инвесторов и проанализируем их выбор.

«Народный портфель», или «Портфель частного инвестора», — аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что поменялось в ноябре

Относительно октября снизились доли:

— Газпром (-0,7 п.п.)

— Норникель (-0,4 п.п.)

— НОВАТЭК (-0,4 п.п.)

— Яндекс (-0,1 п.п.)

— Роснефть (-0,1 п.п.)

Выросли позиции:

— Сбербанк-ао: (+1,1 п.п.)

— Сбербанк-ап: (+0,1 п.п.)

— ЛУКОЙЛ: (+0,1 п.п.)

— Магнит: (+0,1 п.п.)

Доля Сургутнефтегаз-ап в структуре портфеля осталась неизменной на уровне 6,7%.

( Читать дальше )

ТОП-10 дивидендных акций от аналитиков БКС на ближайшие 12 месяцев

- 07 декабря 2023, 10:25

- |

Дед Мороз в лице аналитиков от «БКС Мир инвестиций» насобирал мешок с дивидендными акциями, в течение следующих 12 месяцев доходность которого может составить 14,7% годовых. По словам аналитиков, данный набор акций не только может обеспечить поток пассивного дохода, но и обогнать рынок. Рассмотрим 5 компаний из этого списка и быстро пробежимся по остальным, которые по мнению БКС могут выплатить выше 10% годовых.

Сургутнефтегаз

- Дивиденд 11 руб

- Дивидендная доходность 18,6%

- Кот Шредингера aka Сургутнефтегаз-п, дивиденды зависят от, если бы кто-то знал, ходят легенды, что от курса доллара на конец календарного года. Компания вроде зарабатывает, курс доллара приемлемый, посмотрим, что из этого получится.

Лукойл

- Дивиденд 1 040 руб

- Дивидендная доходность 14,4%

- Данная компания в представлении не нуждается, машина по зарабатыванию денег, Сбербанк в мире нефти.

Татнефть-ао

- Дивиденд 90 руб

- Дивидендная доходность 14,2%

- В пятерку лидеров залетела Татнефть, вытеснив Сбербанк, после того как объявила дивиденды за 3 квартал 2023 года в размере 35 рублей на акцию. А вообще, татары не только хорошо пекут учпочмаки, но и одаривают инвестора щедрыми дивидендами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал