акции РФ

Акции РФ за бугром оживились, идет рост.

- 17 марта 2022, 19:22

- |

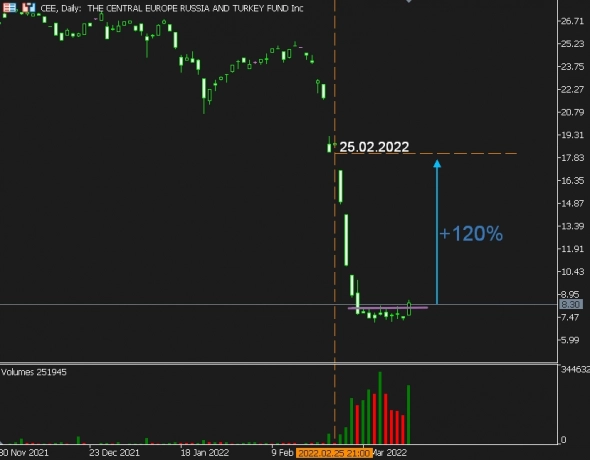

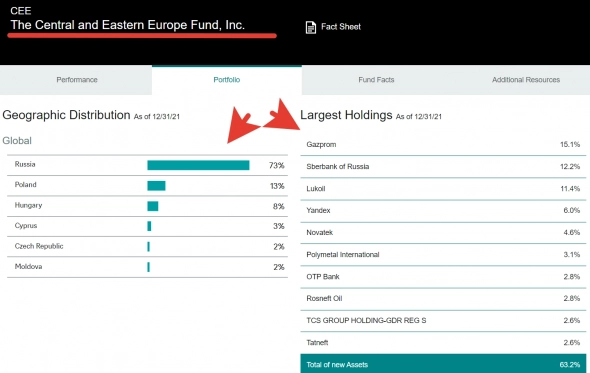

ETF фонд CEE который более чем на 70% состоит из акций РФ, остался единственным фондом с «доступом» к Российским бумагам который торговался на бирже. Те кто верил что Мос.биржа не откроется так низко как ADR расписки, ставили на этот фонд. Но, таких единицы. Объем торгов вчера составил всего 500 млрд.руб. но это более чем в 2 раза выше чем за последние 3 недели и вырос на 20%. Скорее всего это из-за того что Мин.фин начал выплаты по облигациям в $. Далее всё на скринах, последний скрин сделан на момент написания поста.

16.03.2022

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 39 )

Основные индексы Российского рынка акций - состояние на текущий момент

- 16 марта 2022, 21:59

- |

MOEXBC — индекс голубых фишек, отслеживает цены 15 эмитентов, основные из которых Газпром, Лукойл, Норникель, Сбер.

Исторический максимум 28034 (2021г)

Последний минимум после 62%-ого снижения 10498 (2022г)

От максимума 2020г (ок22000) это ниже на 52%

От максимума 2017 года (15000) это ниже на 30%

Так же отметка соответствует минимуму 2016года.

От максимума 2017 года до исторического максимума 2021 индекс вырос на 87%, а от максимума 2020г — на 27%

Закрытие последней сессии 16060,8.

Что в масштабе цены минимума показывает рост в 53%

Возвратное движение от диапазона максимум — минимум составило рост в 31,7%

***

( Читать дальше )

ПЕРЕВОД ЦЕННЫХ БУМАГ - НЮАНС

- 16 марта 2022, 21:23

- |

1. Если у Вас по Российским ценным бумагам открыты маржинальные позиции в настоящее время, перевод портфеля ценных бумаг по открытым позициям от одного брокера к другому по закону не осуществляется.

НРД (Депозитарий) откажет брокеру, брокер Вам.

Получается ювелирный «кидок» — торги закрыли, активные позиции по Российским ценным бумагам зависли, а значит записи по регистрам не совпадают.

Я считаю, самый лучший выход сейчас — не открывать торги, чтобы не произошел Всероссийский маржин-колл, а со стороны ЦБ РФ в виде Инструкции обязать брокеров по Заявлению Клиента закрыть позиции по ценам последнего нормального торгового дня!

Клиенты закрыли позиции и перевели без потерь. Но это цивилизованный Вариант.

Что будет с ГДР российских компаний и их владельцами, приобретенных на ММВБ?

- 16 марта 2022, 12:03

- |

Какие варианты могут быть предприняты компаниями из РФ, в отношении держателей ГДР из РФ? На мой абсолютно не профессиональный взгляд, единственно правильный ход, это выпустить акции и заменить их в портфелях акционеров с котировкой в рублях по состоянию на 22.02.22. На текущий момент оценка этих активов равна по сути 0.

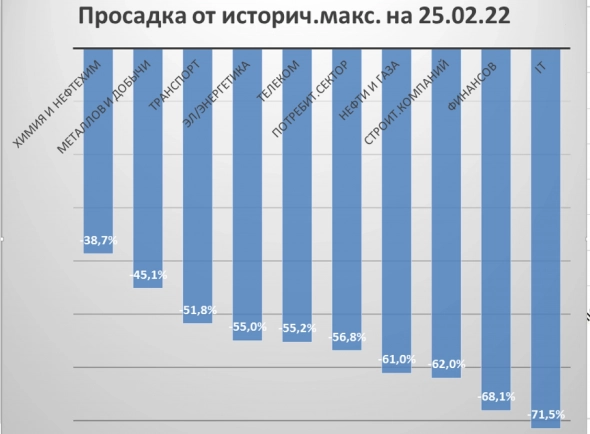

Фондовый рынок РФ по секторам на 25.02.22г.

- 15 марта 2022, 11:10

- |

Картина нашего рынка в четырех измерениях — даёт представление о ситуации, которая сложилась к закрытию на 25 февраля 2022г.

В разрезе секторов.

1) Процент: цена закрытия от исторического максимума

2) Максимальное снижение от исторических максимумов

3) Процент: возвратное движение (восстановлено от снижения) от просадки

4) Размер отскока в масштабе минимальной цены и Изменения цен последней сессии

( Читать дальше )

#STOCKS#RTSI

- 14 марта 2022, 14:26

- |

Пара мыслей:

На предстоящей неделе рынок РФ снова закрыт.

Хорошо или плохо — даже не берусь ответить на этот вопрос. Все, что сейчас пытается предпринять регулятор — это попытки минимизировать риски для финансовой системы. Интересно, что будет тем набором критериев, по которым можно будет сделать вывод, что риски «допустимы» и можно запускать фондовый рынок…

Что будет с фондовым рынком?

Сложный вопрос, на который я пытаюсь найти ответ. Однозначно, что как раньше не будет и нас ждут серьезные и фундаментальные изменения. Но сейчас хочу уделить внимание позитивной стороне: это, во-первых, поддержка государства покупкой облигаций и акций, а во-вторых, это готовность людей инвестировать в фондовый рынок, чтобы сохранить деньги в тех реалиях, когда крайне высокая инфляция их просто сжигает. А за последние пару лет фондовый рынок начал активно и массово осваиваться в РФ.

( Читать дальше )

Было бы честно!

- 14 марта 2022, 09:16

- |

Не дружественные государства заблокировали наш ЗВР, а мы в ответку заблокируем и заберем все, что найдем их, таков ответ, не зря некоторые миллиардеры уже высказались по этому поводу, а они наверняка что-то знают.

Что делать с акциями предприятий, которые изымутся у нерезидентов? Продать на рынке спекулянтам, пусть дальше лудоманят, обогощаются, пульсянам и пенсам в 35? НЕТ!

Все эти производства строились и поднимались во времена СССР, нашими родителями и дедами, пленными фашистами после ВОВ, народ СССР воевал за эти земли и все что на них находится с 1941 по 1945 гг. Слишком дорога цена этих активов! Все это принадлежит наследникам великой СССР и должно принадлежать только нам и нашим детям, а не спекулянтам с двойным и тройным гражданством.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал