Яндекс

Яндекс может вложить в развитие части своих актовов $400-500 млн

- 16 февраля 2021, 18:03

- |

В эти активы (Яндекс.Маркет, Яндекс.Еда и Яндекс.Лавка — ред.) мы можем вложить 400-500 миллионов долларов, и мы надеемся, что это позволит нам значительно ускорить рост

По итогам 2020 года оборот (GMV) grocery-бизнеса, который включает Лавку, доставку Яндекс.Еды из ритейла, а также продукты и товары повседневного спроса из Яндекс.Маркета, достиг 24 миллиардов рублей.

генеральный директор Яндекс.Такси Даниил Шулейко:

Подход Яндекса к рынку grocery выходит за рамки просто Яндекс.Лавки и направления доставки продуктов в Яндекс.Еде. Значимая часть GMV нашего маркетплейса Яндекс.Маркет приходится на категорию FMCG (товары повседневного спроса — ред.). Таким образом, внутри компании мы начали рассматривать все наши инициативы в сфере grocery в связке трех сервисов

источник

- комментировать

- Комментарии ( 0 )

Yandex N.V. - Прибыль 2020г: 11,649 млрд руб (+4% г/г)

- 16 февраля 2021, 17:08

- |

Yandex N.V.

PRE-MARKET

$72.85 -0.98 (-1.33%)

FEB 16, 2021 9:06 AM ET

www.nasdaq.com/market-activity/stocks/yndx

Yandex N.V.

Our authorized share capital amounts to €12,111,246.02 and is divided into 500,000,000 Class A shares, having a nominal value of €0.01 per share, 37,138,658 Class B shares, having a nominal value of €0.10 per share, 37,748,658 Class C shares, having a nominal value of €0.09 per share, and one Priority share, having a nominal value of €1.00. As of March 31, 2020, we had outstanding 290,544,563 Class A shares, 37,137,658 Class B shares, nil Class C shares, and one Priority share.

ir.yandex/node/12991/html

www.sec.gov/Archives/edgar/data/1513845/000104746920003809/a2241937zf-3asr.htm

стр.9

Class A – 290,544,563 + 21,522,840 (допка от 23.06.2020) = 312,067,403

Class B – 37,137,658

Priority share – 1

Всего: 349 205 062 акций

Капитализация на 16.02.2021г: 1,883.96 трлн руб

Общий долг на 31.12.2018г: 44,456 млрд руб

Общий долг на 31.12.2019г: 61,691 млрд руб

Общий долг на 31.12.2020г: 168,571 млрд руб

Выручка 2018г: 127,657 млрд руб

Выручка 9 мес 2109г: 123,695 млрд руб

Выручка 2019г: 175,391 млрд руб

Выручка 1 кв 2020г: 47,003 млрд руб

Выручка 6 мес 2020г: 88,410 млрд руб

( Читать дальше )

Яндекс - отчёт за 4Q2020 и полный 2020 год в цифрах

- 16 февраля 2021, 16:13

- |

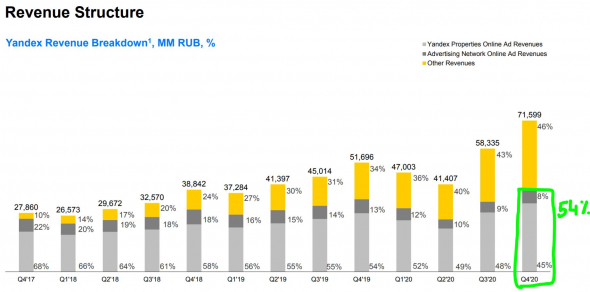

1. Выручка в 4кв2020 составила 71,6 млрд ₽, сравнивать её с предыдущими периодами бессмысленно, ибо здесь зачтён результат по Я.Маркету, которого ранее не было (это бывший совместный со Сбером «Беру»).

2. Доля поискового бизнеса в выручке составляет 54%, он всё ещё превалирует, но это наименьшее значение за всё время существования Яндекса (например, в 4кв2019 поиск давал 67% всей выручки, а в 4кв2017 — 90%).

( Читать дальше )

Выручка Яндекса в 21 г может вырасти на 40-47% - до 305-320 млрд руб

- 16 февраля 2021, 15:48

- |

Прогноз на 2021 финансовый год: в 2021 году мы ожидаем рост выручки от 305 до 320 млрд рублей (рост до 47% по итогам 2021 года)

Консолидированная выручка Яндекса по итогам 2020 года выросла на 24% и составила 218,3 миллиарда рублей.

источник

6-K - Yandex N.V.

- 16 февраля 2021, 15:00

- |

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/1513845/000151384521000004/0001513845-21-000004-index.htm

Дата публикации: 16.02.21 06:34 AM (NYT)

Чистая прибыль Яндекса за 20 г составила 24,1 млрд рублей ($326,9 млн), +116% г/г

- 16 февраля 2021, 14:09

- |

Консолидированные финансовые результаты за 2020 финансовый год

Консолидированная выручка выросла по сравнению с 2019 годом на 24% — до 218,3 млрд рублей (2 955,6 млн долларов США).

Чистая прибыль составила 24,1 млрд рублей (326,9 млн долларов США) и увеличилась на 116% по сравнению с 2019 годом.

Рентабельность по чистой прибыли — 11,1%.

Скорректированная чистая прибыль (adjusted net income) составила 21,0 млрд рублей (284,5 млн долларов США) и снизилась на 11% по сравнению с 2019 годом.

Отношение (рентабельность) скорректированной чистой прибыли к выручке (adjusted net income margin) — 9,6%.

Скорректированный показатель EBITDA (adjusted EBITDA) составил 49,8 млрд рублей (673,6 млн долларов США) и снизился на 2% по сравнению с 2019 годом.

( Читать дальше )

Рост выручки Яндекса ускорится до 34% в 4 квартале 2020 года - Альфа-Банк

- 15 февраля 2021, 14:56

- |

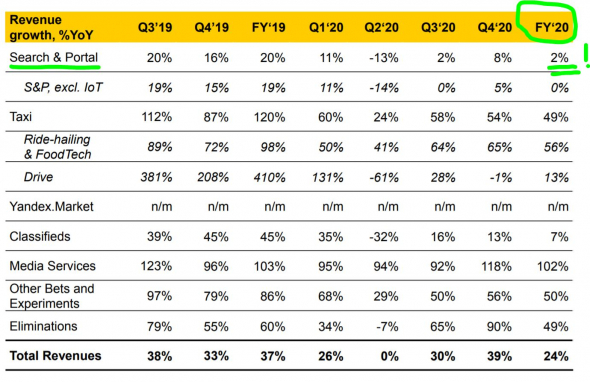

Мы ожидаем, что в 4К20 продолжатся тренды восстановления, которые наблюдались в августе-сентябре, в частности в сегменте онлайн-рекламы и в других сегментах (Такси, Маркет и Медиа), демонстрируя сильный сезонный рост, что должно было ускорить рост выручки с 30% г/г в 3К20 до 34% г/г в конце года. В то же время, рентабельность, вероятно, окажется под давлением более высоких расходов на маркетинг в сегменте Портал и поиск, расширения Лавки и ситуации в Маркете. В ходе телефонной конференции мы считаем, что инвесторов будут интересовать следующие темы: 1) следующие шаги Яндекса в финтехе после ожидаемого запуска Yandex Pay, 2) тренды онлайн-рекламы в начале 2021, 3) перспективы по сегментам в 2021 г.

Рост выручки на 34% г/г. По нашей оценке, рост выручки ускорится с 30% г/г в 3К20 до 34% г/г в 4К20 до 69,2 млрд руб. Сильная динамика выручки обусловлена сезонными факторами (в сегментах Такси, Медиа, Маркет), продолжающимся восстановлением рынка рекламы, а также эффектом полной консолидации Маркета. По нашей оценке, консолидированная EBITDA составит 12,7 млрд руб. (-4% г/г) при рентабельности EBITDA на уровне 18,4% (-7,2 п.п. г/г, -7,5 п.п. к/к) и скорректированная чистая прибыль составит 6,4 млрд руб. В итоге мы ожидаем, что выручка достигнет 216 млрд руб. в 2020, показав сильный рост на 23,1% г/г (+15,3% без учета Маркета) при EBITDA на уровне 48,4 млрд руб. (-5,1% г/г, при рентабельности на уровне 22,4%).Курбатова Анна

( Читать дальше )

Яндекс отчитается 16 февраля и проведет телеконференцию - Атон

- 15 февраля 2021, 11:49

- |

По нашим оценкам, выручка компании увеличится на 35.7% г/г до 70.1 млрд руб. Основной бизнес Яндекса — Поиск и Портал, как ожидается, превысит «доковидный» уровень 4К19 примерно на 5%, также, как ожидается, успешные результаты покажет сегмент Такси и, скорее всего, продолжится устойчивый рост в сегменте онлайн-торговли. По нашим оценкам, скорректированный показатель EBITDA за 4К20 составит 12.7 млрд руб. (-4.2% г/г), рентабельность EBITDA прогнозируется на уровне 18.1% против 25.6% в 4К19, что в основном обусловлено значительными инвестициями в онлайн-торговлю. На наш взгляд, у акций Яндекса много драйверов роста, включая восстановление рынка рекламы и развитие новых направлений, в том числе собственных финтех-услуг.Атон

Телеконференция состоится во вторник 16 февраля в 16:00 МСК / 13:00 по Лондону / 8:00 по восточному поясному времени США. Телефоны для подключения: 8 10 800 2867 5011 (Россия)/ +44 (0) 330 336 9411 (Великобритания)/ +1 646 828 8193 (США). ID конференции: 8261645.

Тиньков может обсудить новое партнерство с Яндексом

- 15 февраля 2021, 10:32

- |

Они (Яндекс — ред.) свой шанс упустили, на мой взгляд. Это моя точка зрения. Я чужие деньги не считаю, но посмотрите сейчас на нашу капитализацию и на их с момента распада сделки. Я думаю, что им будет сейчас тяжело такую сделку сделать.

Тем более, я уважаю Яндекс

Сейчас понятно, что эта штука (группа Тинькофф — ред.) уже большая, она не продаваемая, а только капитализируемая. Планы поменялись. Мы хотим, чтобы компания стоила свыше $20 миллиардов, мы хотим, чтобы у нас было свыше 20 миллионов клиентов, мы хотим быть вторыми после Сбера, потому, что первым быть невозможно

источник

Неоднозначные новости от банков, которые может купить Яндекс

- 15 февраля 2021, 07:50

- |

Ранее разбирал, какой банк нужен Яндексу, и проводил опрос в телеграм-канале «Какой банк собирается купить Яндекс», приняло участие 999 подписчиков, голоса разделились следующим образом: 18% предположили о возобновлении сделки с Тинькофф банком, 56% думают про другой банк, 26% считают слух неправдой. Однако новостной фон в конце недели наполнили неоднозначные сигналы:

▪️ Заявления главы ЦБ Эльвиры Набиуллиной на пресс-конференции

— ЦБ подтверждает намерения на выход из капитала санируемых банков;

— инвесторы проявляют интерес к Азиатско-Тихоокеанскому банку (АТБ);

— по Московскому Индустриальному банка пока рано принимать решения, Промсвязьбанк изучает ситуацию;

— по банку ФК Открытие ЦБ допускает два варианта: продавать целикомили выделять какие-то части и продавать их отдельно… в том числе стратегическим инвесторам… есть спрос на пенсионные активы и страховую компанию

Подтверждается наша гипотеза о разделении Открытия на два банка, как было с банком ВТБ: на «банк Открытие-24» для физ. лиц и на «большой банк Открытие» для юр. лиц со всеми проблемами. При этом ЦБ рассматривается отдельную продажу Росгосстраха и пенсионных активов, возможно и автомобильный РГС Банк, Точка, Брокер и УК могут продаться отдельно. Яндекс — самый очевидный стратегический инвестор, который может забрать себе банк Открытие-24

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал