ЮНИПРО

Юнипро: слабые финансовые результаты за I кв. 2021 по МСФО, но неожиданный рост дивидендов

- 06 мая 2021, 23:05

- |

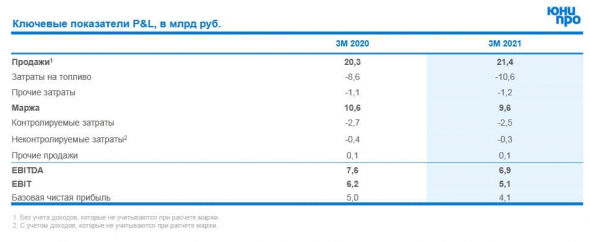

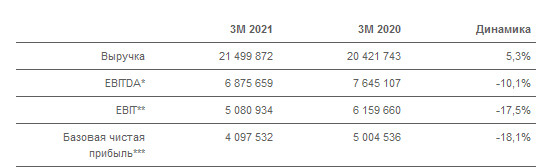

— Выручка: 21,5 млрд руб. (+5,3% г/г)

— EBITDA: 7,6 млрд руб. (-10,1% г/г)

— Чистая прибыль: 4,1 млрд руб. (-18,1% г/г)

Юнипро опубликовала финансовую отчетность по итогами I кв. 2021 г. по МСФО. Истекшие договора ДПМ по энергоблокам ПГУ Шатурской и Яйвинской ГРЭС не помешали нарастить выручку на 5,3% по отношению к I кв. 2020 г. По итогам квартала компания выручила 21,5 млрд руб.

Положительная динамика объясняется улучшением ситуации с платежами со стороны бывших неплательщиков на Северном Кавказе и республики Тыва. Холодная зима и наращивание экспорта позитивно сказались на выручке Юнипро. Станции компании увеличили выработку электричества вслед за восстановлением спроса и ростом деловой активности. Нужно учитывать, что в I кв. 2021 г. компания поднимала цены в условиях роста объемов экспортируемой в Прибалтику и Финляндию электроэнергии.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Юнипро немного снизила прогноз по EBITDA и дивидендам в 2021 году - Финам

- 06 мая 2021, 15:25

- |

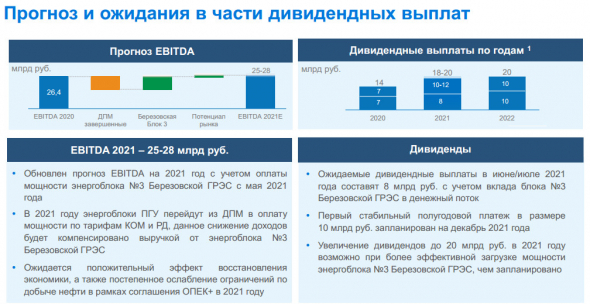

Результаты, на наш взгляд, нейтральны, больший интерес представляет некоторое ухудшение прогноза менеджмента по EBITDA до 25-28 млрд руб. (в марте озвучивался гайденс 25-30 млрд руб.), а также по дивидендам с 20 млрд руб. до 18 млрд руб.Малых Наталия

ГК «Финам»

Сегодня «Юнипро» анонсировала выплату финального дивиденда за 2020 год в размере 0,1269 руб. на акцию или суммарно 8 млрд руб. Текущая доходность платежа составляет 4,4%. В конце года, таким образом, эмитент может направить на дивиденды 10 млрд руб.

Уменьшение плана по дивидендам на 10% — это, конечно, неприятный момент, но мы отмечаем, что совокупный ожидаемый платеж в 2021 году 0,285 руб. по-прежнему предлагает инвесторам лучшую доходность в отрасли — около 10%, и при стабильной работе 3-го энергоблока Березовской ГРЭС, этот уровень можно считать устойчивым. По прогнозам компании, платежи по ДПМ с энергоблока должны компенсировать окончание ДПМ по 4 объектам (по 2-м в конце 2020 года и 2-м в июле и августе 2021 года).

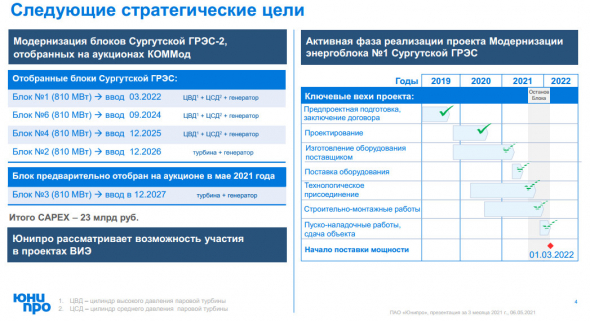

Прогноз по дивидендам на 2022 год – 20 млрд руб., что мы считаем реальным с учетом начала платежей за мощность по модернизированному в рамках программы КОММод энергоблоку №1 Сургутской ГРЭС-2 мощностью 810 МВт.

Менеджмент также сообщил о расширении портфеля инвестпроектов по программе КОММод с включением в нее 3-го энергоблока Сургутской ГРЭС-2 (мощность 810 МВт) с вводом в конце 2027 года. Ставим рекомендацию «Держать» с целевой ценой 2,50 руб. на пересмотр.

Юнипро: первый рост дивидендов за последние четыре года

- 06 мая 2021, 14:50

- |

🧮 Юнипро сегодня отчиталась по МСФО за 1 кв. 2021 года, актуализировала планы по запуску третьего энергоблока Берёзовской ГРЭС, а также сообщила о дивидендных новостях.

📈 По сравнению с аналогичным периодом прошлого года, выручка компании в отчётном периоде выросла на 5,3% до 21,5 млрд рублей, на фоне восстановления экономики от последствий COVID-19, влияния холодной зимы, а также роста цен на рынке РСВ.

📉 Однако на фоне окончания действия договоров ДПМ в отношении энергоблоков ПГУ Шатурской и Яйвинской ГРЭС (с января 2021 года) и их замещением менее маржинальными договорами о предоставлении мощности по тарифам КОМ, показатель EBITDA в итоге не досчитался 10,1% (г/г) и довольствовался результатом 6,88 млрд рублей, а чистая прибыль и вовсе сократилась на 15,3% до 4,04 млрд. Правда, в самое ближайшее время снижение эти выпшавших ДПМ-доходов должно быть компенсировано маржинальной выручкой от энергоблока №3 Берёзовской ГРЭС, о котором ещё пойдёт речь ниже.

( Читать дальше )

В 1 кв выручка Юнипро +5,3%, EBITDA -10,1% г/г

- 06 мая 2021, 12:32

- |

Несмотря на окончание действия договоров ДПМ в отношении энергоблоков ПГУ Шатурской и Яйвинской ГРЭС с января 2021 года, в I квартале текущего года выручка группы «Юнипро» увеличилась на 5,3% по сравнению с аналогичным периодом прошлого года и составила 21,5 млрд рублей. Рост выручки главным образом обусловлен следующими факторами:

- высокий уровень платежной дисциплины прежних неплательщиков Северо-Кавказского федерального округа и республики Тыва,

- увеличение выработки электроэнергии станциями ПАО «Юнипро», обусловленное ростом энергопотребления в связи с постепенным восстановлением экономики от последствий COVID-19 и влиянием холодной зимы, а также увеличением экспорта электроэнергии,

- рост цены РСВ в первой ценовой зоне в I квартале 2021 года по причине роста потребления из-за низких температур и увеличения экспорта электроэнергии в Финляндию и страны Балтии.

Показатель EBITDA составил 6,9 млрд рублей (-10,1% относительно первого квартала 2020 года).

Базовая чистая прибыль снизилась на 18,1% и составила 4,1 млрд рублей.

Снижение финансовых показателей в первом квартале текущего года по сравнению с аналогичным периодом 2020 года связано с замещением высокомаржинальных доходов от ДПМ менее маржинальными по электроэнергии.

источник

Дивиденды Юнипро составят ₽0,126886 на акцию

- 06 мая 2021, 11:37

- |

2.3.3. Рекомендовать годовому Общему собранию акционеров Общества определить 22 июня 2021 года в качестве даты, на которую определяются лица, имеющие право на получение дивидендов.

ГОСА — 10 июня 2021

закр реестра ГОСА — 17 мая 2021 года

источник

Акции Юнипро могут обеспечить непревзойденную дивидендную доходность в отрасли - Финам

- 05 мая 2021, 19:43

- |

Мы не ожидаем сюрпризов от отчетности и считаем, что ее эффект на капитализацию будет ограничен. Главным драйвером для котировок UPRO в последнее время выступало окончание 5-летнего ремонта аварийного 3-го энергоблока Березовской ГРЭС – объекта с установленной мощностью 800 МВт, окупаемость которого основана на ДПМ.

С мая «Юнипро» начинает получать платежи за мощность по нему, и прогнозы менеджмента предполагают, что ухудшение по прибыли из-за окончания ДПМ по 4-м энергоблокам будет компенсировано доходами от введенного энергоблока Березовской ГРЭС. Напомним, что в июле и в августе 2021 года истекают ДПМ по 2-м энергоблокам суммарной мощностью порядка 800 МВт. Прогноз по прибыли 2021, озвученный в марте, подразумевает EBITDA порядка 25-30 млрд руб. в сравнении с 26,4 млрд руб. по итогам 2020 года. Это позволит повысить дивидендные выплаты до 20 млрд руб. с 14 млрд руб. и вывести акции «Юнипро» в лидеры по дивидендной доходности в отрасли (DY 11,0% при DPS NTM 0,317 руб.). Ранее менеджмент сообщал, что выплаты пройдут двумя траншами: в июне-июле – меньшая часть, и в декабре – побольше. Кроме того, при стабильной работе энергоблока этот уровень выплат может оказаться устойчивым.

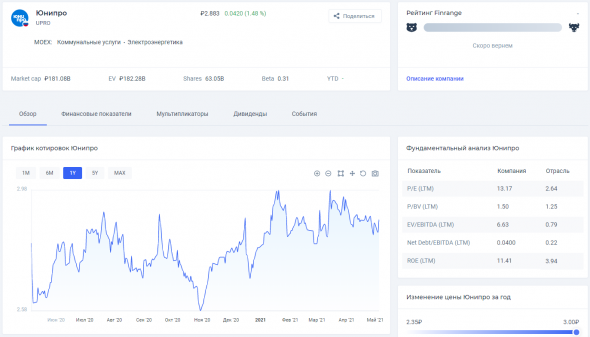

Наша текущая рекомендация по акциям «Юнипро» – «Держать» с целевой ценой 2,50 руб., но ввод энергоблока в эксплуатацию и ожидания повышения дивидендов создают предпосылки для пересмотра таргета в большую сторону.Малых Наталия

ГК «Финам»

Потенциал ЮНИПРО после СД

- 05 мая 2021, 10:10

- |

Сегодня должно состояться заседание совета директоров Юнипро, на котором будет обсуждаться вопрос по выплате и размерам дивидендов. Инвесторы рассчитывают на размер выплаты, как и в прошлые годы — около 11 коп. на акцию, что предполагает дивидендную доходность около 4%. По итогам 9 мес. 2020 г. мы ожидаем около 20 копеек на акцию (около 7%), а вот за весь 2020-й год есть шанс на более высокий дивиденд, поскольку в мае 2021-го года компания стала получать повышенные платежи в рамках ДПМ за восстановленный третий энергоблок Березовской ГРЭС.

Мы считаем, что в долгосрочной перспективе бумаги Юнипро по причине дивидендного фактора могут быть интересны инвесторам. По нашим прогнозам, вероятность роста Юнипро в ближайший месяц примерно на 4-5% оценивается как высокая.

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. АО «ИК «РИКОМ-ТРАСТ» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

С 1 мая возобновляется плата за мощность блока №3 Березовской ГРЭС Юнипро

- 30 апреля 2021, 18:22

- |

Системный оператор внес изменения в Реестр предельных объемов поставки мощности генерирующего оборудования, в соответствии с которыми с 1 мая 2021 года предельный объем поставки мощности энергоблока №3 Березовской ГРЭС равен 800 МВт. Это означает, что с этой даты возобновляется плата за мощность блока по договорам ДПМисточник

Совет директоров Юнипро 5 мая обсудит дивиденды

- 28 апреля 2021, 20:18

- |

2.3. Повестка дня заседания Совета директоров эмитента:

1. Созыв годового Общего собрания акционеров Общества по итогам 2020 года.

2. Предварительное рассмотрение годового отчета Общества, годовой бухгалтерской (финансовой) отчетности Общества за 2020 год и представление их на утверждение годовому Общему собранию акционеров Общества, а также рекомендации годовому Общему собранию акционеров Общества по распределению прибыли по результатам 2020 года, рекомендации по размеру дивиденда по акциям и дате, на которую определяются лица, имеющие право на получение дивидендов.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал