ЭНЕЛ РОССИЯ

Энел Россия. Ответ ЦБ РФ на обращение миноритариев

- 05 августа 2021, 15:06

- |

В ответ на Ваше обращение, поступившее в интернет-приемную Банка России, сообщаем, что в настоящее время Департаментом противодействия недобросовестным практикам (далее – Департамент) в рамках установленной компетенции проводится изучение изложенных в Вашем обращении сведений на предмет возможного нарушения Федерального закона от 27.07.2010 № 224-ФЗ «О противодействии неправомерному использованию инсайдерской информации и манипулированию рынком и о внесении изменений в отдельные законодательные акты Российской Федерации» (далее – Федеральный закон).

В случае выявления признаков нарушений Федерального закона, Департаментом в соответствии с пунктом 1 части 1 статьи 14 Федерального закона будет проведена проверка.

Информация о выявленных случаях неправомерного использования инсайдерской информации и манипулирования рынком раскрывается на официальном сайте Банка России в информационно-телекоммуникационной сети «Интернет».

Также необходимо отметить, что право на участие в прибыли акционерного общества посредством получения дивидендов является одним из основных прав акционера, а доход по акциям – одним из основных показателей инвестиционной привлекательности акционерного общества. При этом в соответствии с пунктом 1 статьи 42 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах» принятие решения о выплате дивидендов является правом акционерного общества. Обязанность обществ по объявлению и выплате дивидендов при наличии чистой прибыли не установлена. Кроме того, исходя из конституционного принципа свободы экономической деятельности, акционерные общества, являясь коммерческими организациями, осуществляют предпринимательскую деятельность самостоятельно, на свои и/или привлеченные средства и на свой риск, и Банк России не вправе в какой-либо форме вмешиваться и оценивать оперативную (хозяйственную) деятельность коммерческих организаций. В соответствии с лучшими практиками корпоративного управления при определении возможности выплаты дивидендов и их величины обществу необходимо стремиться к достижению оптимального баланса между интересами общества, в том числе с учетом потребности общества в финансировании инвестиционных программ в целях его устойчивого долгосрочного развития, а также его акционеров и иных стейкхолдеров.

( Читать дальше )

- комментировать

- 680

- Комментарии ( 2 )

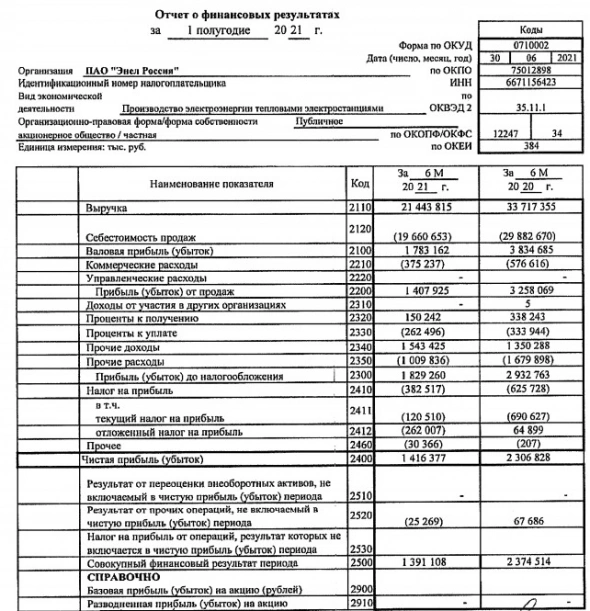

Прибыль Энел Россия 1 п/г РСБУ -39% г/г

- 02 августа 2021, 14:29

- |

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1716793

Позитивный взгляд на Энел Россия подкрепляется ожиданиями хороших дивидендов в ближайшие годы - Газпромбанк

- 30 июля 2021, 15:32

- |

Выручка стабильна: рост доходов от электроэнергии компенсирует последствия истечения срока ДПМ. Как и в 1К21, на выручку в 1П21 влияли разнонаправленные факторы. Доход от реализации мощности снизился на ~35% до 4,7 млрд руб. в связи с истечением срока действия ДПМ для новых тепловых энергоблоков Невинномысской и Среднеуральской ГРЭС в конце 2020 г. С другой стороны, доходы от реализации электроэнергии выросли на ~25% г/г до 14,9 млрд руб. на фоне увеличения генерации (+13% г/г) вкупе с повышением средней цены на РСВ. Наращивание генерации в сравнении с прошлогодним уровнем было в значительной степени обусловлено ростом спроса на электроэнергию в сочетании с нормализацией конкурирующего предложения гидроэлектростанций.

( Читать дальше )

Анализ рынка 30.07.2021 / отчеты Сбербанк, mail, магнит, Мать и дитя

- 30 июля 2021, 08:41

- |

Дивидендная доходность акций Энел Россия по итогам 2021 года может составить 10,5% - Промсвязьбанк

- 29 июля 2021, 12:21

- |

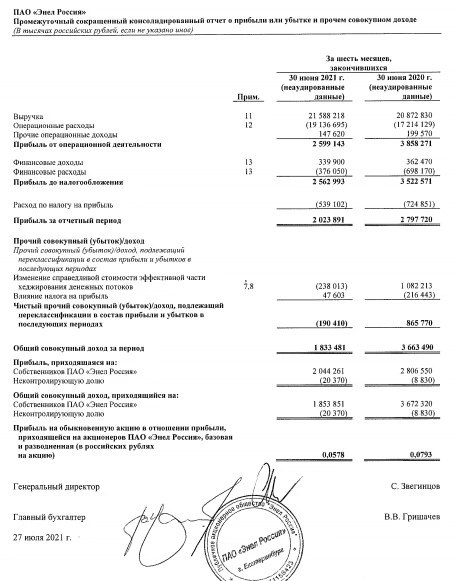

Чистая прибыль Энел Россия по МСФО в 1 полугодии 2021 г. снизилась на 27,7% по сравнению с аналогичным периодом прошлого года, до 2 млрд руб., следует из отчета компании. EBITDA сократилась на 28,8%, до 3,96 млрд руб. Выручка составила 21,6 млрд руб., прибавив 3,4%.

Оцениваем отчетность Энел Россия как нейтральную. Считаем, что в долгосрочной перспективе компания является привлекательной как дивидендная история. По нашим оценкам, в 2021 г. Энел может выплатить 0,085 руб./акцию, что дает доходность около 10,5%.Промсвязьбанк

Энел Россия сохраняет цель по чистой прибыли в ₽3 млрд на 21 г

- 28 июля 2021, 18:11

- |

финансовый директор "Энел России" Юлия Матюшова.

Я думаю, что наш ориентир будет реализован

Согласно стратегии "Энел России" на 2021-2023 гг., которая была представлена в феврале 2021 года, чистая прибыль компании в 2021 году составит 3 млрд рублей и будет расти примерно на 15% ежегодно — до 3,9 млрд рублей за 2023 год.

При этом прирост показателя EBITDA в 2021-2023 гг. составит около 29% в год — с 7,5 млрд до 12,4 млрд рублей соответственно.

«Энел Россия» сохраняет планы по выплате дивидендов за 2021 год на уровне 3 млрд рублей.

«Энел Россия» сохраняет цель по чистой прибыли за 2021 год на уровне 3 млрд рублей (fomag.ru)

Выработка электроэнергии Энел Россия в 1 п/г +16,9%

- 16 июля 2021, 17:08

- |

"Энел Россия" в 1 п/г увеличила выработку электроэнергии на 16,9% по сравнению с аналогичным периодом прошлого года, до 10,3 миллиарда кВт.ч.

Конаковская ГРЭС увеличила выработку на 23,9%, Невинномысская ГРЭС на 15,2%, Среднеуральская ГРЭС на 12,3%.

Чистый отпуск электроэнергии за январь-июнь составил 9,757 миллиарда кВт.ч, +17,2% г/г.

Продажи тепла "Энел Россия" выросли на 9,2% и составили 2,207 миллиона Гкал.

Во втором квартале компания выработала 4,493 миллиарда кВт.ч. электроэнергии. Конаковская ГРЭС выработала 1,609 миллиарда кВт.ч., Невинномысская ГРЭС — 1,35 миллиарда кВт.ч., Среднеуральская ГРЭС — 1,497 миллиарда кВт.ч., Азовская ВЭС — 37 миллионов кВт.ч.

Чистый отпуск электроэнергии за второй квартал составил 4,253 миллиарда кВт.ч, продажи тепла — 726 тысяч Гкал.

Расходы на ветропарк могут стать риском для будущих дивидендов Энел Россия - Sberbank CIB

- 07 июля 2021, 15:19

- |

Первый ветропарк «Энел Россия» в Ростовской области (с установленной мощностью 90 МВт) начал поставку электроэнергии в мае. Фактические капитальные затраты на его строительство составили около 135 млн евро (примерно 11,9 млрд руб. по текущему курсу). «Энел Россия» не раскрывает параметры проекта второго ветропарка. Учитывая, что средний объем расходов на строительство ветрогенерации сейчас ниже, чем несколько лет назад, мы полагаем, что установленная мощность второго ветропарка Энел Россия составит не менее 100 МВт.

Конкурсный отбор новых проектов может состояться уже в августе. Мы ожидаем высокий уровень конкуренции по участию в тендерах, поскольку все больше компаний сектора интересуются развитием ВИЭ. Таким образом, рентабельность нового проекта, если он будет отобран, может быть ниже, чем у первого ветропарка в Ростовской области.

На данном этапе мы считаем эту новость нейтральной для акций «Энел Россия», но полагаем, что дополнительные капиталовложения могут стать фактором риска для будущих дивидендов с учетом значительной долговой нагрузки компании (отношение чистого долга к EBITDA превышает 3,0).Иванин Георгий

Sberbank CIB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал