Центральный банк

СПБ Бирже нужны разъяснения ЦБ по выводу на торги заблокированных активов

- 08 октября 2025, 18:25

- |

СПБ Биржа попросила Банк России дать разъяснения и ввести регулирование, чтобы запустить биржевые торги заблокированными иностранными активами. Это нужно, чтобы избавить инвесторов лишних налогов и одновременно не спровоцировать убытки у управляющих компаний (УК) из-за переоценки портфелей при появлении биржевой цены. Об этом на форуме Финополис-2025 заявил глава площадки Евгений Сердюков.

Запрос данной фондовой площадки обусловлен тем, что на внебиржевом рынке покупатели таких бумаг сталкиваются с налогом на материальную выгоду из-за дисконта к зарубежным котировкам.

С 2024 года этот механизм прямо применяется к ценным бумагам и удерживается налог при выводе средств либо по итогам года. Инвестсообщество уже обращалось к ЦБ и Минфину с жалобами на то, что налог иногда превышает цену самого актива, потому что базой считают зарубежные котировки, недоступные российским инвесторам.

В этой связи переход к организованным торгам внутри РФ и фиксации локальной рыночной цены снимает часть искажений, но требует специальных правил, чтобы не ударить по оценкам фондов.

( Читать дальше )

- комментировать

- 569 | ★1

- Комментарии ( 1 )

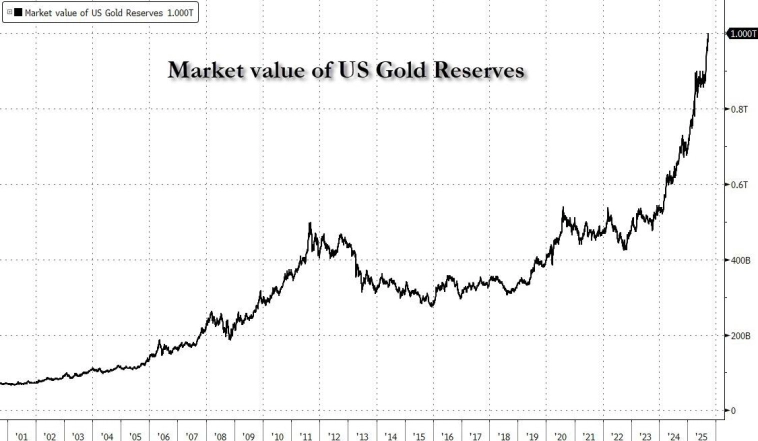

Переоценка золота неизбежна? Казначейские запасы США впервые превысили 1 триллион долларов

- 30 сентября 2025, 12:33

- |

Это более чем в 90 раз превышает сумму, указанную в балансе правительства, и вновь разжигает слухи о том, что министр финансов Бессент может переоценить (переоценить по рыночной стоимости) огромную кучу драгоценного металла.

Это более чем в 90 раз превышает сумму, указанную в балансе правительства, и вновь разжигает слухи о том, что министр финансов Бессент может переоценить (переоценить по рыночной стоимости) огромную кучу драгоценного металла.( Читать дальше )

Золото взлетело до нового рекорда: приток средств в золотые ETF достиг 3-летнего максимума

- 24 сентября 2025, 12:49

- |

Перенесёмся в день, когда именно это и произошло, и, как пишет Bloomberg, золото взлетело до нового рекордного максимума «после того, как приток средств в биржевые инвестиционные фонды достиг трёхлетнего максимума, а инвесторы сделали ставку на то, что цикл снижения ставок Федеральной резервной системы продолжится». Дело было не только в золоте: серебро также выросло в цене, прирост с начала года превысил 50%. Золото находится в состоянии крайней перекупленности, поскольку ФРС снизила ставки и обозначила дальнейшее смягчение политики до конца года.

По данным Bloomberg, в пятницу ETF, обеспеченные золотыми драгметаллами, выросли на 0,9%, что стало максимальным процентным ростом с 2022 года.

По данным Bloomberg, в пятницу ETF, обеспеченные золотыми драгметаллами, выросли на 0,9%, что стало максимальным процентным ростом с 2022 года.( Читать дальше )

Цена на золото достигла нового рекорда, Далио опасается, что Трамп спровоцирует «долговой сердечный приступ»

- 04 сентября 2025, 10:23

- |

… впервые превысив $3500, а миллиардер и владелец хедж-фондов Рэй Далио предупредил, что Америка Дональда Трампа скатывается к авторитарной политике в стиле 1930-х годов, и заявил The FT, что другие инвесторы слишком боятся президента, чтобы высказываться.

… впервые превысив $3500, а миллиардер и владелец хедж-фондов Рэй Далио предупредил, что Америка Дональда Трампа скатывается к авторитарной политике в стиле 1930-х годов, и заявил The FT, что другие инвесторы слишком боятся президента, чтобы высказываться.( Читать дальше )

Итоги недели 28.08.2025. Инфляция и эффект Кантильона. Курс доллара и нефть

- 28 августа 2025, 16:22

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

https://youtu.be/P_zKw31FSZg

BoostyИ просьба ставить лайки. Вам же денег не стоит, а светлым лучам рюхизма поможет пробиться сквозь тучи

Экономика РФ в июне-июле 2025 года продолжила замедляться, но не за счет частного потребления, а за счет промышленности — Ъ

- 28 августа 2025, 10:35

- |

Со стороны потребления рост экономики обеспечивают капвложения и частный спрос на фоне отрицательного вклада чистого экспорта.

По оценке аналитиков Telegram-канала «Твердые цифры», с поправкой на сезонность и календарность во втором квартале 2025 года к первому инвестиции выросли на 0,3% против снижения на 0,8% в первом квартале.

Между тем, исходя из данных Росстата, сами прибыли компаний продолжают снижаться. За первое полугодие чистый финрезультат в экономике в годовом выражении снизился на 8,4%.

Реальная зарплата в годовом выражении увеличилась в июне на 5,1% против роста на 4,2% в мае, а за первое полугодие — на 4,1% (реальные доходы — на 6,9%), отмечает Игорь Полевой из Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП).

( Читать дальше )

Доказательство того, что ФРС не контролирует процентные ставки (перевод с elliottwave com)

- 08 августа 2025, 12:18

- |

Они зря тратят время. ФРС не контролирует процентные ставки; все наоборот. История показывает, что первым движется рынок казначейских векселей, а за ним следует ФРС. 30 августа 2007 года мы использовали эту надёжную взаимосвязь для прогнозирования резкого снижения ставки. Три недели спустя ФРС оправдала наш прогноз. И продолжала делать это до тех пор, пока ставки по казначейским векселям не достигли минимума. Этот график показывает, как ставка ФРС постоянно отстаёт от ставки по казначейским векселям.

Они зря тратят время. ФРС не контролирует процентные ставки; все наоборот. История показывает, что первым движется рынок казначейских векселей, а за ним следует ФРС. 30 августа 2007 года мы использовали эту надёжную взаимосвязь для прогнозирования резкого снижения ставки. Три недели спустя ФРС оправдала наш прогноз. И продолжала делать это до тех пор, пока ставки по казначейским векселям не достигли минимума. Этот график показывает, как ставка ФРС постоянно отстаёт от ставки по казначейским векселям.( Читать дальше )

Как Сбер оценивает ставку ЦБ

- 25 июля 2025, 11:07

- |

Волею случая заглянул во вклады Сбера, и оценил его видение будущей ставки.

Так как, совсем недавно открывал в нем вклады под 19% на 6 месяцев, точно знаю, что их видение будущего скорректировалось.

Теперь, по видимому, на ближайшее время ставку ЦБ в сбере ожидают на уровне 19-20%, а ближе к концу года 17-18%. По году — снижение до 15-16%. Что-то такое.

Не стоит, конечно, воспринимать эти прогнозы как руководство к действию. Всё быстро и сильно меняется, вместе с риторикой ЦБ и другими факторами, но все же их оценка интересна, для понимания.

22.07.2025 Станислав Райт — Русский Инвестор

Несмотря на доступ к доллару и репрессии правительства, турки сидят на домашнем золоте на сумму 331 миллиард долларов

- 03 июля 2025, 11:24

- |

Любопытна и показательна вступительная часть недавнего отчета, в которой подчеркивается, что 4500 тонн физического золота Турции в слитках в основном хранятся внутри страны. Почему турки должны угождать своему правительству и тратить то немногое богатство, которое у них, вероятно, есть, поскольку последнее происходит потому, что правительство уничтожило валюту? Довольно нагло, что правительство, печально известное своими денежными ошибками, будет указывать своим гражданам, которые гораздо более способны управлять финансами, что делать с теми самыми деньгами, которые уничтожает центральный банк. Возможно, именно полное понимание того, насколько беспечным и опасным является центральный банк, побудило турок накопить 331 миллиард долларов в домашнем золоте.

Любопытна и показательна вступительная часть недавнего отчета, в которой подчеркивается, что 4500 тонн физического золота Турции в слитках в основном хранятся внутри страны. Почему турки должны угождать своему правительству и тратить то немногое богатство, которое у них, вероятно, есть, поскольку последнее происходит потому, что правительство уничтожило валюту? Довольно нагло, что правительство, печально известное своими денежными ошибками, будет указывать своим гражданам, которые гораздо более способны управлять финансами, что делать с теми самыми деньгами, которые уничтожает центральный банк. Возможно, именно полное понимание того, насколько беспечным и опасным является центральный банк, побудило турок накопить 331 миллиард долларов в домашнем золоте.( Читать дальше )

Крупнейшие банки должны будут предоставить своим клиентам возможность совершать операции с цифровой национальной валютой с 1 сентября 2026 года — Банк России

- 25 июня 2025, 13:45

- |

Переводы и платежи цифровыми рублями будут внедряться поэтапно. Крупнейшие банки должны будут предоставить своим клиентам возможность совершать операции с цифровой национальной валютой с 1 сентября 2026 года. Такие предложения по изменению соответствующего проекта закона Банк России направил в Государственную Думу.

С этой же даты открыть свою инфраструктуру для цифровых рублей и обеспечить возможность оплаты товаров и услуг цифровой формой национальной валюты должны будут торговые компании, которые являются клиентами крупнейших банков и у которых выручка за предшествующий год превышает 120 млн рублей.

Другие банки с универсальной лицензией, а также торговые компании — их клиенты с годовой выручкой свыше 30 млн рублей смогут настраивать свои системы дольше — до 1 сентября 2027 года. Остальные банки и продавцы с выручкой менее 30 млн рублей в год — с 1 сентября 2028 года. Такая обязанность не будет распространяться на торговые точки, у которых выручка за год составляет менее 5 млн рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал