ЦБ РФ

Светлое будущее скоро наступит? Написал я тут письмо в ЦБ недавно...

- 10 октября 2024, 10:47

- |

Есть довольно таки популярное утверждение, что комиссии сжирают немаленкую часть дохода инвестора / трейдера. Пусть каждый сам для себя определит так это или нет.

Есть у нас в России три крупных сервиса для учета инвестиций, где можно те самые комисии наглядно увидеть, и посмотреть они повлияли на прибыль. Вот они:

- InvestPlanner https://invest-planner.ru/ (бесплатно)

- Snowball Income https://snowball-income.com/

- Intelinvest https://intelinvest.ru/

Знаете другие хорошие, пишите в комментариях, добавлю в этот список, кому то может быть полезным. Посмотрим на один из моих брокерских счетов.

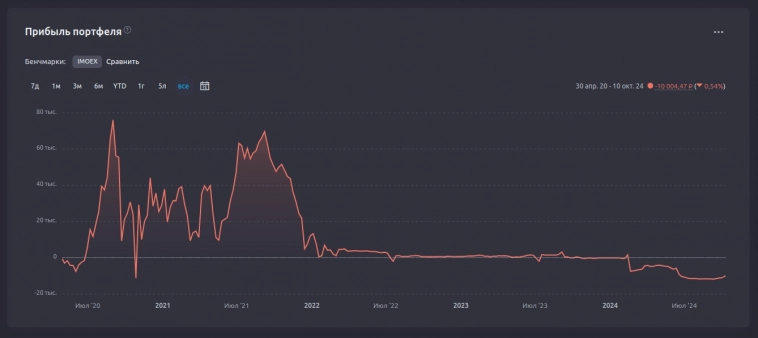

Из минус 10 тысяч рублей, более 6 тысяч тут сожрала комисия. Кстати вот у меня есть публичный портфель, кому интересно, можете посмотреть как выглядят различные отчеты в подобных сервисах.

Все замечательно вроде, комисии все видно? Да вот не все так радужно. Если вы покупаете фонды / ETF / БПИФ, комиссии, которые взымает управляющая компания, указаны на сайте этой самой компании, но указано это все в документах. Документы эти в разных форматах (Microsoft Word, Microsoft Excel, PDF, да каком угодно, утвержденного формата нет).

( Читать дальше )

- комментировать

- Комментарии ( 4 )

ЦБ предложил изменить систему наказания за манипулирование на фондовом рынке, сосредоточив внимание на экономической составляющей и повысив порог ущерба для уголовной ответственности – Интерфакс

- 10 октября 2024, 09:52

- |

Банк России выступил с инициативой изменить систему наказания за манипулирование на фондовом рынке, сосредоточив внимание на экономической составляющей и повысив порог ущерба для уголовной ответственности. Заместитель председателя ЦБ Филипп Габуния отметил, что действующая система не соответствует современным требованиям: ущерб до 3,75 млн рублей подразумевает административный штраф в 3 тыс. рублей, после чего наступает уголовная ответственность.

Габуния подчеркнул, что это создает дисбаланс в применении мер наказания, где мелкие правонарушения наказываются недостаточно строго, а более серьезные дела переходят сразу в уголовную плоскость, что усложняет процесс для всех сторон.

Он предложил повысить экономическую составляющую ответственности, утверждая, что штрафы должны быть кратными нанесенному ущербу. Также необходимо поднять порог ущерба, с которого начинается уголовная ответственность, что, по его мнению, должно быть сделано для эффективной борьбы с манипуляциями на рынке. Конкретные параметры будут обсуждены с законодателями и другими заинтересованными сторонами в ближайшее время.

( Читать дальше )

ЦБ готов отказать Московской бирже в предоставлении брокерских услуг и планирует ввести более строгие правила для тех брокеров, которые исполняют сделки клиентов, не выводя их на биржу – РБК

- 10 октября 2024, 09:22

- |

Банк России на встрече с участниками финансового рынка 18 сентября заявил о необходимости разграничения ролей бирж и брокеров, а также о возможных мерах по ужесточению требований к брокерским компаниям. Регулятор готов отказать Московской бирже в предоставлении брокерских услуг и планирует ввести более строгие правила для тех брокеров, которые не выводят заявки клиентов на рынок.

ЦБ предложил запретить биржам предоставлять услуги прямого доступа к торгам для лиц, не являющихся профучастниками, но не ограничивать аутсорсинговые сервисы для брокеров. Также обсуждались меры, такие как установление лимитов на сделки внутри брокеров и обеспечение принципа лучшей цены (best execution), чтобы клиенты могли получать самые выгодные предложения.

Кроме того, возможно лицензирование брокеров для проведения сделок «внутри себя», что обеспечит дополнительную безопасность для инвесторов. Позиции участников рынка сблизились, и многие считают, что есть шанс на достижение компромисса в обсуждаемых вопросах.

( Читать дальше )

Когда ЦБ услышит бизнес?

- 09 октября 2024, 20:53

- |

Почему повышение ключевой ставки ЦБ не стабилизирует рубль: взгляд на текущую ситуацию

- 09 октября 2024, 13:41

- |

Девальвация рубля в значительной степени связана с фундаментальными экономическими факторами, такими как падение экспорта и ухудшение торгового баланса. Повышение ключевой ставки ЦБ — это инструмент монетарной политики, который, как правило, нацелен на снижение инфляции и стабилизацию валюты, но он не может полностью компенсировать структурные проблемы экономики, особенно когда отсутствуют устойчивые механизмы расчета и поступления валютной выручки.

Из-за санкций и глобальных изменений Россия потеряла значительную часть своего западного рынка. Переориентация на Восток и другие регионы идёт медленно, что уменьшает приток валюты в страну. Снижение доходов от экспорта и рост импорта оказывают давление на валютный курс, поскольку для покрытия импортных потребностей требуется больше иностранной валюты. Изоляция от международных финансовых систем, таких как SWIFT, затрудняет расчеты с зарубежными партнерами, что еще больше снижает приток валюты.

Всем нужно понять! Что повышение ставки действует в основном на внутренний спрос и кредитование, а не на глобальные внешнеэкономические факторы. С ростом государственных расходов повышается давление на рубль, что в долгосрочной перспективе создает риски девальвации, это было всегда при Ельцинско-Путинской России.

( Читать дальше )

Власти обменялись предложениями по развитию рынка капитала: ЦБ РФ намерен повысить прозрачность рынка IPO для частных инвесторов, а Минфин – устранить барьеры для иностранных инвестиций – Ведомости

- 09 октября 2024, 06:59

- |

Доля частных инвесторов среди участников российских IPO продолжает превышать долю институциональных игроков. Однако многие квалифицированные инвесторы из числа физлиц склонны продавать приобретённые бумаги в течение месяца после размещения. По мнению директора департамента корпоративных отношений Банка России Екатерины Абашеевой, для увеличения доверия частных инвесторов и их долгосрочных вложений необходима большая прозрачность этого рынка.

ЦБ планирует обсудить ряд изменений с профучастниками рынка, включая включение в проспект эмиссии прогнозов по деятельности компаний на 12 месяцев вперёд и публичное раскрытие аналитических отчетов. Также Банк России предложит повысить ответственность организаторов IPO за их результаты и создать единые стандарты для документации, касающейся IPO.

Кроме того, министерство финансов поддерживает эти меры и намерено работать над устранением ограничений для иностранных инвесторов из дружественных стран.

Источник: www.vedomosti.ru/investments/articles/2024/10/09/1067434-finansovie-vlasti-obmenyalis-predlozheniyami-po-razvitiyu-rinka-kapitala?from=newsline_partner

Почему раньше рост ключевой ставки удерживал рубль от падения, а теперь не удерживает (и не удержит)?

- 09 октября 2024, 06:58

- |

ЦБ делает то, что умеет делать хорошо: повышает ключевую ставку, когда рост цен и падение рубля становятся угрожающими. Делал так и с успехом в 2014, 2022-м. Делает так сейчас, с особенной принципиальностью.

Отбросим долгосрочные эффекты продолжительно растущей ключевой ставки (в теории, они печальны).

Но • почему вновь взвинченная ставка, еще при твердых ожиданиях ее новых повышений не приводит хотя бы к стабилизации рубля?

И почему не приведет при новых повышениях?

Потому что ЦБ слишком хорошо работает. Обратная сторона образа отличника.

ЦБ на практике доказал, что умеет сдерживать инфляцию даже в ходе больших потрясений (одна переориентация экспорта с Запада на Восток как поворот рек вспять, а это всего одна из деталей).

Даже в ходе потрясений, на которые накладывается весьма парадоксальная бюджетная политика. При конечном ФНБ и без желания его полностью потратить рассчитанная не то на вечно дорогую нефть, не то на ползучее засекречивание макроэкономической статистики.

( Читать дальше )

ЦБ РФ. Обзор рисков финансовых рынков. Сентябрь. 2024. % продаж валюты экспортерами.

- 08 октября 2024, 23:22

- |

Как писал ранее:

Среднее значение январь-июнь 2024 = 100%. Дальше увеличивать % продаж некуда. Максимум - 100%.

И действительно, в июле чистые продажи валюты экспортерами уменьшились и составили 83%:

янв.24 фев.24 мар.24 апр.24 май.24 июн.24 июл.24

91% 82% 96% 104% 108% 116% 83%

А могли бы продать 100%, но 116% увы — нет.

Возникает опасение, что экспортеры часть валюты запасают на будущие периоды.

ЦБ РФ. Обзор рисков финансовых рынков. Сентябрь. 2024. Продажи иностранной валюты крупнейшими экспортерами.

- 08 октября 2024, 21:29

- |

Чистые продажи иностранной валюты крупнейшими экспортерами (млн долл. США) с 02/10/23 по 30/09/24 составили 152163 или в среднем 616 млн долл. США в день. Продажи происходили неравномерно. Иногда были даже покупки до $477 млн в день, но чаще, конечно, продажи до $2062 млн в день. Если отнять от данных по продажам валюты за текущий день среднее значение по покупкам (616 млн) и просуммировать эту дельту за месяц, то получим график

По месяцам:

( Читать дальше )

💣ИНФЛЯЦИЯ все выше, выше и выше! Готовы к повышению ставки? Я нет

- 08 октября 2024, 21:09

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также разобрал особенности фундаментального анализа в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

Прошлый выпуск: 🌡 ИНФЛЯЦИЯ и глухая защита ЦБ: ждать ли 20% и почему я в это не верю!?

☕#63. За чашкой чая..

Разбор лучше поздно, чем никогда!

Росстат опубликовал данные по инфляции за неделю с 24 по 30 сентября. И, как уже поняли, инфляция продолжает расти.

Рынок уже дал обратную реакцию, упав на 3%. Не помогают даже новости из Ближнего Востока и роста нефти до 80$..

🧩 Недельные показатели:

- ▫️Инфляция за неделю составила 0,19% (против 0,06% неделей ранее). Рост практически в три раза! Небольшие замедления чередуются с внезапными скачками, о какой стабилизации говорят в ЦБ?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал