Фундаментальный Анализ

«Как стать инвестором?» | Фундаментальный анализ. Коэффициент EV/EBITDA

- 07 июля 2015, 17:52

- |

Сегодня разберёмся с такими показателям как:

EV/EBITDA

Что это такое, для чего и зачем?

EV/EBITDA представляет собой отношение стоимости компании к полученной ею прибыли до уплаты налогов (EBITDA) По своей сути он близок к показателю P/E, так как используется инвесторами для оценки того, за сколько лет окупятся их инвестиции. Рассчитывается как:

— EV/EBITDA = Стоимость компании / Прибыль до вычета налогов, процентов и аммортизации.

Преимущество EV/EBITDA заключается в том, что в отличие от коэффициента Цена/Прибыль (Р/Е), он не подвержен влиянию изменений в структуре капитала компании. Так, если компания выпускает дополнительные акции, то это уменьшает прибыль на акцию (EPS), увеличивает ее

( Читать дальше )

- комментировать

- 54 | ★4

- Комментарии ( 0 )

«Как стать инвестором?» | Фундаментальный анализ. Справедливая стоимость акции по P/E и P/S

- 30 июня 2015, 16:12

- |

Для успешного инвестирования на фондовом рынке (а я планирую торговать категорически успешно) необходимо уметь делать фундаментальный анализ эмитентов.

Сегодня я рассмотрю такие важные коэффиценты, как справедливая стоимость акций по Р/E и P/S на примере ДИКСИ. Затратил очень много времени на поиск информации. Во всех встреченных мной источниках очень сложно и непонятно раскрыта данная тема. Постараюсь максимально просто разложить по полочкам.

Для начала разберёмся, что это такое коэфиценты P/E и P/S

P/E - Коэффициент цена/прибыль акций компании (EPS). Характеризует время за которое окупится попупка акции. Другими словами, например, цена одной акции на сегодняшний день = 10 рублей, EPS = 2 рубля, тогда P/E составит 5, это значит, что за 5 лет прибыль на акцию приравняется к её текущей цене. Малые значения коэффициента сигнализируют о недооценённости рассматриваемой компании (можно покупать), больши́е — о переоценённости.

( Читать дальше )

Обвал в США: негаданно вчера?

- 30 июня 2015, 06:37

- |

1. Обвала пока не будет, но и роста не ждем. :-) Так Fidelity инструктирует своих финансовых консультантов говорить клиентам-инвесторам. Бонни не аналитик, вопрос в деталях мы не разбирали, просто для информации. Здесь все знают про циклы, рост после 2007-2008 был очевиден, обвал впереди, не так чтобы далеко, но год-два есть в запасе.

( Читать дальше )

Фундаментальный анализ финансовых рынков на 29.06.2015 – 05.07.2015 г.

- 29 июня 2015, 11:18

- |

Волна терактов, прокатившаяся по миру, является платой, за проводимую властями США и европейских государств, политику. В глобальном мире, созданном ими же, им не удастся отсидеться ни за высокими заборами, ни за океанами. Решить проблему террористов-одиночек традиционными мерами не удастся. Уже почти два года назад, мы предупреждали о высоком риске возникновения напряжённости в республиках Закавказья, и вот, первые оранжевые ласточки в Армении уже во всю чирикают. Дефолт Греции, судя по всему, неизбежен – люди на референдуме никогда на проголосуют за урезание собственных доходов. В ближайшее время на её примере мы сможем наблюдать, как именно протекают дефолты подобных масштабов. А на примере Швеции, сможем увидеть последствия длительной и значительной, относительно объёмов экономики, программы количественного смягчения. Обе этих модели помогут понять, как именно нужно действовать, когда подобные ситуации достигнут более серьёзных масштабов.

1.Перспективы развития госфинансов США

( Читать дальше )

Урок фундаментального анализа для технических трейдеров

- 23 июня 2015, 11:18

- |

В течение нескольких десятилетий существовали две основные школы на рынке акций. Сначала появились фундаментальные аналитики, полагавшие, что цены на акции определяются доходом и прибылью. Затем пришли технические аналитики, считавшие, что вся необходимая информация имеется на графиках. Ниже рассмотрим сочетание этих двух методик.

В течение нескольких десятилетий существовали две основные школы на рынке акций. Сначала появились фундаментальные аналитики, полагавшие, что цены на акции определяются доходом и прибылью. Затем пришли технические аналитики, считавшие, что вся необходимая информация имеется на графиках. Ниже рассмотрим сочетание этих двух методик.

Подавляющее большинство начинающих инвесторов полагает, что если им удалось найти компанию с сильным балансовым отчетом, хорошим продуктом и сильной командой менеджеров, то на ней можно заработать. Но очень скоро возникают затруднения, которые выражаются в отставании отчетов от цены. Когда экономика затормаживается, отчеты зачастую почти или вовсе не дают сигналов, предупреждающих о падении цены. Полагаясь на баланс при определении входов и выходов при

( Читать дальше )

Фундаментальный анализ финансовых рынков на 22.06.2015 – 28.06.2015 г.

- 22 июня 2015, 11:44

- |

В отношении решения ФРС, можно сказать, что ничего неожиданного не произошло. Время покажет, насколько угрозы повысить ставку дважды до конца года реальны. Похоже, у ФРС просто не остаётся выбора. Ближний Восток потихоньку всё-таки закипает, поступило сообщение о столкновении шиитских повстанцев с правительственными войсками в Саудовской Аравии и о захвате ими военной базы. Греция неминуемо катится к дефолту, вместе с Украиной. Газпром и Роснефть перевели угрозы перейти на расчёты с Китаем в национальных валютах в плоскость реальных переговоров, по поставкам газа вопрос об исключении доллара окончательно решён.

1.Перспективы развития госфинансов США

На прошедшем заседании ФРС Комитет по операциям на открытом рынке оставил ставку без изменений. Однако, большинство членов комитета ожидают, что ставка будет повышена уже в этом году, причём дважды. Откуда такое желание поднять ставки, тем более что экономика не внушает оптимизма. Мы уже не раз говорили о возможных последствиях, как сохранения мягкой монетарной политики, так и о возможных последствиях её ужесточения. Оба варианта, в любом случае, негативны для США. Если оставить монетарную политику мягкой, то доллар окончательно потеряет авторитет не только в качестве средства накопления, но и в качестве инструмента в международных расчётах. А если ужесточить политику, то не только американская, но вся мировая экономика переживет жесточайший шок. Похоже, что потеря авторитета пугает власти США намного больше масштабного кризиса, т.к. скорость этой потери приобретает просто устрашающие масштабы. Говорить о том, что Китай активно продвигает китайский юань в качестве средства международных расчётов, просто не имеет смысла – об этом и так все знают. Так ещё и Россия, обиженная на проводимую США политику, перевела свои давние угрозы перевода расчётов за энергетический экспорт в рубли в реальную плоскость. Если расчёты за поставки энергоносителей в альтернативных доллару валютах (при этом вообще не важно каких) примут массовый характер, то доллару, да и всем США сильно не поздоровится. На прошедшей неделе, сразу две крупные российские компании, Газпром и Роснефть сделали подобные заявления. И если Роснефть только приступила к обсуждению такой возможности с Китайской стороной, то Газпром уже окончательно исключил доллар из расчётов, правда за будущие поставки газа, по газопроводу «Сила Сибири». Выбор может быть сделан только между рублём и юанем. Некоторые страны Ближнего Востока, раньше считавшиеся союзниками США, также подписали с Китаем договоры об открытии своп-линий и теперь могут поставлять туда нефть в обмен на китайские юани. Иран, находясь под санкциями, так вообще уже давно живёт вне долларовых расчётов. Кроме того, до конца года будет запущен китайский аналог международной платёжной системы СВИФТ, заработает банк БРИКС, на очереди банки ШОС и АБИИ, обсуждается возможность создания системы международных расчётов на базе БРИКС. Тенденция к сепаратизму в мире финансов приобретает угрожающие для гегемонии США масштабы. Предпринять какие-либо серьёзные ответные меры в сложившихся условиях крайне трудно, остаётся только надеяться на повышение привлекательности долларовых инвестиций за счёт поднятия ставок. Это совершенно точно — путь в никуда, т.к. не спасёт США от потери контроля в мире финансов, но зато сможет вызвать значительный кризис как раз в странах, склонных к сепаратизму, что может дать США какой-то шанс на контрнаступление. Похоже, что эта битва уже началась, и она будет разворачиваться непосредственно на наших глазах. Если угрозы представителей ФРС поднять ставку дважды до конца года, всё же примут реальные очертания, то наиболее вероятными заседаниями для этих решений станут сентябрьское и декабрьское. Реализация этих решений, особенно если она будет подкреплена, хотя бы временно, данными макростатистики, может привести к существенному укреплению доллара США. Однако, пока рынки не верят, что эти решения будут приняты и не закладывают их в цены.

( Читать дальше )

Фундаментальный анализ финансовых рынков на 15.06.2015 – 21.06.2015 г.

- 15 июня 2015, 10:39

- |

Основным поставщиком новостей на прошедшей неделе стали развивающиеся страны и Ближний Восток. Цена на нефть ощутимо выросла, но по нашему мнению, это ненадолго. Китайская внешняя торговля подаёт тревожные сигналы. Остальное внимание мирового сообщества приковано к вопросу повышения ставок в США и решению относительно греческого долга.

1.Перспективы развития госфинансов США

На текущей неделе состоится наконец заседание ФРС, которое изначально предполагалось как первый шаг к повышению базовой процентной ставки. За время ожидания этого судьбоносного заседания мы слышали многочисленные заявления ответственных лиц и прогнозы аналитиков. Резюмируя всё сказанное, можно сделать вывод, что никто толком не знает будет ли повышена ставка на этом заседании. Рынок считает, что не будет, т.к. это не заложено в цены облигаций. Однако это делает реакцию на решение о повышении ставок лишь более непредсказуемой. Скорее всего решение всё-таки будет отложено, пока как минимум до сентября, т.к. экономически показатели развития американской экономики за первый квартал и первые два месяца второго квартала не позволяют сделать однозначный вывод в пользу устойчивого тренда восстановления американской экономики. Последствия повышения ставок мы уже также не раз описывали в своих статьях. Рост ставок в США позволит перенаправить мировые финансовые потоки в их экономику, но значимых направлений для инвестиций на данный момент нет, т.к. цены на большинство активов сильно завышены. Это создаст серьёзные экономические трудности на развивающихся рынках, т.к. на какое-то время может существенно обескровить их финансовые системы. Однако, значительным риском для США является то обстоятельство, что место ушедшего доллара очень быстро и безболезненно займёт китайский юань. Следовательно, после небольшого периода видимого благополучия США на фоне других регионов будет получен обратный эффект, что приведёт к краху рынка корпоративного, ипотечного и государственного долга США одновременно. Это является наиболее вероятным сценарием в случае активных действий ФРС США по ужесточению монетарной политики. Если ужесточение будет происходить постепенно, то риск этого сценария всё равно крайне высок, но есть небольшая вероятность, что благодаря притоку капитала экономика США получит новый импульс для роста и сможет занять лидирующее положение на фоне стагнации в остальных регионах мира. Правда, с учётом анализа всех обстоятельств, данный сценарий крайне маловероятен.

( Читать дальше )

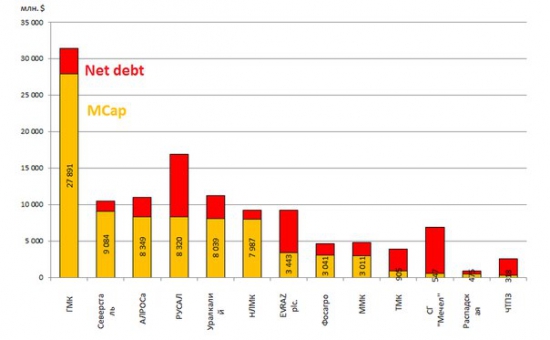

Промежуточный расклад в российском горнодобывающем секторе

- 13 июня 2015, 16:20

- |

Рейтинг компаний по рыночной капитализации + долг. Данные по EBITDA за 1 кв. 2015 есть не по всем компаниям (ГМК, Уралкалий, Распадская и EVRAZ отчитываются по полугодиям), а Мечел еще не успел за 1 кв. и этот отчет радикально поменяет представление рынка о финансовом положении компании (отчеты РСБУ по дочкам за 1 кв. очень хорошие). Тем не менее коэффициенты EV/EBITDA и долг/EBITDA у всех радикально улучшились если смотреть на сократившийся долг и выросшую прибыль. Мультипликаторы мигрируют в область благоприятных значений как с точки зрения разумного инвестора так и с точки зрения типичного аналитика. Конечно большинство не поучаствовало в ралли РУСАЛа, Мечела и Северстали которые были нашими фаворитами с давних пор. Но процесс переоценки продолжится.

( Читать дальше )

Как Отсекать Плохие Инвестиции

- 11 июня 2015, 17:00

- |

Подробности:

- Экспресс Анализ компании перед принятием инвестиционного решения.

- Вэлью анализ компании.

- Как Найти и Быстро Оценить Компанию на Примере Qualcomm (QCOM)

Фундаментальный анализ финансовых рынков на неделю 08.06.2015 – 14.06.2015 г.

- 08 июня 2015, 09:47

- |

Ситуация на Украине продолжает накаляться, на этом фоне про Исламское государство в СМИ как-то позабыли. Греция договорилась с МВФ о переносе всех июньских платежей на 30-е число, что по сути является завуалированным дефолтом, а, судя по поступающей в прессу информации, договориться всё же не удастся, т.к. на переговорах не видно движения позиций сторон навстречу друг другу. Американская макростатистика остаётся весьма спорной, с точки зрения повышения ставок, уже на июньском заседании ФРС. А в Европе появилось новое яблоко раздора – квоты на приём мигрантов, страны Балтии им особенно рады. До сих пор мигранты из Северной Африки к ним не добирались, а теперь их будут целенаправленно завозить, чтобы жизнь в ЕС не казалась нашим бывшим друзьям столь радостной.

1.Перспективы развития госфинансов США

Ситуация на долговых рынках, продемонстрировавшая кризис ликвидности некоторое время назад, продолжает оставаться сложной. На этом фоне американская экономическая статистика демонстрирует странные конвульсии американской экономики. С одной стороны, при значительно подорожавшем долларе и остающихся весьма низкими ценами на нефть, довольно резко сократился дефицит торгового баланса США. Конечно, этот показатель весьма подвижен и может демонстрировать значительные скачки за относительно короткое время, но на наш взгляд текущую ситуацию нельзя объяснить только заказами на самолёты боинг. Данные о состоянии баланса приведены ниже в разделе экономической статистики. Скорее всего, одной из причин сокращения торгового дефицита является общее сокращение расходов на потребление, что сознательно не отражается в значениях этого показателя. Причина очень проста. Если публиковать реальные цифры, то будет четко видно, что динамика потребления не соответствует другим экономическим индикаторам, таким как цены на бензин, рост занятости, улучшение экономической ситуации по федеральным округам на основе данных «Бежевой книги» и повышение привлекательности импортных товаров из-за роста курса доллара. К тому же на этом фоне отмечается падение производительности труда (этот показатель выглядит весьма плохо аж с 2011 года). Если предположить, что наши выводы верны, и потребление в США действительно падает, то это ставит все позитивные данные о состоянии американской экономики под большое сомнение. В общем, гадать бессмысленно, повышение ставок для ФРС вопрос политический, так что решение всё равно будет приниматься без уделения должного внимания экономической составляющей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал