Фрс

Goldman Sachs про решение ФРС на следующей неделе

- 14 июня 2015, 15:27

- |

- Повышение ставки приближается, поэтому решение ФРС в июне будет иметь особую значимость

- ФРС может сообщить, что повышение ставки в сентябре является базовым сценарием.

- Велика вероятность того, что ФРС захочет сохранить «дверь открытой» с возможностью отложить повышение ставок до декабря.

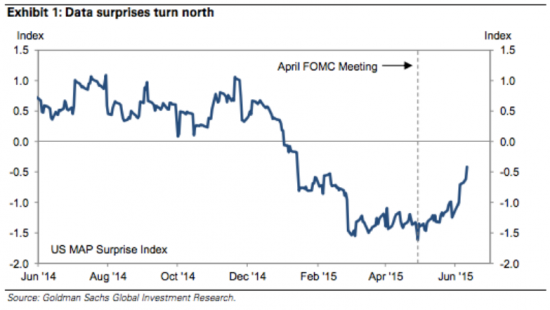

- Экономика США улучшилась с момента последнего заседания.

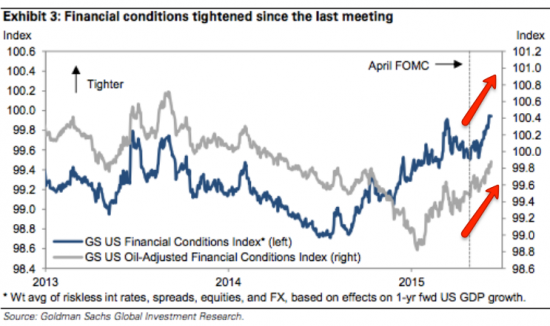

- В то же время финансовые условия ухудшились из-за распродажи по гособлигациям за последний месяц.

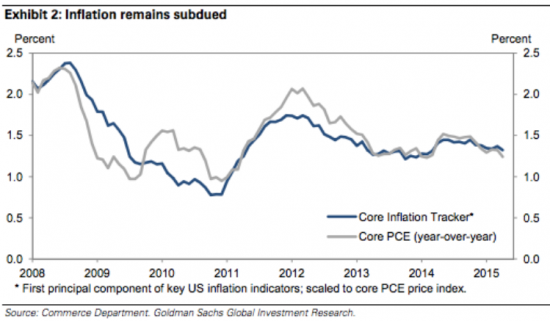

- Прогнозы по экономике на 2015 год будут понижены из-за слабого 1 квартала, краткосрочный прогноз по безработице незначительно повышен, оценка инфляции не претерпит изменений.

Инфляция США не растет

Индекс финансовых условий США показывает некоторое ухудшение:

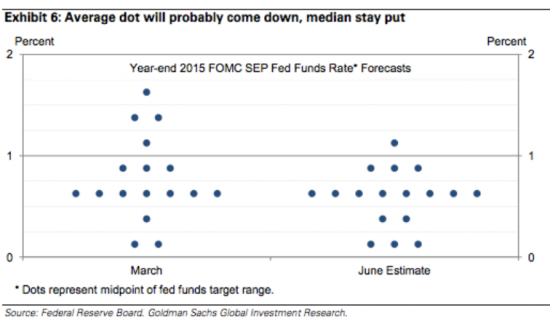

За квартал прогноз по процентным ставкам США на конец 2015 года несколько снизился:

справа: частота прогнозов для каждого уровня ставок на конец 2015 года.

Максимальная плотность на уровне 0.625% подразумевает 2 повышения ставки до конца года.

Но сейчас стало больше прогнозов что ставка не изменится и меньше прогнозов, что она пойдет выше 1%.

==============================

<ECO> — экономический календарь смартлаба

<HELP> — помощь по консоли смартлаба

- комментировать

- Комментарии ( 11 )

ФРС с вероятностью в 40% не повысит ставку и в сентябре - опрос

- 10 июня 2015, 11:21

- |

(Блумберг) — Экономисты оценивают почти в 40 процентов вероятность того, что Федеральная резервная система приступит к повышению процентных ставок не раньше октябрьского заседания, если рост занятости в США остановится, а инфляция не будет ускоряться, свидетельствует опрос агентства Блумберг.

«Если рынок труда по каким-либо причинам начнет пробуксовывать, повышение ставки будет отложено», — сказал главный экономист Barclays Plc по США Майкл Гейпен, оценивающий шансы увеличения стоимости заимствований в сентябре примерно в две третьих. Пока ситуация на рынке труда, по его словам, говорит в пользу роста ставок.

Члены ФРС, не повышавшей ключевую ставку с 2006 года, анализируют последние статданные в попытке определить, является ли сокращение валового внутреннего продукта в первом квартале началом более продолжительного спада в крупнейшей мировой экономике. Майские данные о росте рабочих мест, оказавшиеся лучше прогнозов, ослабили опасения регулятора, однако не развеяли их до конца.

www.finanz.ru/novosti/aktsii/frs-s-veroyatnostyu-v-40percent-ne-povysit-stavku-i-v-sentyabre-opros-1000669078

МВФ предупреждает о рисках повышения ставки ФРС

- 08 июня 2015, 14:21

- |

Международный валютный фонд предупреждает о наличии значительного риска распространения негативных последствий в результате ожидаемого повышения ключевой ставки ФРС, пишет Reuters

«Риск в том, что когда настроение рынка изменится — возможно, под воздействием нормализации, — доходность может резко вырасти, а потоки капитала — изменить направление», — заявил заместитель директора-распорядителя МВФ Мицухиро Фурусава на конференции в Сеуле.

«Этот процесс может стать беспорядочным, привести к уменьшению ликвидности на некоторых рынках или в классах активов», – добавил он.

По его словам, Федрезерву следует рассказывать о своих намерениях в отношении политики, в то время как развивающиеся экономики должны одновременно укреплять макроэкономические показатели и основы политики. Благодаря этому неорганизованный отток капитала может снизиться.

( Читать дальше )

Сброс напряжения по рублю позволяет более внимательно следить за акциями

- 08 июня 2015, 13:14

- |

Главные события

Приметами прошедшей недели стало высокое насыщение ее важными событиями. Среди них выделялись волнения по поводу Греции. Обновленные предложения кредиторов были приняты греческой стороной «в работу». И это вызывало и всплески энтузиазма, и последующие разочарования по европейской валюте, которая подскакивала с 1,085 до 1,135 долларов за евро, а к концу недели вновь снизилась до отметки в 1,11. Интрига прежняя – предложения кредиторов никак не устраивают правительство Греции, а планы правительства не нравятся кредиторам. Нужно делать текущие платежи по предоставленным ранее кредитам, а денег в казне нет. Пока стороны договорились до того, что МВФ дает небольшую техническую отсрочку (на пару недель) на очередные выплаты. И решающей точкой становится окончание июня. Но далее уже кредиторы откладывать не захотят. Мало того, что до конца июня нужно будет выплатить кредиторам более 1,5 млрд. евро, так в июле и августе страна должна будет оплачивать еще существенно бОльшие суммы. В этих условиях кредиторы категорически не желают предоставлять новые кредиты или гарантии до того момента, пока не увидят шагов к налаживанию финансовой дисциплины в стране и перспектив хотя бы в отдаленном будущем получить свои деньги.

( Читать дальше )

Вытащит ли Греция кролика из шляпы? Обзор на предстоящую неделю от 7.06.2015

- 07 июня 2015, 22:08

- |

На уходящей неделе: — Заседание ЕЦБ

ЕЦБ повысил прогноз роста инфляции на 2015 год до 0,3% против предыдущего прогноза 0%, но прогнозы по росту инфляции на 2016-2017гг оставил без изменений.

ЕЦБ попытался вынести Грецию за рамки заседаний ЕЦБ 3 июня, повысив порог кредитования греческих банков 2 июня на 500 млн. и оставив залоговые требования без изменений.

На первый вопрос о ходе переговоров по Греции Драги отреагировал достаточно жестко «без комментариев», однако журналисты были настойчивы и Марио ответил на несколько вопросов по Греции в свете политики ЕЦБ.

На вопрос, изменится ли кредитования банков Греции по линии ELA, если соглашение не будет достигнуто на предстоящей неделе и Греция пропустит платеж МВФ 5 июня, объединив все июньские платежи в один с выплатой в конце июня, Драги также ответил, что не хочет комментировать.

( Читать дальше )

Ангела Меркель говорит "достаточно". Обзор на предстоящую неделю от 31.05.2015

- 31 мая 2015, 22:22

- |

На предстоящей неделе:

1. Заседание ЕЦБ, 3 июня.

Изменений по процентным ставкам и объему программ QE не ожидается.

Самое главное в заседании ЕЦБ:

— Новые экономические прогнозы.

— Комментарии в отношении Греции.

— Позиция ЕЦБ по заявлению Кере о расширении покупок в рамках QE в мае-июне.

2 июня, накануне заседания ЕЦБ, будут опубликованы данные по инфляции стран Еврозоны.

Экономисты ожидают, что впервые с прошлого года инфляция вырастет в плюс.

Если 2 июня годовая инфляция стран Еврозоны вырастет до положительной оценки: высока вероятность пересмотра прогнозов ЕЦБ по инфляции вверх, что станет позитивом для евродоллара.

( Читать дальше )

НЕФТЬ! По многочисленным просьбам шортящих

- 29 мая 2015, 20:53

- |

Что мешает мне верить в дальнейшее падение нефти:

- Уже упала

- Текущие уровни необычайно интересны тем кто хочет затариться ресурсом впрок

- Постоянные войны на ближнем востоке, хз что будет дальше

- Не сегодня, завтра саудиты тоже будут втянуты в войну(их понты уже всем надоели)

- Азиатские страны будут наращивать потребление

- Европа заливает все баблом

- ФРС не будет повышать ставки — обратной дороги нет

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал