Фрс

Названы бенефициары грядущего повышения ставок ФРС

- 15 декабря 2015, 14:34

- |

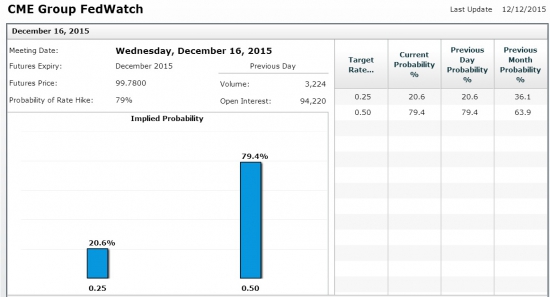

В среду будут опубликованы итоги двухдневного заседания Федрезерва. Грядущие перспективы будоражат умы инвесторов. Согласно сегменту производных инструментов на ключевую ставку, участники рынка с вероятностью свыше 80% ставят на ее первое повышение уже в декабре.

Нельзя сказать, что это событие, хоть и ожидаемое, слишком уж позитивно для фондового рынка. Однако есть субъекты, для которых монетарное ужесточение Феда является вполне благоприятным событием.

Речь идет о ряде американских банков, структура портфеля которых позволит им получить преимущества даже от небольшого повышения базовой ставки, позитивно сказавшись на доходности кредитно-депозитных операций. Процентная маржа расшириться, принося банкам США дополнительный доход.

В частности, как сообщил, JP Morgan 1%-й рост ставок добавит ему около $3 млрд процентного дохода за 12 месяцев. Citigroup намерен получить $2 млрд, а Bank of America – целых $4,5 млрд.

Конечно, на текущий момент речь может идти лишь о 0,25%-м повышении ключевой ставки. Тем не менее, если экономическая ситуация не ухудшится, то в 2016 году цикл монетарного ужесточения вполне может продолжиться.

В качестве фактора риска можно обозначить тот факт, что увеличение ставок может негативно сказаться на таких видах банковского бизнеса, как инвестиционный и организация сделок на рынке капитала.

- комментировать

- ★2

- Комментарии ( 14 )

рост цены на нефть перед заседанием фрс пугает

- 15 декабря 2015, 14:28

- |

ведь если до него она растет, то как же она будет падать по факту, с учетом минимумов

Европа демонстрирует бессилие и перекладывает ответственность на США

- 15 декабря 2015, 14:21

- |

Спустя неделю заседания Европейского центрального банка, евро перебывает под состоянием некого шока. Все меры которые принял ЕЦБ во главе с Марио Драги – это только снижение ставки депо с -0.2 до -0.3, что подорвало ожидания рынка. Напомним, что на протяжении ноября евро перебывал в медвежьем канале, что поспособствовало достижению ценового уровня в 1.05. Настрой рынка на снижение евро в паре с долларом обосновывался на расширении программы количественного смягчения (QE). Но все что сделал ЕЦБ это только подвинул сроки, а так же изменил ставку по депо. Данное решение ввело в состояние шока медведей и убило весь месячный потенциал.

Быки валютного и фондового рынка еврозоны накинулись на эту новость как на красное полотно. Только за один день волатильность евро к основной корзине валют составила около 400 пунктов. Пока побитые, унылые и бессильные медведи подсчитывают свои убытки, за одну неделю состоялось уже два заседания Центробанков на европейском континенте у соседей, а именно Банка Англии и Швейцарского ЦБ.

( Читать дальше )

ФРС, НЕФТЬ, РТС

- 15 декабря 2015, 12:09

- |

Если ФРС повышает ставку, то куда нефть и РТС? (вверх, вниз, вправо)

Если ФРС оставляет ставку, то куда нефть и РТС? (вверх, вниз, вправо)

AMarkets. Утренний брифинг Артема Деева 15.12.2015. Курс Форекс

- 15 декабря 2015, 10:53

- |

О нефти, о деятельности маркетмейкеров, о монетарной политике ЕЦБ, о перспективах евро, о предстоящем заседании ФРС и вероятности повышения краткосрочных процентных ставок, о динамике фунта и актуальных данных по инфляции в Англии, ИПЦ в США, о дальнейших ценовых ориентирах по паре USDCAD и AUDUSD.

Быть в курсе всех новостей и читать лучшую аналитику от AMarkets!

Время низких цен и высоких напряжений на рынке энергоносителей

- 15 декабря 2015, 09:36

- |

После резкого провала в конце прошлой недели с утра в понедельник цены еще сохраняли слабость. На цены продолжает давить недавнее решение ОПЕК и ряд других обстоятельств. Тем не менее, во второй половине дня настроение изменилось. Подрастание было особенно ярко выраженным по американской нефти марки WTI и к концу дня цены по ней смогли выбраться в приличный плюс.

Пока это только отскок, связанный с подготовленным в США пакетом законов о снятии запретов на экспорт нефти. Приближающееся возможное решение по отмене эмбарго на поставки легкой нефти из США будоражит рынок и приводит к сокращению спреда между двумя сортами нефти по разные стороны Атлантики, который на сегодня приблизился к минимальным отметкам за 2015 год, расположенным вблизи 4%.

( Читать дальше )

Почта России - Инсайдер

- 14 декабря 2015, 19:34

- |

размещение инфляционных облигаций на 3 млрд. рублей

Почта России уже давно в курсе, что ФРС ставку не повысит

Удачи!

Стратегия стрэддл перед заседанием ФРС

- 14 декабря 2015, 18:35

- |

15 и 16 декабря пройдёт заседание Федеральной Резервной Системы США. На нём будет приниматься решение по процентной ставке. По результатам этого мероприятия, а также на слухах, происходящих до него, на рынках будет очень высокая волатильность, в том числе в торговле фьючерсом на индекс РТС. После выхода новости в среду вечером колебания в обе стороны могут достигать нескольких процентов внутри часа.

В этой ситуации мы рекомендуем трейдерам открывать комбинацию под названием стреддл, используя январские опционы на фьючерс РТС. Страйк возьмём ближайший к текущей цене – 75 000.

Следует купить в равных долях пут и колл опционы. Общий объём средств, вложенных в эту позицию не должен превышать 5%. После выхода решения о процентной ставке рынок сильно пойдёт либо вверх, либо вниз. Если он пойдёт вверх, то колл начнёт дорожать, а пут дешеветь. Если рынок двинется вниз, то дорожать будет пут, а дешеветь – колл. Через час после этого рывка позицию необходимо закрыть. Если движение будет и правда сильным, то прибыль от растущего опциона будет больше, чем убыток от подешевевшего.

В случае неудачи, если сильных колебаний не случится, позицию также следует закрыть через час после выхода новости, согласившись с небольшим убытком, произошедшим за эти два дня от временного распада опционов.

EURUSD. Неделя 14.12-18.12. Заседание ФРС

- 14 декабря 2015, 14:01

- |

Евродоллар — ближайшая цель вверху — 1,1347. Внизу - 0937, 0883, 0842, 0595 (по фьючерсам. Со спотом сейчас разница -30 пунктов.)

По ожиданиям — до среды снижение к цели 0883. В среду на заседании ФРС ожидаю повышение ставки в соответствии с прогнозом. Потом Йеллен начнет вещать, где как обычно даст осторожные комментарии, что будем смотреть, будем наблюдать. Учитывая долгосрочный тренд по евродоллару, политику ЕЦБ и ФРС, свежие цели внизу — доллар будет расти. И рост EURUSD, который был на ЕЦБ должны будем закрыть. Это логика. Но по ощущениям, прислушиваясь к внутреннему голосу — полетит вверх евродоллар. Что победит — логика или душа, увидим. Могу только написать, что делать прогнозы на ключевые заседания, все равно, что гадать на кофейной гуще. Отдаю предпочтение варианту остаться вне рынка.

Всем успеха, терпения и денег!

Интрига в ФРС и возможной отмене эмбарго на поставки нефти из США

- 14 декабря 2015, 13:05

- |

Прошедшая неделя была богата разнообразными важными событиями. Рынки отыгрывали произошедшее 4 декабря заседание ОПЕК, на котором представители картеля не смогли договориться об ограничениях добычи. Из монетарных факторов для рубля весьма важным было заседание Банка России, на котором опасения роста инфляции вновь перевесили, и ставка была оставлена на прежнем уровне в 11%. Тут у Банка России уже несколько заседаний проявляется некоторый консерватизм. Кстати о консерватизме: на прошедшем на прошлой неделе заседании Банка Англии ставка тоже была сохранена на прежнем уровне. А вот МВФ решил изменить своим правилам и принял решения, позволяющие говорить о важных реформах международной организации. Напомним, что кроме включения юаня в корзину резервных валют и некоторых других поправок, на Совете директоров МВФ 8 декабря приняты решения, позволяющие фонду осуществлять программы заимствований, несмотря на дефолт перед суверенными заемщиками. Тем самым становится новой нормой невыплата Украиной суверенного долга перед Россией на $3 млрд. Особое впечатление на наш рынок производило сильное снижение цен на нефть и возобновившийся откат фондовых рынков вниз.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал