Фрс

Инфляционные Штаты Америки

- 13 июля 2022, 18:09

- |

🚀Основной вклад в рост цен внесли следующие категории:

— цены на энергоносители в прошлом месяце подскочили на 41,6%;

— рост стоимости продуктов питания стал самым существенным – составил 10,4%;

— новые транспортные средства подорожали на 11,4%, подержанные автомобили и грузовики – на 1,7%;

— цены на авиабилеты взлетели на 34,1%.

🔹Интересной особенностью является то, что товарная инфляция замедляется, а инфляция услуг ускоряется.

🔹Рынок посчитал, что ФРС придется действовать быстрее в плане ужесточения монетарной политики, однако пик по ставке ФРС остался на уровне 3,75% на конец этого года.

🔹В целом фокус рынка смещается с рекордной инфляции к глобальной рецессии. Появляется все большее число признаков замедления инфляции: падение цен на сырье, ослабление спроса в результате ожиданий рецессии и ужесточения финансовых условий, удешевление транспортных перевозок, снижение рыночных инфляционных ожиданий.

🔹Поэтому не исключено, что июньская инфляция в США может стать пиком в этом цикле, и далее ожидается замедление роста цен.

- комментировать

- Комментарии ( 0 )

Теперь ФРС США может поднять ставку больше, чем на 50 б. п. - Коган Евгений

- 13 июля 2022, 17:30

- |

Неспроста на днях Белый дом заявлял, что инфляция в США будет высокой, но она «уже устарела». Кажется, Великий Вождь и Любимый Руководитель Америки подстилал себе соломку заранее.

Недавно, как мы знаем, цены на энергоносители неплохо скорректировались вниз, что снижает инфляционные риски. Но нужно понимать, что в данных за июнь мы этого не могли увидеть. Максимум, только в инфляционных ожиданиях (из-за снижения цен на бензин и газ они могут несколько снизиться).

Рынок на вышедшие данные отреагировал негативным образом. Фьючерс на S&P500 упал на 1,5% в моменте. И удивительного в этом нет. Теперь почти нет сомнений, что ФРС поднимет ставку больше, чем на 50 б. п. Предположительно, на 75.Коган Евгений

Фондовый рынок США. Пауза перед дальнейшим падением

- 12 июля 2022, 18:28

- |

В последнем обзоре говорилось о начале и развитии мирового кризиса, отмечалось, что с высокой долей вероятности фондовый рынок США показал вершину в начале января этого года. За два месяца ситуация не изменилась, падение продолжается и прогноз подтверждается.

Давался такой график

Более детально сейчас он выглядит так.

( Читать дальше )

США ожидает рецессия в 2022 году. Этот период будет явно хуже кризиса 2018 года.

- 12 июля 2022, 12:43

- |

🇺🇸 Сейчас мы можем наблюдать, как в США наступают смутные времена и в этом виноваты они сами. Вера в свою непоколебимость и запоздалые действия ФРС обойдутся дорого простым гражданам США. Стоит понимать, что пузырь, который образовался на фондовом рынке США и залитая экономика деньгами ФРС, это ещё пол беды, есть множество других индикаторов, которые указывают на будущую рецессию.

Рецессия в экономике — относительно умеренный, некритический спад производства или замедление темпов экономического роста. Риск рецессии витал в воздухе в 2018 году, но тогда справились с помощью повышения ключевой ставки и прекращения программы QE (программа количественного смягчения состоит из крупномасштабных покупок активов ЦБ). ФРС также прибегнул к сокращению своего торгового баланса, что привело к улучшению экономического состояния страны. Впоследствии в 2020 году началась активная фаза

( Читать дальше )

Глава ФРС Атланты Бостик: Экономика США может справиться с более высокими процентными ставками

- 12 июля 2022, 09:58

- |

Джордж из ФРС: Примечательно, что беспокойство по поводу рецессии растет всего через четыре месяца после того, как ФРС начала повышать ставки

- 12 июля 2022, 09:56

- |

Неуклонное повышение ставок может улучшить функционирование рынка и способствовать сокращению баланса. Прогнозы рецессии подсказывают мне, что быстрое повышение ставок рискует ужесточиться быстрее, чем экономика и рынки смогут приспособиться

markets report 12/7/22

- 12 июля 2022, 09:08

- |

Всем вторник!

На американских площадках повышенная нервозвозность, все индексы снижаются в преддверии неофициального начала сезона очетностей, а главное публикации данных по инфляции потребительской в среду и для производителей в четверг. Правда аналитики не ожидают каких-либо совсем мрачных данных, так как цены на продовольственные товары начали падать, да и нефть просела за последнее время, поэтому инфляция может и порадовать участников торгов. Это будет хороший знак, потому что близится очередное заседание ФедРезерва 27 июля, на котором планируется подъем ставки пока снова на рекордные ¾ процента.

Ну а пока на рынке небольшое risk OFF и доллар продолжает крепчать, теперь он взял новую высоту в 108, что не является само по себе хорошим знаком, но темп роста пока умеренный и меньше, чем в предыдущий заход, поэтому все commodities слегка просели в цене, но не сильно, та же нефть пока потеряла всего 1,5% и тусуется выше $100, но есть ощущение что может снова предпринять попытку пойти ниже этого ключевого уровня.

( Читать дальше )

Почему план борьбы с инфляцией монетарными методами обречен на провал?

- 10 июля 2022, 10:41

- |

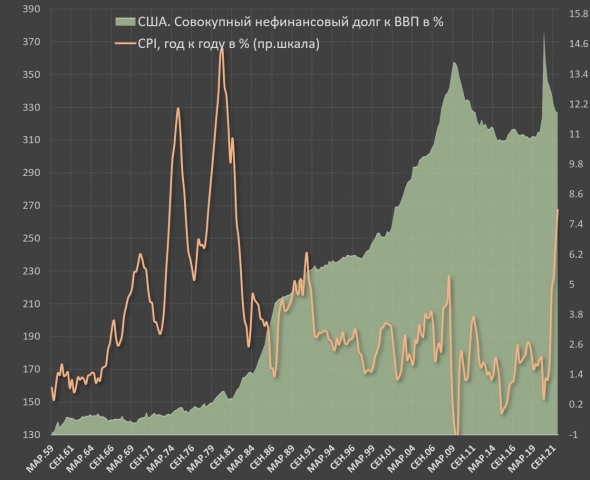

Чтобы соответствовать инфляционному давлению — ставки должны быть приведены, как минимум к паритету с уровнем инфляции. Это должно выровнять реальные ставки по долговым и денежным инструментам. План Волкера не сработает. Ограничение – это уровень долговой нагрузки экономики США.

Когда в США начался разгон инфляции в начале 70-х с продолжением до 1982 года, уровень долговой нагрузки нефинансового сектора был несопоставим с текущими показателями.

▪️ Долг в облигациях (государство + бизнес) в % к ВВП с 1970 по 1982 был в диапазоне 65-72% (в среднем 68.5%), а сейчас 210%.

▪️ Долг в кредитах бизнесу и населению в % к ВВП с 1970 по 1982 был в диапазоне 74-82% (в среднем 78%), текущий коэффициент 117%.

▪️ Совокупный долг нефинансового сектора в % к ВВП находился в диапазоне 141-154% в период с 1970 по 1982 (среднем 147%), к настоящему моменту 327%.

( Читать дальше )

Уильямс из ФРС: сегодня нас беспокоит, не останется ли инфляция слишком высокой

- 08 июля 2022, 19:21

- |

• Доведение инфляции до 2% может занять некоторое время, это может быть тернистый путь, считает чиновник. Подход ФРС к политике будет основан на данных и будет гибким

• Цепочки поставок и других проблем, которые нужно решить в борьбе с инфляцией остаются на пути ФРС, отметил Уильямс. Стабильность цен имеет решающее значение для сильной экономики. Он также считает повышение на 0,75% ключевым шагом в борьбе с ростом

ФРС не выполняет своих обязательств по сокращению баланса!

- 08 июля 2022, 15:58

- |

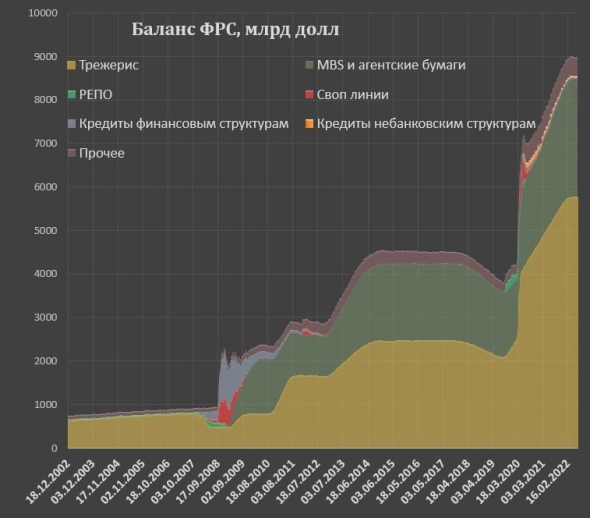

Федеральный Резерв дрогнул и, вероятно, близок к капитуляции. ФРС не выполняет своих обязательств по сокращению баланса.

По плану в июне продажи трежерис должны были составить 30 млрд долл, а продажи MBS 17.5 млрд. Это черным по белому зафиксировано в протоколе.

Сколько получилось по факту? Фактические продажи трежерис 5.5 млрд и рост баланса MBS на 1.9 млрд. В итоге из обещанных 47.5 млрд было реализовано в рынок 3.6 млрд ценных бумаг.

За 2 квартал 2022 на долговой рынок было самое сильное давление продавцов с момента организации торгов по рынку трежерис (более, чем за 100 лет) по процентному изменению стоимости портфеля ценных бумаг за 3 месяца относительно аналогичного периода года назад.

При этом пик давления пришелся на 1-15 июня 2022 – ситуация была близка к катастрофе, при этом рынок трежерис и корпоративных облигаций был заблокирован для размещений новых выпусков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал