ФрС

Количество долларов в Марте...

- 26 апреля 2023, 00:38

- |

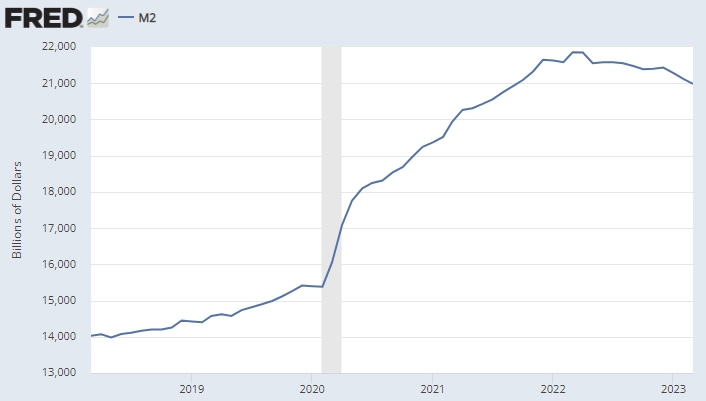

Сегодня (упс… вчера был) четвертый вторник Апреля. Это значит, что владельцы банковского картеля «ФРС США» выкатили важнейший макроэкономический показатель — количество долларов на планете (денежный агрегат М2).

В Марте владельцы «ФРС США» снизили количество своих фантиков на 128 млрд. штук.

График выглядит так:

Таблица:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

В чем заключается финансовый риск, показано на 12 графиках

- 25 апреля 2023, 17:59

- |

Статья перевод с сайта The Wall Street Journal. После банкротства нескольких банков в марте, ситуация на некоторое время стабилизировалась, удалось избежать «цепной реакции» . Однако проблемы никуда не делись. Одна из основных, которая скорее всего и станет катализатором мирового кризиса — это коммерческая недвижимость и ипотека, а также ценные бумаги с ними связанные. На данный момент уже есть огромные убытки, они пока unrealized (незафиксированные), но с продолжением повышения ставок и дальнейшим падением цен на недвижимость, потери будут только увеличиваться и в какой-то момент их придется фиксировать, как это было с Silicon Valley Bank. На графиках в статье можно оценить масштаб происходящего.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

__________________________________________________________________________

Данные показывают тревожные тенденции в сфере недвижимости, банков и частных рынков

( Читать дальше )

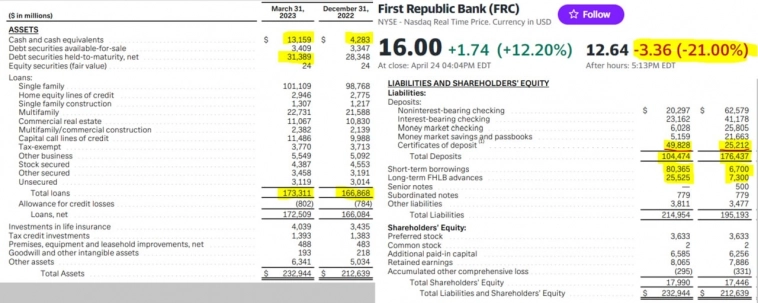

Сегодня отчитывался многострадальный First Republic Bank

- 25 апреля 2023, 09:25

- |

Сегодня отчитывался многострадальный First Republic Bank, который спасал сам глава JPMorgan Д.Даймон, закрывая собой амбразуру на которую денег не хватило в тот момент у FDIC и Йеллен… потому интересно было посмотреть его отчет...

✔️ Депозиты за квартал сократились со $176.4 млрд до $104.5 млрд., или на 41%. На самом деле все даже хуже, т.к. почти половина депозитов — это Certificates of deposit из которых спасительный пакет $30 млрд от JPMorgan и Ko. без которых сокращение депозитов было бы 58%. Соотношение кредита к депозитам выросло до 165%.

✔️ Замещать депозиты пришлось краткосрочными заимствованиями (а они дорогие), которые выросли с $6.7 до $80.3 млрд и займами от FHLB (тоже дорого) которые выросли до $25.5 млрд, т.е. они составляют половину обязательств.

Средняя за квартал доходность активов почти не выросла (с 3.51% до 3.66%), средняя стоимость пассивов выросла с 1.76% до 2.73% (дорогие деньги там только в марте появились). Учитывая, что 3/4 портфеля различные кредиты под недвижимость и еще 15% — облигации до погашения… это скорее зомби сейчас.

( Читать дальше )

Рынки закладывают первое снижение ставки ФРС в...?

- 25 апреля 2023, 09:21

- |

Рынки закладывают первое снижение ставки ФРС в...?

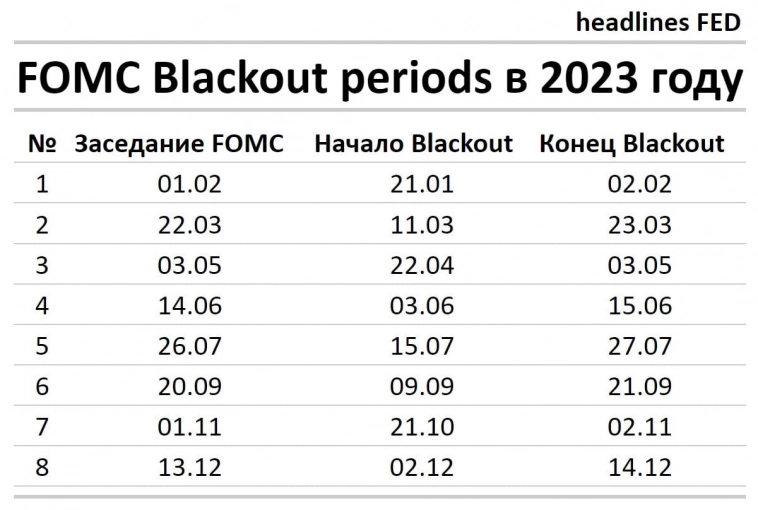

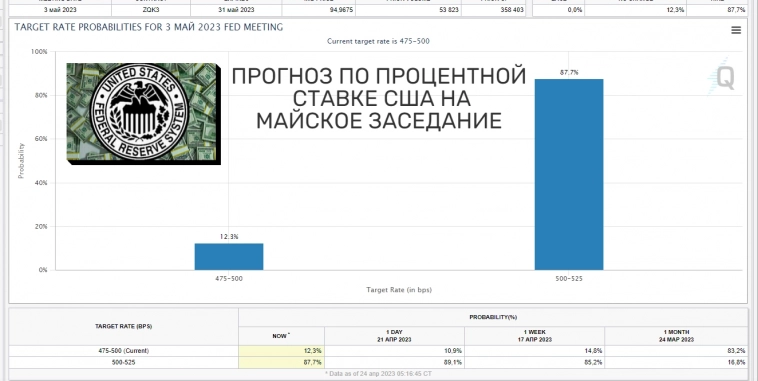

У ФРС начался Blackout period, и перед ним чиновники заявили о планах в очередной раз повысить ставку — это приведет ее на уровень выше 5% впервые с 2007 г.

источник: ft.com

Перед заседаниями FOMC ФРС требует от участников воздержаться от взаимодействия со СМИ и любыми другими участниками рынка на темы затрагивающие макроэкономические события или ДКП. Это делается для исключения волатильности на рынках, т.к. комментарии чиновников тщательно анализируются в поисках подсказок о направлении ДКП. Blackout период начинается во вторую субботу перед заседанием FOMC и заканчивается на следующий день после заседания.

источник: headlines F.

Стоит ли ждать разворот доллара пред заседанием ФРС? (+ фундаментальный обзор на неделю)

- 24 апреля 2023, 16:34

- |

Доллар может вырасти на новостях по ВВП США

- 24 апреля 2023, 11:03

- |

Текущая неделя – последняя перед очередным заседанием ФРС, поэтому интерес к статистике по США может быть высоким. Из заметных новостей, которые мы ждем по США, можно выделить новости с рынка недвижимости, различные индексы, указывающие на уровень потребления в стране, и, самое важное, первая оценка уровня ВВП за первый квартал текущего года. По уровню ВВП за первый квартал также отчитаются Германия, Франция, Испания, Италия, Канада и еврозона в целом.

То, что данные по продажам нового жилья и незавершенным продажам недвижимости окажутся слабыми, практически не вызывает сомнений. Проблемы на рынке недвижимости длятся уже больше года, и пока нет никаких серьезных подвижек в сторону улучшения. Средние ипотечные ставки сейчас немного снизились, но пока ФРС не перестанет ужесточать денежно-кредитную политику, надеяться на серьезное оживление этого рынка нет смысла.

Потребительские настроения США и расходы на личное потребление немного снижаются, рост доходов замедляется, но это ухудшение пока незначительное, поэтому может и не оказать серьезного влияния на рынки.

( Читать дальше )

Почему ФРС в 2024г. начнёт снижать ставку. Почему растёт золото.

- 24 апреля 2023, 05:34

- |

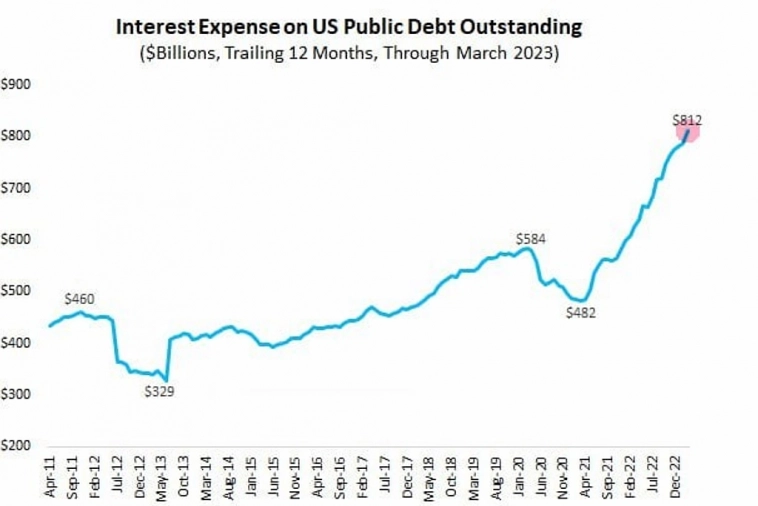

#СтоимостьОбслуживанияДолга

За последние 12 мес. расходы $6.63 трлн

доходы $4.82 трлн

дефицит $1.81 трлн.

По итогам 2023г.,

Более 25% доходов бюджета пойдёт на обслуживание долга.

ВЫВОДЫ.

1.

В 2024г. ФРС, вероятно,

будет снижать ставку.

2.

Золото.

Сильный растущий тренд

на ожидании смягчения ДКП.

С уважением,

Олег.

LEI сигнализирует о рецессии в ближайшие 12 месяцев

- 23 апреля 2023, 23:07

- |

LEI* (Leading Economic Index® США от Conference Board) сигнализирует о рецессии в ближайшие 12 месяцев.

Значения ведущего экономического индекса в годовом исчислении в марте еще больше упали на отрицательную территорию и находятся на уровнях, которые сигнализировали о рецессии в прошлом (2020, 2008 и 2001 годы). Ведущий экономический индекс (LEI) Conference Board для США в марте 2023 года снизился на 1,2 процента до 108,4 (2016 год = 100) после снижения на 0,5 процента в феврале. LEI снизился на 4,5% за шестимесячный период с сентября 2022 г. по март 2023 г., что является более резким снижением, чем снижение на 3,5% за предыдущие шесть месяцев (март–сентябрь 2022 г.). «Коэффициент LEI США упал до самого низкого уровня с ноября 2020 года в связи с грядущим ухудшением экономических условий, — сказала Юстина Забинска-Ла Моника, старший менеджер по индикаторам бизнес-циклов в The Conference Board. LEI США по-прежнему сигнализирует о рецессии в ближайшие 12 месяцев.

( Читать дальше )

🏦 Лучше звоните Рокфеллеру... Как спасали банки до появления ФРС

- 21 апреля 2023, 10:29

- |

В последнем подкасте мы коснулись темы экономики США, когда в ней не было Центрального банка.

Набеги вкладчиков на банки, угрожавшие разорением финансовой системы, тогда случались регулярно. Без ФРС банкирам приходилось придумывать изощренные способы спасать свой бизнес.

Хитроумными действиями во время паники осенью 1907 года отметился Джон Пирпонт Морган, основатель крупнейшего банка США J.P. Morgan.

Моргану было доверено возглавить борьбу с финансовым кризисом и погасить панику. Что же он придумал?

Один из крупнейших трастовых фондов, который на тот момент находился на грани разорения, вынужден был выдавать $8 млн долларов кэша клиентам каждый день.

Морган дал простое указание — пересчитывать деньги перед выдачей 3 или 4 раза. Это позволило сократить объем выдаваемых сумм в течение рабочего дня сначала до $3 млн, а потом до $2 млн в день.

Отток денег из финансовой системы сократился.

Затем Морган начал сам обзванивать газеты, рассказывая репортерам о статистике увеличения краж денег на 1000%. Он хотел запугать вкладчиков, чтобы те боялись хранить деньги под матрасом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал