Финансы

Русские патриоты против хозяев золота

- 08 августа 2022, 00:05

- |

Наука о финансах окутана тайной. В теме управления деньгами мало кто целенаправленно разбирается, а если кто и доходит до истины, то его труды пропадают во мраке времени. В этом виден заговор властных мира сего.

Например, вы слышали о трудах Сергея Фёдоровича Шарапова?

И я не знал. Случайно блуждал по Сочи и его книжным магазинам и где-то около парка Ривьера натолкнулся на сеть «Читай-город», а там в магазине на полке нашел книгу «Бумажный рубль и другие работы» С.Ф. Шарапов из серии «Русские патриоты против хозяев золота».

Так-так, в первый раз слышу об этом авторе и серии. Год издания 2017 (5 лет книга лежала и ждала меня на полке). А сам труд опубликован в 1895 году!

Начинаю читать и диву даюсь. Оказывается, в России были философы-экономисты, они рассуждали над вопросами, которые актуальны и сейчас в 2022 году. Уровень мысли высокий и главное, что это наше, родное, отечественное!!! И скрыто же… Кем? Скорее всего тем, кого и критикует автор, Ротшильдами. 1895 год как 2022.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 16 )

Эмбарго ЕС на закупки российского угля только поддержит европейский энергокризис. Россия при нынешних ценах на сырье не испытает проблем.

- 07 августа 2022, 14:32

- |

⛏ Уже 10 августа вступит в силу эмбарго на покупку российского угля странами EC. Этот запрет был анонсирован ещё в апреле, но за это время произошло множество событий ( «Несмотря на энергокризис все страны ЕС должны соблюдать эмбарго» — представитель еврокомиссии Эрик Мамер). В Европе рекордная инфляция, при этом весомый вклад в ускорение инфляции в июне внесла энергетика (39,2%). Есть два вида угля: энергетический и коксующийся. Первый представляет особую ценность, потому что он необходим для электростанций. ЕС закупал у РФ энергетического угля примерно 70% от общего объёма поставок. Остальные 30% формировали Австралия, США, Колумбия и Южная Африка. Значит, эти 70% необходимо как-то заменить, чтобы не усугубить энергокризис, какие выходы есть у EC и что они предпринимают, это обсудим ниже.

( Читать дальше )

Анализ и прогноз S&P500

- 04 августа 2022, 14:38

- |

Почему S&P500 растет, до каких уровней может продлиться рост, будет ли еще одна волна снижения? На все эти вопросы, вы найдете ответы в этом видео!

( Читать дальше )

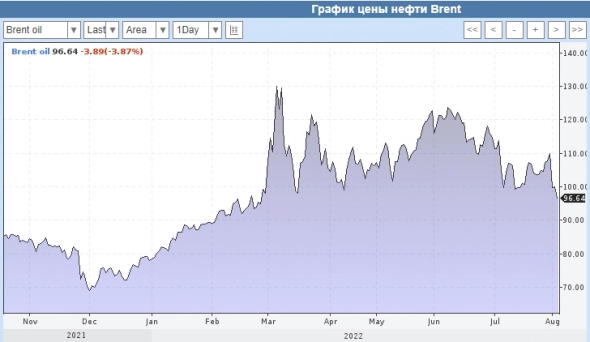

События фондового рынка: волатильность Россетей, падающая цена Нефти и кризис в металлургии.

- 04 августа 2022, 09:31

- |

🔥 Российский фондовый рынок продолжает снижаться. Позитивного и вправду мало. Все те риски, которые присутствуют для нашей экономики, никуда не исчезли (наоборот, Европа и Запад наращивают свои идеи насчёт новых санкций). Объёмы торгов уменьшаются, а надежда, что 8 августа дружественные нам фонды поддержат наш рынок, как-то не вселяет уверенности. Я всё также продолжаю покупать облигации Самолёта, для меня доходность свыше 13% на горизонте 2-3 лет является некой стабильностью (потому что я не уверен, что в ближайшие годы я увижу адекватные дивидендные выплаты и ожидание падения нашего рынка тоже присутствуют). Я не отказался от покупки акций, но пока взял паузу, ибо надо приспосабливаться к ситуации, которая происходит на рынке и в мире в целом (не заставляю вас повторять за мной, у каждого своя стратегия инвестирования и каждый сам на себя берёт риски, с которыми может справиться). О других значимых событиях рынка ниже:

( Читать дальше )

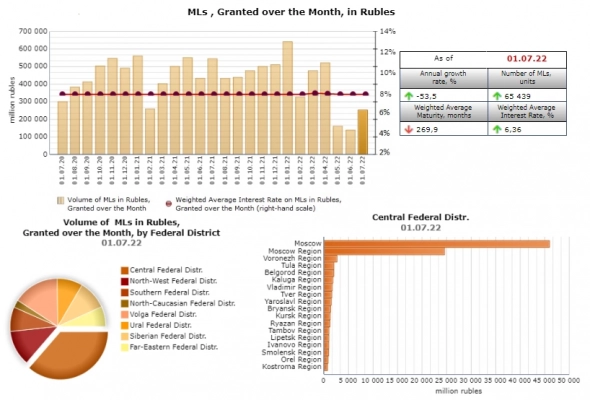

Ипотечное кредитование в июне оживилось, но годовая динамика всё равно отрицательная. Правительство вовсю пытается поддержать застройщиков.

- 01 августа 2022, 12:11

- |

Мы уже с вами обсуждали, что правительство делает главную ставку в экономике на застройщиков. Понятно, что стройка поддерживает многие сектора, в том числе и финансовый (который пострадал от санкций ощутимее всех). С увеличением ипотечного портфеля также увеличивается денежная масса, которая является индикатором для роста ВВП и экономики в целом. Снижение ставок по ипотеке принесло свои «дивиденды» и после двухмесячного сокращения, ипотечное кредитование начало подавать признаки жизни.

Выдача ипотеки

В июне количество выданных кредитов составило 65 тысяч (в мае было выдано кредитов 36 тысяч, количество выданных кредитов выросло в 1,8 раз). Объем выданных кредитов в июне составил 253 млрд. руб. (149 млрд. руб. первичный рынок и 104 млрд. руб. вторичный), например, в мае было выдано всего 139 млрд. руб. Но годовая динамика отрицательная: — 53,5%. ( Читать дальше )

ЦБР готовится к отмене биржевых торгов долларом. Альтернатива уже найдена это - юань.

- 30 июля 2022, 17:12

- |

💵 В кризис наше население привыкло сохранять свой капитал в валюте или недвижимости, поэтому в марте мы наблюдали ошеломительный спрос на квадратные метры и скупку доллара как на бирже, так и налички у банков/спекулянтов. Паникой пользовались различные хитроумные «товарищи», которые в этот период зарабатывали на простых гражданах. Спустя время доллар стал слишком токсичной валютой, и правительство приняло меры по девалютизации. Ниже рассмотрим основные моменты, которые уже приняты по отношению к доллару:

▪️ Банки вводят комиссии (0,1-1% в месяц) за хранение валюты (доллар, евро, йена). Банк берёт на себя риски за хранение валюты в такое время и логично, что за риск, принятый на себя, он будет взимать оплату. Ещё надо учитывать, что комиссия будет взиматься, если у вас на счету свыше определенной суммы (

( Читать дальше )

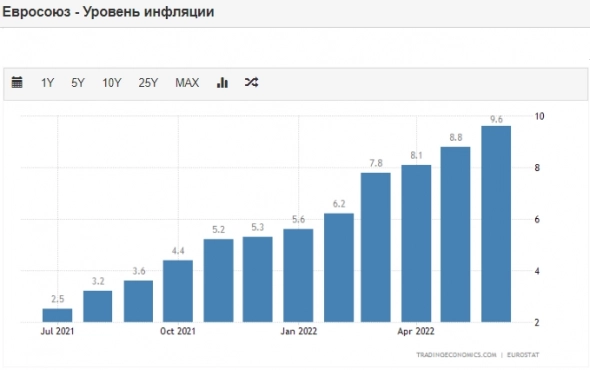

Евросоюз в крутом пике. Рекордная инфляция, сокращение баланса и уступки России. Кажется, кто-то начал ощущать последствия кризиса и санкций

- 24 июля 2022, 13:04

- |

Инфляция

В Евросоюзе инфляция в июне ускорилась до 9,6% в годовом выражении с майских 8,8%, а это опять максимумы. Наибольший вклад в ускорение инфляции в июне внесла энергетика (39,2 %), продукты питания и неэнергетические промышленные товары. Наибольшие темпы роста инфляции зафиксированы в

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал