ФЬЮЧЕРСЫ

Прессуем маркетмейкера

- 13 августа 2021, 12:10

- |

Дано:

1. Малоликвидный фьючерс, допустим, фьючерс на акции «Пятёрочки».

2. Работающий там маркетмейкер, его спрэды, выделенные на поддержание ликвидности объёмы капитала и ожидания по прибыли от этого котирования.

3. Обязанность маркетмейкера поддерживать соответствие курса фьючерса курсу базового актива.

Что будет делать маркетмейкер, если вдруг в эту его тихую лесную заводь придёт трейдер с объёмом на этот фьючерс в 50 млн руб и начнёт там орудовать.

Что будет происходить:

1. ММ будет выставлять свои обычные спрэды и объёмы предложения.

2. Контрагент будет всё забирать и продавливать цену, отклоняя её от цены БА.

Если ММ будет делать всё по-старому, то у него котировки фьючерса полностью отклонятся от котировок БА. То есть он уже не сможет выполнять свою функцию и начнёт получать штрафы от биржи.

Какие способы решения этой задачи есть у ММ и биржи:

1. Прекратить в этом фьючерсе маркетмейкинг вообще?

2. Запретить этому трейдеру сделки с этим фьючерсом (нет)?

3. Уменьшить спрэд и в разы увеличить капитал, выделенный на котирование этого фьючерса?

- комментировать

- Комментарии ( 61 )

Американские фьючерсы

- 11 августа 2021, 10:41

- |

Кто хорошо разбирается в американском рынке, подскажите.

У меня есть ТС из 28 фьючерсов на российские акции 1 и 2 эшелона.

1. Можно ли в США собрать такой же портфель из 28 фьючерсов (на акции или на ещё что-нибудь) с примерно теми же характеристиками (корреляция, волатильность, подверженность «пиле», комиссионная нагрузка)?

2. Можно ли сделать это на Петербургской бирже или надо через американского брокера?

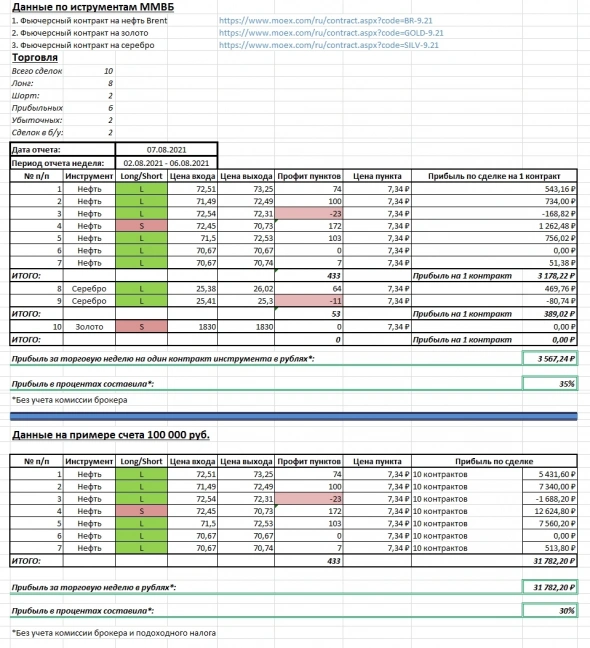

Нефть и металлы. Отчет за торговую неделю.

- 08 августа 2021, 20:23

- |

t.me/joinchat/Hx1HnZVf0wAwZGQy

Анализ и прогноз S&P500

- 07 августа 2021, 09:52

- |

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

В этом видео уделил больше внимания анализу и прогнозу инфляции в США, и причинам, почему ФРС не может оставить мягкую денежно-кредитную политику.

Также, в выводах затронул тему горизонтов прогнозирования и временных лагов.

( Читать дальше )

Фьючерсы (хеджирование и спекуляция)

- 06 августа 2021, 22:28

- |

Фьючерсами (фьючерсными контрактами) называют финансовые контракты, обязывающие покупателя в будущем приобрести актив (физический товар или финансовые инструменты: акции, облигации и т.д.), а продавца — продать этот актив, по цене, оговоренной в настоящий момент. То есть покупка состоится в будущем, но по цене, утвержденной в настоящем, независимо от того, какая рыночная цена актива будет на дату истечения срока контракта.

Примеры фьючерсных контрактов:

- Товарные фьючерсы, такие как сырая нефть, природный газ, кукуруза и пшеница.

- Фьючерсы на фондовые индексы, такие как индекс S&P 500

- Валютные фьючерсы, в том числе на евро и британский фунт стерлингов

- Фьючерсы на драгоценные металлы на золото и серебро

- Фьючерсы Казначейства США на облигации и другие продукты

Плюсы

- Инвесторы могут использовать фьючерсные контракты, чтобы спекулировать на направлении цены базового актива.

- Компании могут хеджировать цены на свое сырье или продукты, которые они продают, чтобы защитить себя от неблагоприятных колебаний цен и предотвратить убытки.

- Фьючерсные контракты могут требовать внесения только части суммы контракта у брокера.

( Читать дальше )

ДОЛЛАР. Технический анализ 05.08.2021

- 05 августа 2021, 12:27

- |

Вангую такой сценарий развития, что будет ромб с выходом наверх по сценарию.

Риск-менеджмент в трейдинге: как научиться торговать и не быть в минусе

- 05 августа 2021, 00:16

- |

В этой статье я не только расскажу про риск-менеджмент, но и познакомлю с обновлением журнала — разделом «Управление рисками». Он поможет вам зарабатывать, даже если вы будете торговать в минус. Вперед к изучению👇

Вы, наверное, слышали фразу, что имея правильный риск-менеджмент, вы можете входить в сделку просто подкидывая монетку и все равно остаться в плюсе. И правда в этой фразе есть!

Взгляните на свои убыточные сделки! Везде вы теряете одинаково или иногда случается так, что одна сделка приговорила 10% вашего депозита?

Если это вам знакомо, то риск-менеджмент это то, что вам нужно внедрить как можно скорее в своей торговле. Считайте это Святым Граалем трейдера. Без него даже самая успешная стратегия обречена.

Какие параметры надо учитывать?

В первую очередь давайте определимся с целями🎯

Мы должны терять в сделке как можно меньше и никогда не превышать лимит, который мы установим. Тогда вы забудете, что такое ликвидация, и увидите, что торговля станет намного приятнее. Ведь вы уже заранее знаете, что получив стоп-лосс, вы потеряете не больше N-ой суммы денег. И сумма эта должна быть такой, чтобы вы не тряслись над каждой сделкой, стирая пот со лба, а спокойно позволили рынку идти к вашим целям.

( Читать дальше )

НЕФТЬ. Технический анализ 04.08.2021

- 04 августа 2021, 15:52

- |

- Цена торгуется в рупоре, и после ложного пробоя, опять приближается к поддержке формации

- Полагаю, что идет формирование НР

- Ближайшей целью, является поддержка предполагаемого НР в районе 67

- Если пойдет на пробой, то цели глубоко

Шорчу 74,30

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал