SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Убыток

Как сохранять позитивный настрой при негативном начале?

- 10 августа 2012, 14:39

- |

Всем привет! Возможно, кто-то уже приобрел психологическую устойчивость при негативном начале торговой сессии? как сохранить положительный настрой, если самая первая сделка сразу убыточная,(если сразу пропускаешь удар)?

- комментировать

- Комментарии ( 9 )

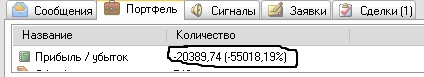

Экстремальный убыток

- 17 мая 2012, 15:46

- |

Хочу поделиться))

Сегодня установил свой новый антирекорд, по потере денег за один день.

В процентном соотношении около 12% от дэпо в деньгах говорить не буду сколько, но месяцную зарплату среднюю по россии это точно.

Вроде торгую все получается месяц, два, три… по 10-15% к депозиту, с 1-2 плечом все хорошо. Но проанализировав свою торговлю есть главная проблема которая очень мешает, не могу закрыть убыточную позицию когда убыток становится сещественным. Поделитесь кто как с этим борется?

Как так получилось? держал спрэд в опционах, проданые путы 145 страйка на экспирации превратились во фьючерсы длинные, я знал что так будет)) тут нет фактора что не знаю как инструмент себя ведет, есть фактор что надеюсь на отскок сижу))

Получается что со 2м плечом сижу в лонге от 145000п по РИ.

К убыткам отношусь спокойно, много раз терял и зарабатывал, вообще не проблема. Но кароче позвонил одному человеку он говорит ты в рынке я говорю, да! он типа как дела? я таки так… и тут ОООоооо ни*уя себе и тд… и чет стал нервничать после этого.

Ну что крыть по стопу новый антирекорд? или до июньской экспирации сходим до 145000п еще? :0)

Депозита хватит пересижывать просадку еще тыщь на 15000п

вот такая ситуёвина)))

Сегодня установил свой новый антирекорд, по потере денег за один день.

В процентном соотношении около 12% от дэпо в деньгах говорить не буду сколько, но месяцную зарплату среднюю по россии это точно.

Вроде торгую все получается месяц, два, три… по 10-15% к депозиту, с 1-2 плечом все хорошо. Но проанализировав свою торговлю есть главная проблема которая очень мешает, не могу закрыть убыточную позицию когда убыток становится сещественным. Поделитесь кто как с этим борется?

Как так получилось? держал спрэд в опционах, проданые путы 145 страйка на экспирации превратились во фьючерсы длинные, я знал что так будет)) тут нет фактора что не знаю как инструмент себя ведет, есть фактор что надеюсь на отскок сижу))

Получается что со 2м плечом сижу в лонге от 145000п по РИ.

К убыткам отношусь спокойно, много раз терял и зарабатывал, вообще не проблема. Но кароче позвонил одному человеку он говорит ты в рынке я говорю, да! он типа как дела? я таки так… и тут ОООоооо ни*уя себе и тд… и чет стал нервничать после этого.

Ну что крыть по стопу новый антирекорд? или до июньской экспирации сходим до 145000п еще? :0)

Депозита хватит пересижывать просадку еще тыщь на 15000п

вот такая ситуёвина)))

Лосиии - хороший повод написать первый пост.

- 27 апреля 2012, 19:57

- |

Вчера на вечерке узрел спекулятивный сигнал на лонг, и взял рима по 152000, стоп 151000. Цели были 1. 154300 2. 156300. Утром прочитав про понижение рейтинга Испании был озадачен, т.к. путь вверх казался не возможным. Но крыть руками не стал. В итоге днем меня отстопили на 151000. И тут я поймал тильт. Увидев, что рынок отрастает, решил его зашортить без всяких сигналов, просто сделав ставку на плохой ВВП и пониженный рейтинг Испании (да и вся стата красная сегодня). Было велико желание отбить лося. Зашортил по 152500 без стопа. Остаток дня смотрел в монитор, в голове была полная каша: «почему растем», «это какой то развод», «пля моя первая лонговая цель выполнена», «это пздц», «ВВП же красный»,«с… киии» и пр. Потом остыл, сидел как дурак и улыбался, боялся резать лося, думал датут ниже. Окончательно решил резать в 18.45 мск. Порезал по 155000. Итог -3500 пунктов. После вечернего клиринга разглядел слабый сигнал на шорт. Торговать не охота, настроение подпорчено. Но решил сыграть одним конем, проверить систему. Шорт 155150 цель на сегодня-завтра 152900. В голове крутиться мысль «а вторая вчерашняя цель 156300 еще не отыграна???». Сейчас сижу пытаюсь разложить по полочкам сегодняшний день и сделать выводы, в голове все таже каша.

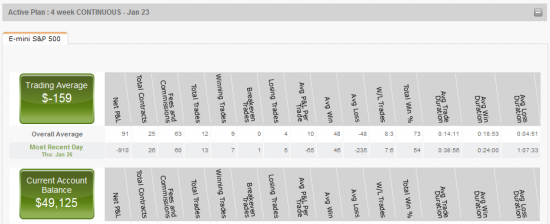

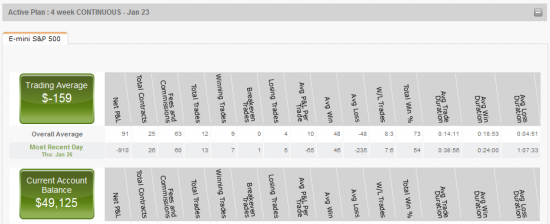

4 день в кабине принес -910 долл. потерь

- 27 января 2012, 17:50

- |

Да, денек был жестким, похоже начался разворот на штатах:

Нарушил свои правила по входу и удержанию убытков.

Ниже картинка входов и выхода с убытком:

Нарушил свои правила по входу и удержанию убытков.

Ниже картинка входов и выхода с убытком:

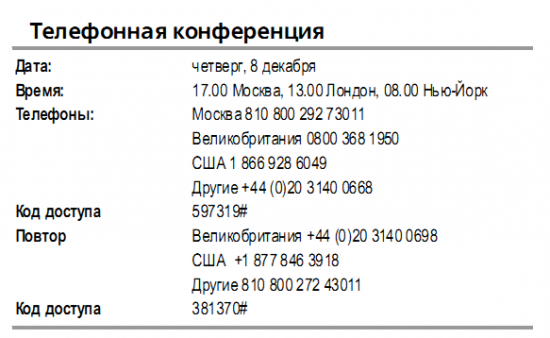

Отчет ВТБ за 9 мес: огромные убытки от трейдинга

- 08 декабря 2011, 16:05

- |

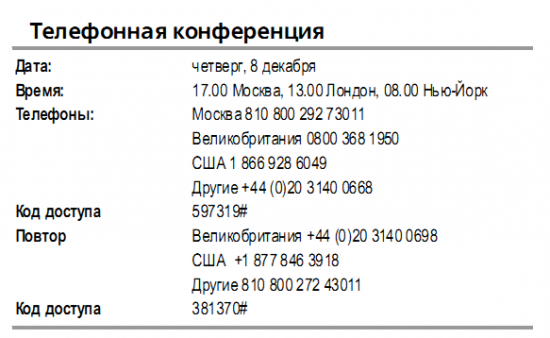

Аналитики Уралсиба пишут что ВТБ понес огромные убытки от трейдинга. Но глядя в эту табличку, ничего не видно особо. Может кто пояснит?

Вот что пишут: С одной стороны, банк понес более крупный, чем мы ожидали, убыток от операций с ценными бумагами (10,5 млрд руб., или 360 млн долл.), а также потерял 9,2 млрд руб. (315 млн долл.) на валютных операциях. С другой стороны, получены хорошие результаты от основной деятельности: чистый процентный доход вырос на 10% за квартал, а отчисления в резервы оказались меньше, чем мы предполагали (–17% квартал к кварталу).

Акции ВТБ в течение последнего месяца отставали от бумаг Сбербанка: первые потеряли в цене 12%, вторые прибавили 3%. В настоящее время ВТБ торгуется с коэффициентом P/BV 2012П, равным 1,0, а его дисконт к Сбербанку начинает сужаться: сейчас он составляет 19%, хотя какое-то время держался выше 20%. При распро- дажах акций на рынке ВТБ постигает та же участь, что и другие российские банки, но в случае восстановлении он, по нашему мнению, может опередить остальных, еще сильнее сузив дисконт к Сбербанку. На наш взгляд, ВТБ способен достичь плановых показателей и по итогам 2011 г. получить чистую прибыль в размере 100 млрд руб. (95 млрд руб., по нашей оценке) при доходности капитала ROAE 16%.

Цель $6,5, потенциал 53%

Альфа-Банк:

В то время как прибыль ВТБ в 3Кв11, составившая 20.4 млрд руб, оказалась выше нашего прогноза в 17.3 млрд руб и консенсус-прогноза в 15.6 млрд руб,мы считаем результаты НЕГАТИВНЫМИ и ждем комментариев руководства в отношении роста правительственного фондирования. В то время как активы и кредиты выросли, соответственно, на 34% и 38% кв/кв, акционерный капитал вырос всего на 4%, в результате чего коэффициент достаточности капитала 1-го уровня упал до 9.2% с 12.0% в 1П11.

Убытки по торговым операциям не стали неожиданностью. Несмотря на комментарии руководства во время телефонной конференции по результатам 2Кв11 в начале сентября, согласно которым не предполагалось убытков по торговым операциям в августе, банк зарегистрировал чистый убыток по торговым операциям и операциям с валютой в размере 19.7 млрд руб. Эта цифра оказалась хуже, чем ожидали и мы, и рынок, поскольку практически половина убытков неожиданно пришлась на валютные операции.

Вот что пишут: С одной стороны, банк понес более крупный, чем мы ожидали, убыток от операций с ценными бумагами (10,5 млрд руб., или 360 млн долл.), а также потерял 9,2 млрд руб. (315 млн долл.) на валютных операциях. С другой стороны, получены хорошие результаты от основной деятельности: чистый процентный доход вырос на 10% за квартал, а отчисления в резервы оказались меньше, чем мы предполагали (–17% квартал к кварталу).

Акции ВТБ в течение последнего месяца отставали от бумаг Сбербанка: первые потеряли в цене 12%, вторые прибавили 3%. В настоящее время ВТБ торгуется с коэффициентом P/BV 2012П, равным 1,0, а его дисконт к Сбербанку начинает сужаться: сейчас он составляет 19%, хотя какое-то время держался выше 20%. При распро- дажах акций на рынке ВТБ постигает та же участь, что и другие российские банки, но в случае восстановлении он, по нашему мнению, может опередить остальных, еще сильнее сузив дисконт к Сбербанку. На наш взгляд, ВТБ способен достичь плановых показателей и по итогам 2011 г. получить чистую прибыль в размере 100 млрд руб. (95 млрд руб., по нашей оценке) при доходности капитала ROAE 16%.

Цель $6,5, потенциал 53%

Альфа-Банк:

В то время как прибыль ВТБ в 3Кв11, составившая 20.4 млрд руб, оказалась выше нашего прогноза в 17.3 млрд руб и консенсус-прогноза в 15.6 млрд руб,мы считаем результаты НЕГАТИВНЫМИ и ждем комментариев руководства в отношении роста правительственного фондирования. В то время как активы и кредиты выросли, соответственно, на 34% и 38% кв/кв, акционерный капитал вырос всего на 4%, в результате чего коэффициент достаточности капитала 1-го уровня упал до 9.2% с 12.0% в 1П11.

Убытки по торговым операциям не стали неожиданностью. Несмотря на комментарии руководства во время телефонной конференции по результатам 2Кв11 в начале сентября, согласно которым не предполагалось убытков по торговым операциям в августе, банк зарегистрировал чистый убыток по торговым операциям и операциям с валютой в размере 19.7 млрд руб. Эта цифра оказалась хуже, чем ожидали и мы, и рынок, поскольку практически половина убытков неожиданно пришлась на валютные операции.

Тильт. Просадка по счёту 18% за неделю, у кого больше?

- 26 ноября 2011, 13:33

- |

Не знаю почему, но решил написать о своём тильте. Не знаю уже, почему это происходит и как с этим бороться. Может я неисправимый мудак, может ещё хуже… Потерять 18% за неделю, причём на ММВБ, — это надо быть полным идиотом, чтобы так торговать, порой мне так кажется.

В лонг встал в пятницу неделю назад, Хотя до этого держал профитный шорт. В понедельник на этой неделе открылись гэпом, вместо стопа стал усредняться потом начал набирать плечи. Ну как же, ведь цена хорошо упала, как тут не купить… Потом долго и упорно ждал, что будет отскок и всё вернется....

В пятницу видел, что уровень, где нельзя уже продавать, но всё равно во второй половине дня изменил своё мнение и закрыл все позиции, что удивительно, поймал самый лой почти идеально по основной своей бумаге в портфеле, после чего, цена, сразу помчалась вверх. Надо быть «профи наоборот», чтобы так ювелирно фиксануть убыток.

Скажете, сам мудак не тавил стопы, забыл о рисках, нет дисциплины — тоже верно, прежний профит сбил весь настрой в мозгах, после чего развалилась дисциплина. Хотя до этого держал себя в ежовых рукавицах.

( Читать дальше )

В лонг встал в пятницу неделю назад, Хотя до этого держал профитный шорт. В понедельник на этой неделе открылись гэпом, вместо стопа стал усредняться потом начал набирать плечи. Ну как же, ведь цена хорошо упала, как тут не купить… Потом долго и упорно ждал, что будет отскок и всё вернется....

В пятницу видел, что уровень, где нельзя уже продавать, но всё равно во второй половине дня изменил своё мнение и закрыл все позиции, что удивительно, поймал самый лой почти идеально по основной своей бумаге в портфеле, после чего, цена, сразу помчалась вверх. Надо быть «профи наоборот», чтобы так ювелирно фиксануть убыток.

Скажете, сам мудак не тавил стопы, забыл о рисках, нет дисциплины — тоже верно, прежний профит сбил весь настрой в мозгах, после чего развалилась дисциплина. Хотя до этого держал себя в ежовых рукавицах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал