Трежерис

Прогноз финансовых рынков

- 28 марта 2021, 09:46

- |

Такого вы не найдете в СМИ!!!

В этом выпуске блок по макроэкономике расширенный, постарался сделать блок с итогами более полным, чтобы можно было пропустить сам анализ.

Также много внимания уделил доллару.

( Читать дальше )

- комментировать

- 478

- Комментарии ( 0 )

Состояние денежного рынка США и долларовой ликвидности

- 26 марта 2021, 11:39

- |

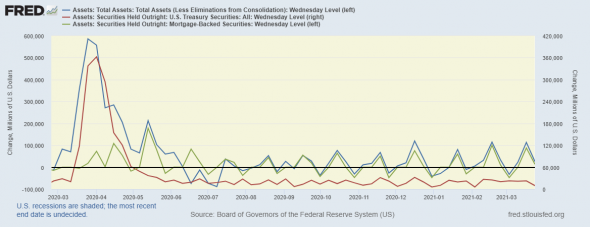

На неделе баланс ФРС вырос на 26 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса трежерис.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Продолжаются активные манипуляции с ипотечными бумагами, при этом с госдолгом FOMC работает меньше.

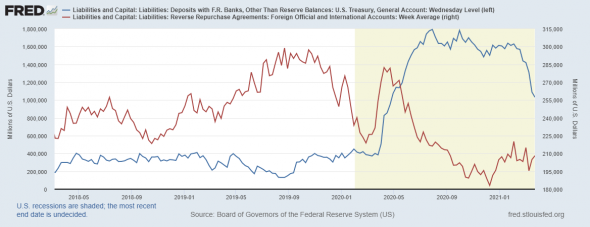

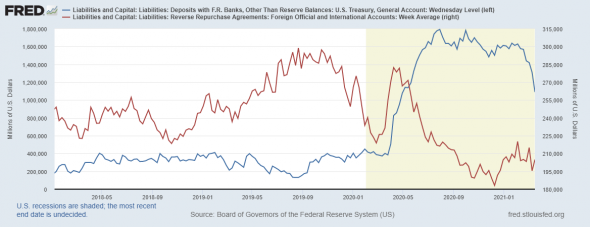

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Еженедельный технический анализ финансовых рынков

- 22 марта 2021, 15:03

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/Ai9ckafdusQ

( Читать дальше )

Что ждет финансовые рынки на грядущей неделе?

- 21 марта 2021, 10:36

- |

Такого вы не найдете в СМИ!!!

В этом выпуске блок по макроэкономике расширенный особенно уделил внимание: заседанию ФРС и ситуацией с реальным сектором в США, также снова затронул перспективы инфляции в США.

Стараюсь расширять блок с итогами, так что, теперь кухню можно пропустить.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 19 марта 2021, 18:47

- |

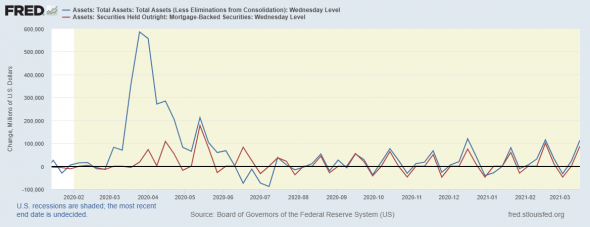

На неделе баланс ФРС вырос на 113 млрд долларов, снова основной вклад внес выкуп именно ипотечных бумаг

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Самое плохое в этой всей истории, что деньги, предоставленные коммерческим банкам, оседают на депозитах, об этом будет ниже.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

UPDATE прошлого поста по DXY и трежерис

- 16 марта 2021, 13:08

- |

Как всегда приветствую критику и помощь, если я не туда свернул)

Сейчас ситуация уникальнее прошлых (как и те ситуации в свое время))) — доллары печатают постоянно и в огромных количествах, такого в истории еще не было. Участники рынка поняли, что инфляция будет сильно выше того, что они будут получать в облигациях и начали их распродавать и перекладываться в акции. Поэтому с августа 2020 видим рост доходности. Также падение DXY можно связать с тем, что доллары в рынок вливают быстрее, чем они переходят в акции и другие валюты. Поэтому с марта 2020 мы наблюдали падение доллара.

Сейчас мы видим, что при росте доходности начал расти DXY. Прочитал тут мнение, что из-за пакета на 1.9 млрд экономика США будет расти быстрее в моменте, поэтому всем нужны доллары. Тоже рабочая версия, но тогда и бояться нечего и также будем видеть рост рынка, как и раньше.

( Читать дальше )

Что привело к росту USDCHF, и почему тренд продолжится

- 16 марта 2021, 11:36

- |

С середины февраля швейцарский франк ослаб на 5%, несмотря на продолжающееся увеличение денежной массы доллара США. Этому поспособствовала распродажа «длинных» трежерис и отток средств из валют фондирования. Рост инфляционных ожиданий в США будет усиливать эти тенденции.

Процентная ставка в Швейцарии остается на отрицательной территории (-0,75%), это благоприятствует использованию франка при сделках кэрри-трейд. Крупные инвестиционные фонды предпочитают занимать в этой валюте для покупки долгосрочных американских облигаций. Это дает небольшой, но безрисковый доход, что в условиях пандемии является предпочтительной стратегией для большинства институциональных инвесторов.

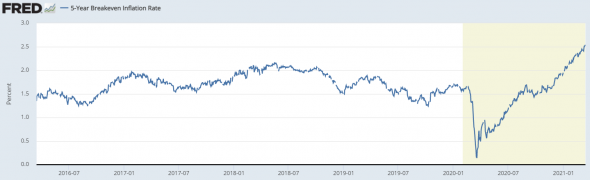

Однако ситуация разворачивается в другую сторону, поскольку правительство США и ФРС продолжают стимулировать экономику. По итогам прошлого года денежная масса доллара выросла на 25%. Это увеличило будущие инфляционные риски. Но еще больше инфляционные ожидания подогрел очередной антиковидный пакет объемом в $1,9 трлн. Сейчас они превышают 2,5%, тогда как целевой показатель ИПЦ для ФРС находится в значении «умеренно выше 2%».

( Читать дальше )

Еженедельный технический анализ финансовых рынков

- 15 марта 2021, 16:10

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/yine9gXvHjc

( Читать дальше )

ФРС — операция Твист начинается

- 14 марта 2021, 21:04

- |

В последнее время все ведущие финансовые СМИ и банковские аналитики начали активно продвигать тему надвигающейся на нас инфляции. При этом с трудом верится в то, что за этой шумихой стоит реальная забота о деньгах своих клиентов (и зрителей). Скорее воротилы с Уолл-Стрит активно готовят рынок к неким предстоящим событиям, на которых они сами могут неплохо заработать.

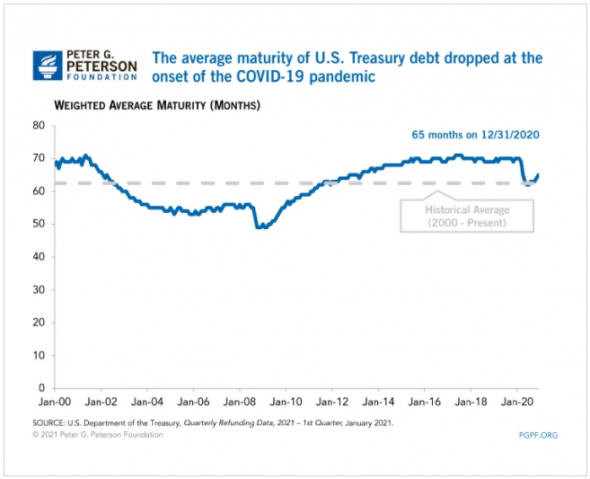

Что же это может быть? Для ответа на этот вопрос стоит взглянуть на главного потерпевшего от начавшейся истерии — госдолг США. В первую очередь обратим внимание на его дюрацию, которая за время коронавирусного кризиса заметно сместилась в краткосрочную область:

(Дюрация госдолга США за время кризиса заметно сместилась в краткосрочную область.)

Объем долговых обязательств федерального правительства со сроками погашения до одного года в настоящий момент составляет $1 трлн или 20% от всего объема госдолга. И все они должны быть рефинансированы, предпочтительно путем выпуска более долгосрочных бумаг (не забываем и про новые размещения, которые также необходимо проводить):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал