Транснефть преф

Объём поставок российской нефти Мнение о Транснефти пр.

- 20 ноября 2025, 10:01

- |

В результате санкций,

поставки нефти в октябре почти не менялись

Индия даже отчитывается перед США о сокращении закупок российской нефти.

Но цены снижаются и растут издержки (посредники получают прибыль)

Обратите внимание на рост Unknown Asia и появление Other Unknown

Источник

ru.tradingview.com/news/barchart%3A9ac6a637a094b%3A0-crude-prices-rally-on-reduced-russian-supplies-and-renewed-middle-east-risks/

Снижение — с ноября.

Сокращение экспорта сырой нефти из России

За последние три месяца Украина нанесла удары по меньшей мере по 28 российским нефтеперерабатывающим заводам, что

усугубило топливный кризис в России и ограничило возможности России по экспорту сырой нефти.

В результате атак украинских беспилотников и ракет

на российские нефтеперерабатывающие заводы и терминалы для экспорта нефти

общий объем морских поставок топлива из России за четыре недели до 9 ноября сократился до 3,45 млн баррелей в сутки, что

на 130 000 баррелей меньше, чем на предыдущей неделе, и является самым низким показателем за два месяца.

( Читать дальше )

- комментировать

- 329

- Комментарии ( 0 )

Разбор эмитента: Транснефть

- 20 ноября 2025, 07:37

- |

Транснефть — крупнейшая в России и одна из крупнейших в мире компаний по транспортировке нефти и нефтепродуктов, наша нефтяная кровеносная система. Компания, по которой зачастую нет никаких новостей, кроме финансовой отчётности, такой себе тихий гигант отрасли.

Компания управляет более чем 70 тысячами километров трубопроводов, а это почти 2 экватора. Через эту систему проходит почти вся нефть, добытая в России. Компанию относят к естественным монополиям и, несмотря на её сегментацию в нефтегазовую сферу, цена акций компании никак не зависит от цены нефти. Компания в большей степени зависит от объемов добычи и перекачки нефти.

Префы Транснефти входят в основной индекс биржи, но их доля небольшая — порядка 0,5%. Тем не менее спрос на них стабилен по причине стабильных и относительно неплохих дивидендов.

💰Дивиденды

Транснефть следует «классическому» госстандарту: не менее 50% чистой прибыли по МСФО направляется акционерам. Компания платит 1 раз в год, хотя несколько лет назад менеджмент обещал перейти на полугодовые выплаты, но этой истории так и не суждено было случиться.

( Читать дальше )

"Почему Транснефть притягивает внимание инвесторов и какие риски?".

- 17 ноября 2025, 16:56

- |

Приветствуем вас, дорогие друзья и читатели канала!

Сейчас на нефтегазовый сектор мало

внимания инвесторов из-за последних событий с Лукойлом🛢️, крепкого рубля и снижения цен на мировую нефть. Конечно эти факторы давят на акции, но есть компания которая не зависит от них.

Речь о Транснефти🏭, которая тоже относится к семейству нефтегазовых компаний и сохраняет свою монополию по месторождениям с нефтеперерабатывающими заводами в России и экспортом. Именно всем нам знакомая труба «Дружба», которая поставляет сырье в Венгрию и Словакию находится под контролем Транснефти.

Какие факторы поддерживают Транснефть в этот кризисный период?

1️⃣ Когда инвесторы уже видели убыточные отчеты нефтяников и пропадает интерес акциям, стоит обратить внимание на отчетность Транснефти. Если берем во внимание только III квартал, то чистая прибыль снизилась на 32%. Однако, если рассмотреть все кварталы (9 месяцев) прибыль выросла на 8,4%.

2️⃣ Суть в том, что из положительных показателей чистой прибыли можем ожидать большие дивиденды и прочную позицию на рынке. По прогнозам дивиденды за 2025 г. будут примерно 185 руб за акцию (див. доходность 15%). Это весомый аргумент☝️

( Читать дальше )

Сильные тренды. Мысли и идеи

- 09 ноября 2025, 10:21

- |

С 1 октября по 8 ноября 2025г индекс полной доходности Мосбиржи упал на 2,5%

Мониторю 81 акцию RU

Акции,

которые выросли более 2% за период с 1 октября по 8 ноября

с учётом дивидендов

Газпром 3,58%

ДВМП 2,14%

НМТП 3,96%

Транснефть пр 2,34%

ГМК НорНикель 4,33%

БСП 6,27%

Сбербанк об. 4,03%

Сбербанк пр 2,80%

Уралсиб 3,18%

Яндекс 6,24%

Вуш 2,84%

Позитив 5,03%

Ростелеком об 7,91%

Ростелеком пр 8,63%

СПБ биржа 6,72%

Ренессанс 2,45%

ЭсЭфАй 25,36%

Компании с сильным фундаменталом, долгосрочным растущим трендом и невысоким долгом

Сбербанк

Т-Технологии

БСП

Транснефть (пр)

НМТП

РсетЛЭ (пр)

Ренессанс

Подчеркнул акции, которые держу в портфеле

В портфелях нет нефтегазовых компаний

(сырьё дешёвое, рубль крепкий).

Обычно,

Газпром растёт на ожиданиях встречи Путина и Трампа.

Из всего нефтегаза,

только Газпром показал рост от 2% с 1 октября

(нет Газпрома в портфелях).

Увеличиваю позиции, показывающие лучшую прибыль

Сокращаю позиции, которые не оправдали ожиданий.

С 15 октября по 3 ноября формировал портфель акций.

Пока портфель в плюсе на 2,74%

( Читать дальше )

Идеи по рынку: растущие акции (на фоне стагнирующего индекса Мосбиржи)

- 01 ноября 2025, 10:06

- |

сможет показать динамику лучше рынка на фоне замедления экономики в целом

на фоне падающего индекса, показывает рост.

Сбербанк

Т-Банк

Мосбиржа

Думаю,

за отчётностью Сбера следят все, кто хоть немного интересуется рынком.

Конечно, держу Сбер в портфелях.

В портфелях нет нефтегаза, от слова «совсем»

3 идеи по рынку

Эти 3 акции входят в мои портфели

Транснефть пр

монополист по транспорту нефти,

тарифы на прокачку индексируются ежегодно на ставку инфляции минус 0,1%

Доходы компании зависят не от изменения стоимости нефти, а от объема добычи.

В 2025 г ОПЕК+ увеличивает добычу

Добыча в РФ может вырасти с 8,98 млн барр. в сутки в 1П25 до 9,28 млн барр. во 2П25.

Соответственно, увеличится прокачка нефти по системе «Транснефти»

Вероятно, дивиденд за 2025 год может составить 189 рублей на акцию, 15% от текущей цены

Т-Технологии

рост чистой прибыли за 2К25 на 99% при рентабельности собственного капитала (ROE) 28,4%.

План менеджмента на 2026г.: рост чистой прибыли 40% при рентабельности капитала 30%.

( Читать дальше )

Недооценённые компании на российском фондовом рынке (осенний апдейт)

- 28 октября 2025, 19:45

- |

Публикую обновлённый список недооценённых компаний на российском фондовом рынке. Я побывал на конференции СмартЛаб в субботу, 24 октября было опорное заседание ЦБ по ставке, прошла осенняя коррекция. Список сильно поредел в основном из-за ухудшения прогноза по средней ставке ЦБ на 26-й год, теперь я вижу только 4 недооценённых компании.

1. ВТБ — если менеджмент действительно будет придерживаться новой политики по выплате дивидендов не менее 40% от МСФО, то ВТБ должен быть переоценён.

Риски: менеджмент ВТБ не раз не оправдывал ожиданий инвесторов на моей памяти как минимум 2 раза, сейчас говорят одно завтра другое. Могут также разочаровать с расконвертацией префов, но на конференции 25.10 подтвердили вероятность выплаты дивидендов при соблюдении определённых условий, но теперь не озвучивают величину доли направляемой на дивиденды от ЧП при этом обещают, что она будет значительной (выплата в 40% от ЧП это моё предположение).

Возможный рост тек. цены к лету 2026: 66,06->87 на 31,69%

( Читать дальше )

10 акций с низким бета-коэффициентом для снижения волатильности портфеля

- 17 октября 2025, 08:36

- |

Чем выше риск, тем выше доходность. Но есть нюанс: у многих после сильных падений нет желания больше инвестировать в такие инструменты. Вчера рынок акций опять подрос. Многие новички радуются, но не вижу смысла так делать. Если все-таки коррекция прошла тяжело, то есть смысл пересмотреть риск-профиль в сторону менее рисковых инструментов.

Что делать чтобы снизить следующую коррекцию если нравятся акции? Есть такой коэффициент бета, который учитывает волатильность и риск относительно рынка (бенчмарка, в частности индекса Мосбиржи) и если:

- Бета < -1, то корреляция актива и бенчмарка обратная, то есть они движутся разнонаправленно, при этом актив более волатилен.

- -1 < бета < 0, то корреляция по-прежнему обратная, но актив ведет себя стабильнее бенчмарка.

- 0 < бета < 1. Актив движется однонаправленно с бенчмарком, но колеблется не так сильно, риск меньше рыночного.

- Бета > 1. Актив коррелирует с индексом и более волатилен, то есть он очень рисковый.

Где найти этот коэффициент для акций? Мосбиржа считает калькуляцию беты за последние 30 дней.

( Читать дальше )

"Акции каких компаний можно еще купить и какие будут дивиденды"?

- 15 октября 2025, 16:41

- |

Приветствуем любимых подписчиков и трейдеров канала✨

Волатильность рынка стала утихать после недельной распродажи. Поступила информация, когда зам. министра энергетики Е.Грабчак сообщил, что энергетические госкомпании могут направлять прибыль не только на бизнес, но и дивиденды инвесторам. Индекс Мосбиржи сразу вскочил в положительную динамику до позиции 2553 (+0,47%📈). Однако, существенный разворот будет после достижения 2600.

Давление геополитики и укрепления рубля затормаживает этот отскок. Сегодня курс юаня упал до 11 руб и рубль стал крепче. Поэтому существенный разворот мы ожидаем в пятницу когда Трамп встретится с украинским юмористом, но откажет в поставке ракет «Томагавк». Тогда Индекс вернется к уровню выше 2600.

Какие компании выглядят устойчивыми и прибыльными?

1️⃣ Первыми все обратили внимание на акции Газпрома🏭 ростом +1,14%📈, но нашим фаворитом мы выделяем Транснефть(прив.)🏭. Эта бумага есть сразу у трех участников команды. Именно сегодня вице-президент компании Сергей Андронов заявил, что Транснефть достаточно гибкая компания и получается обеспечить непрерывность поставок нефтепродуктов несмотря на атаки Украины.

( Читать дальше )

"Ожидаемый выстрел отскока. Какие факторы поддерживают рынок?".

- 06 октября 2025, 17:08

- |

Приветствуем новых подписчиков и инвесторов рынка.🔥

Пожалуй каждый российский инвестор ждал этот день. Еще вчера, в нашем воскресном посте мы прогнозировали высокую вероятность отскока от уровня 2600 Индекса Мосбиржи. Сегодня он перешел в положительную динамику до позиции 2636 (+1,17%). О стабильности рано говорить, но акции портфеля выросли на +1,8%📈.

Сработали сразу два драйвера поддержки рынка:

1️⃣В субботу было принято решение увеличить добычу нефти. В результате уже на утренней сессии цена мировой нефти выросла до 65,3$ (+1,69%). Это по-прежнему дешевая цена, но до этого с начала октября опускалась ниже 64$. Это позитивно повлияет на акции всего нефтегазового сектора, но больше на акции Роснефти🛢️ и Транснефти🏭.

2️⃣ Продолжает укрепляться китайский юань на курсе 11,5 руб, таким образом стал ослаблять наш деревянный рубль. При таком сценарии к концу года рубль может максимально подешеветь до курса 93-95 руб за доллар. Это уже хороший уровень стабилизации. Девальвации 100 руб не ждите, по крайней мере в 2025 г.

( Читать дальше )

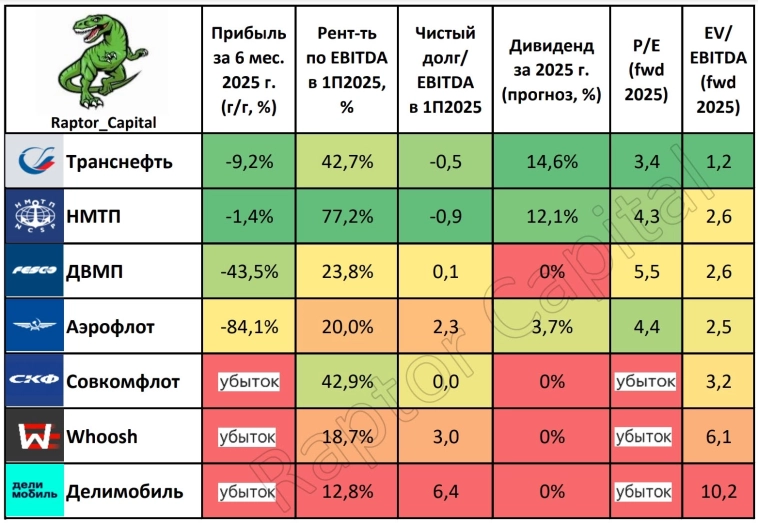

🚚 Транспортный сектор – Подробный обзор 1 полугодия

- 01 октября 2025, 20:03

- |

📌 Продолжаем обзор секторов компаний Мосбиржи, и сегодня взглянем на транспортный сектор. Напомню, ранее я делал обзоры нефтегазового сектора, банков, IT-компаний, ритейлеров, золотодобытчиков, удобрений, металлургов и застройщиков.

❓ СИТУАЦИЯ В СЕКТОРЕ:

• Один из самых разношёрстных секторов, поскольку транспорт может перевозить как людей по асфальту, так и нефть по трубам или через моря. По этой причине не совсем корректно сравнивать компании между собой, но вполне можно сделать отдельные выводы и выявить лидеров.

• По итогам 1 полугодия компании разделились на два лагеря: для одних проблемой стал крепкий рубль, для других – высокая ключевая ставка. Первые потеряли прибыль из-за курсовых разниц, вторые нарастили долговую нагрузку и оказались в зоне убытка.

1️⃣ ПРИБЫЛЬ В 1П2025 г.:

• Уже пятый по счёту сектор, в котором прибыль упала у всех компаний. Причины падения прибыли разные: персональное повышение налога на прибыль у Транснефти (–9,2% год к году); курсовые разницы у НМТП (–1,4%), ДВМП (–43,5%) и Аэрофлота (–84,1%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал