Теория

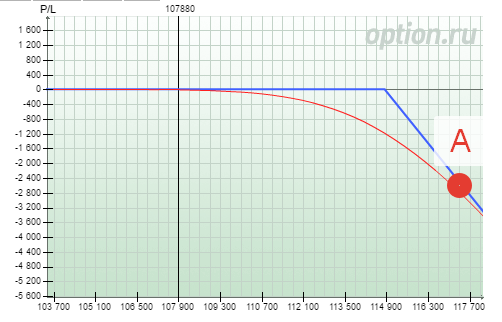

Разбираюсь с теорией, сильно не пинать! У меня проданный Call цена ушла сильно в право, какие методы существуют минимизировать убытки. Можете дать ссылку на текс или книгу. Спасибо.

- 22 мая 2017, 15:02

- |

- ответить

- ★1

- Ответы ( 5 )

Парадоксы экономической теории

- 17 апреля 2017, 12:50

- |

Если я ничего не перепутал, то сначала года в стране фиксируется резко возросший спрос на автомобили, как индикатор положительных экономических трендов.

Однако, общая теория занятости, процента и денег ( Д.Кейнс ) говорит: « … по мере того, как реальный доход возрастает, общество желает потреблять постоянно уменьшающую его часть. »

То есть, если верит теориям не только Маркса, Энгельса, Ленина, то « мотовством » страдают скорее бедные, чем богатые люди. И резко возросший спрос, характеризует скорее негативные, чем позитивные тенденции развития национальной экономики.

Увы...

Общетеоретическое. Теория Кукла

- 11 марта 2017, 08:08

- |

Вы никогда не задумывались на тем что согласно условной «теории Кукла» у него должно быть некое ограничение возможностей на рынке? Так же как и у всех участников. Какое? Размер средств на создание движения.

То есть после загрузки в одном направлении, выталкивания рынка в эту сторону, достижения определенных целей, ему надо: 1. разгрузиться 2. Передохнуть. 3. Загрузиться(в противоположную сторону). 4. Толкануть рынок в противоположном направлении 5. Разгрузиться2.

То есть то самое рыночное дыхание. Вверх – вниз. Сам размах зависит от масштабов Кукла, размеров его активов. В любом случае, его дыхание симметрично, без фазы перезагрузки его жизнь невозможна. Иначе он выпадает из законов вселенной и будет ею перетерт в космическую пыль. Можно сказать «Аккумуляция-Дистрибуция», можно по другому. Накопленный объем во время передышки после разгрузки должен совпадать, быть примерно равным объему предыдущенаправленного движения. И должно хватать энергии и топлива на само движение. Т.е в фазе аккумуляции затариваем грузовик, потом активно его пропихиваем несмотря на все тяжкие, отстреливая оппонентов до точки назначения ну и так далее, Вы поняли.

Маятник качается, а мир на нем вращается.

Недостающая часть уравнения

- 23 декабря 2016, 00:04

- |

Нивелировать сверхриски может сверхметод.

Теория рынка, короткий ликбез в доступной форме

- 08 декабря 2016, 19:50

- |

govoritmoskva.ru/media/broadcasts/audio/2016/12/06/2016_12_06_Horoshyi_vopros.mp3

В поисках опциональности

- 27 ноября 2016, 23:38

- |

Многомиллионными тиражами в России и за рубежом разошлась книга « семь навыков высокоэффективных людей », основной рефрен которой системный подход к определению жизненных целей и приоритетов человека.

далее https://www.facebook.com/profile.php?id=100014062360119&hc_ref=NEWSFEED&fref=nf

Теория. Соотношение «Доходность-Риск» для нефти Brent в 2016 году

- 12 ноября 2016, 17:30

- |

На выходных после бурной торговой недели решил заняться теорией.

2016 год близится к завершению, самым интересным активом, «королевой года» была Ее Величество Нефть.

Интересно посчитать, параметры риска и доходности при работе с этим активом. Использовались методики RiscMetrics (компания нынче входит в группу MSCI), пионеров расчета VaR (Value-at-Risc). Нефть Brent.

Итак, вот что получается по данным за период с 3.01 по 11.11.2016 г.

Средняя однодневная доходность (правильнее, односессионная, т.е. доходность от закрытия сессии предыдущего дня к закрытию дня текущего) составила 0,056%. Если перевести это в %% годовых по методике RiscMetrics (252 торговых дня), получается 14,2% годовых. Т.е. небольшой, но все же положительный % имеется.

А вот, что касается риска (волатильности), то здесь совсем другие порядки величин. Однодневная (от сессии к сессии) волатильность (среднеквадратичное отклонение) составляет 2,6%, а в годовом исчислении и вовсе 40,7% годовых!

( Читать дальше )

Что и почему

- 02 ноября 2016, 17:18

- |

Вчера, zmey информировал нас « О сочетании больших циклов ». Материал в полной мере тянет на хорошую научную статью, ну, по крайнем мере так, как писали раньше.

Не ставя пред собой задачу рецензировая данной работы, хотя с удовольствием бы почитал такой труд, пишу лишь под впечатлением практической пользы и общих соображений полезности подобных работ.

В рамках моих торговых интересов, в таблице 1, http://zmey.club/research/66-o-sochetanii-bolshih-ciklov.html, показаны значения волатильности ( V ) по инструментам, золото, нефть, S&P500, GBPUSD, EURUSD, DXY с периодами расчета от 40 до 55 последних лет.

Покажем практическую ценность этих данных.

Из « теории » известно, что при прочих равны « разумный инвестор » выбирает инструменты меньшей волатильности. Практически это очевидно, так как если волатильность, есть мера риска и два инструмента имеют близкую и/или равную доходность, то естественно выбор падает на инструмент менее рискованный.

( Читать дальше )

Две большие разницы

- 28 октября 2016, 11:09

- |

Здесь ниже был интересный блог, где автор, исследуя поведения чисел генератором случайности, показывает похожесть движений трендов и оспаривает целесообразность " механической " диверсификации.

Выводы автора: «просто так объединять в портфели некоррелирующие инструменты без наличия чётких прогнозов (идей) по каждому инструменту абсолютно бессмысленно. Если же такие прогнозы есть, то это уже не портфель инструментов, а портфель идей. ....

Поэтому портфель стратегий — это хорошо, а портфель инструментов (“купил и держи”) — это просто самодельный индекс, никак не влияющий на риски и не дающий преимуществ ».

Поставленный вопрос относится к группе « фундаментальных », а потому интересен. Оставим в стороне фундаментальные теории, к примеру, портфельная теория Марковица, и поговорим о другом.

Сама по себе идея, что последовательности генератора случайных чисел могут быть описаны визульными трендами роста, падении и флета – не нова и была многократна показана. И если с ней согласиться, то все инструменты технического анализа без сожаления можно забыть.

( Читать дальше )

Поговорим про волны Элиота. Работают ли они ?

- 13 октября 2016, 13:17

- |

В данном блоге чисто моя точка зрения. Она может быть правильная, может быть не правильная. На абсолютную истину не претендую. Но раз уж зашла речь в последних постах блога об этом, выскажу своё мнение по вопросу.

В чём суть — за последние лет 10 я перебрал и перетестировал тысячи или сотни тысяч различных «систем». Главное что я для себя вынес — это то что на достаточно длительном промежутке времени ни одна «система» не может быть прибыльной в принципе. Правда их тестирование помогает понять некоторые реальные закономерности рынка, но это другой вопрос.

Так же я изучал и волны элиота и прочие подобные вещи.

Для себя пришёл к такому выводу: В чём суть волн элиота. Это чисто психологический «приём» который позволяет вам составлять для себя ложную картинку рынка. Это помогает в психологическом плане — т.к. всегда проще торговать «зная» куда пойдёт рынок. Но на самом деле приносит вред в плане торговом, т.е. отрицательно сказывается на вашей доходности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал