ТОРГОВЫЕ СИСТЕМЫ

ChartGame - результаты улучшения торговли

- 10 февраля 2022, 20:16

- |

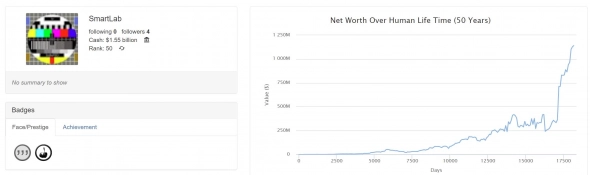

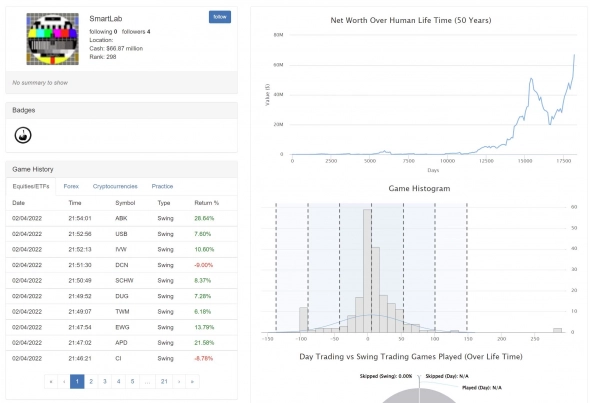

Аккаунт 1: было $66.87M, стало $1.55B, упёрся в ограничение по времени

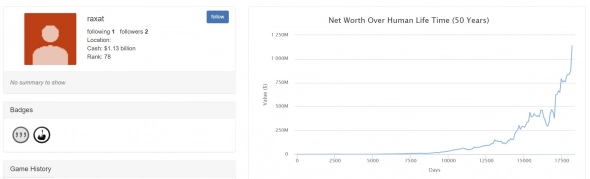

Аккаунт 2: было $10.76M, стало $1.13B

( Читать дальше )

- комментировать

- 476

- Комментарии ( 1 )

ChartGame - путь к системному трейдингу

- 05 февраля 2022, 18:55

- |

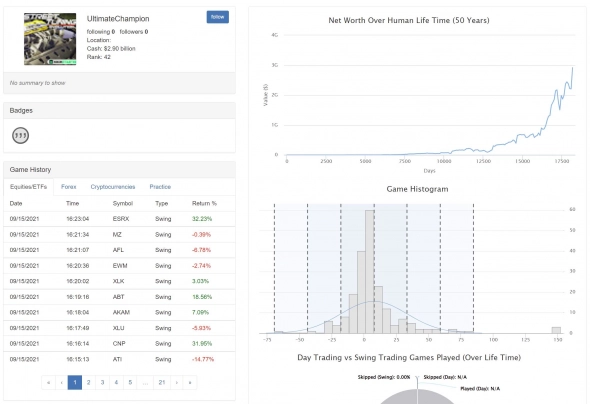

И я снова решил обратиться к ChartGame за подсказкой, получил системный профит на трёх аккаунтах:

( Читать дальше )

О сложности торговых систем

- 03 февраля 2022, 21:21

- |

Тут уважаемый всеми 3Qu написал пост

https://smart-lab.ru/blog/763931.php

Добавлю и я сюда свои три копейки.

Смотрите, на случайном рынке заработать нельзя, и это знают все.

Все слышали о том, что рынок от случайного отличается.

Вывод — для успешной торговли надо искать отличия реального рынка от случайного, и их использовать.

Поскольку я на форексе, от которого тут все плюются (наверное, хлебнув от него по самое не могу), и который весьма к случайному близок, я буду говорить о нем.

Мое мнение такое — на форексе нет глобальных закономерностей. Отличия возникают лишь эпизодически, часто они длятся совсем не долго.

Многие о них знают, знают, что они совсем разные и друг к другу не имеют никакого отношения, многие понимают как ими пользоваться, но самым сложным является не знание этих эпизодических явлений, а умение их ДОЖДАТЬСЯ.

Ну вот пример. Фунт/доллар. Сегодня. Одна свечка = 1 секунда.

Ну видно же движение вверх-вниз перед походом вверх! И этот предвестник появляется довольно часто на всех таймах.

( Читать дальше )

В каких системах капитализация прибыли ухудшает результат

- 21 января 2022, 08:46

- |

Было ли у Вас такое, что Вы капитализируете прибыль в какой-то системе — и потом жалеете об этом?

Потому что если бы выводили, то заработали бы намного больше.

Следует ли считать, что любая ТС, где капитализация становится невыгодной — это система с чрезмерным плечом (F смещено вправо от оптимального)?

И в любой нормальной ТС капитализация должна быть выгодна.

Но тогда ещё он наблюдение: насколько понимаю, у инвесторов, работающих без плеча, тоже может быть так, что капитализация после определённой точки сыграла против них. Но ведь у них вообще нет плеча...

Выбор оптимальной ТС

- 20 января 2022, 08:06

- |

Встречал у разных авторов на СЛ утверждение, что найти оптимальную (наилучшую) ТС невозможно — поэтому лучше использовать портфель субоптимальных систем.

Но чтобы искать оптимальную систему и сделать вывод, что она никак не находится, нужно понимать, что именно ты ищешь.

Отсюда вопросы:

Если перед нами несколько систем, как понять, какая из них оптимальная или ближе к оптимальной, чем другие?

Через какой один параметр можно оценить все их сильные и слабые стороны, чтобы понять — «вот оно»?

И если мы пришли к выводу, что оптимальную систему найти нельзя — то ведь даже этот вывод мы делаем на основании того, что некий параметр в рамках одной системы достичь невозможно.

Соответственно, какой это параметр?

Стратегия случайного открытия позиции

- 09 января 2022, 16:07

- |

//@version=4

strategy(title="Random Entries Work", shorttitle="REW", overlay=true, pyramiding=0, default_qty_type=strategy.percent_of_equity, default_qty_value=100, currency=currency.USD,commission_type=strategy.commission.percent,commission_value=0)

// === GENERAL INPUTS ===

strategy = input(defval="Long Only",title="Direction",options=["Long Only", "Short Only", "Random"])

enter_frequency = input(defval=10,minval=1,maxval=100,title="Percent Chance to Enter")

exit_frequency = input(defval=3, minval=0,maxval=100,title="Percent Chance to Exit",tooltip="This should be much lower than Percent Chance to Enter. Higher values decrease time in market. Lower values increase time in market.")

start_year = input(defval=2020, title="Start Year")

// === LOGIC ===

r = random(0,100)

enter = enter_frequency > r[0]

exit = exit_frequency > r[0]

direction = random(0,100) >= 50

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong() =>

strategy.opentrades == 0 and enter and (strategy == "Long Only" or (strategy == "Random") and direction) and

time > timestamp(start_year, 01, 01, 01, 01)

exitLong() =>

exit

strategy.entry(id="Long", long=strategy.long, when=enterLong())

strategy.close(id="Long", when=exitLong())

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort() =>

strategy.opentrades == 0 and enter and (strategy == "Short Only" or (strategy == "Random" and not direction)) and

time > timestamp(start_year, 01, 01, 01, 01)

exitShort() =>

exit

strategy.entry(id="Short", long=strategy.short, when=enterShort())

strategy.close(id="Short", when=exitShort())( Читать дальше )

Как я потерял веру в человечество.

- 22 декабря 2021, 15:59

- |

Второй семинар был о том, как зарабатывать на рынке. Лектор телосложением напоминал маршала Жукова, но ничего конкретного сказано не было. На любой вопрос ответ был стандартный — это вы узнаете на курсе, который вы оплатите. Могли бы, хоть кофием угостить.

Третий семинар — это был монолог нашего АГ. До этого я его уже неск раз видел-слышал на семинарах РТС и конференциях по алготорговле. АГ у меня прочно ассоциировался с длинными хвостами.

На этот раз АГ рассказывал о своей торговой системе, не помню, приглашал ли он делать взносы и стать инвесторами.) Наверное сейчас, после многих лет, что-нибудь перевру, но основная суть его системы: проводим линию регрессии, определяем стандартное отклонение, задаем порог отклонения котировок от линии регрессии, и при превышении этого порога покупаем или продаем активы. Это называется — пороговое устройство. В теории сигналов — это самая простейшая и самая примитивная обработка, которую можно придумать.

( Читать дальше )

Улучшение торговой системы

- 17 декабря 2021, 16:16

- |

Первый шаг — сделать непонятные системные маркеры более «человекоподобными». Например, пусть маркер высокого риска будет называться BUY CAREFULLY — я по-прежнему могу купить в этом месте, но нужно чётко понимать, что вероятность получить убыток будет максимальной. Сами маркеры стали больше и аккуратнее.

Затем нужно было добавить разделение рынка на «стабильный» и «турбулентный», они обозначены зелёным и красным фоном. Стабильный рынок имеет выраженное восходящее направление движения, а в турбулентном можно получить много ложных сигналов или вовсе попасть в затяжной даунтренд:

( Читать дальше )

Решишь этот вопрос - станешь миллиардером!

- 25 ноября 2021, 15:37

- |

А так выглядит часовик Сбера за Октябрь 2019 года:

( Читать дальше )

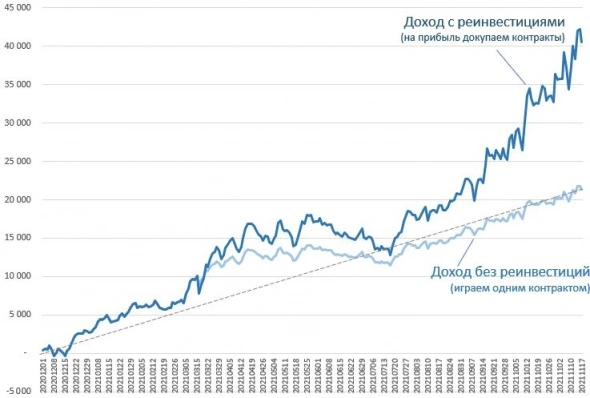

Описание системы 200% на моментуме

- 18 ноября 2021, 23:26

- |

Описание системы:

Добавляем на график индюк Моментум с периодом 18 и расчетом цены Median.

Отрисовку индюка делаем не линией, а точками.

Если не в позе, то встаем в лонг на открытии свечи, когда три точки моментума выстроились вверх.

Если не в позе, то встаем в шорт на открытии свечи, когда три точки моментума выстроились вниз.

Ставим симметричный тейк/стоп = 1%/1% от цены открытия позы.

Сидим на попе ровно до сработки тейка или стопа.

Потом опять смотрим на точки моментума и встаем позу по направлению точек.

После 23:45 закрываем позу, если она открыта.

Утреннюю минутную свечу не торгуем.

За последние 12 месяцев на минутках во фьюче Сбера эта простая система выдает доходность около 200% годовых на одном контракте и около

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал