ТОРГОВЫЕ РОБОТЫ

торговый робот - это автоматизированная торговая система, принимающая решения и отдающая приказы на выполнение рыночных заявок на основе программного алгоритма.

В этом разделе вы найдете самые актуальные записи по теме торговые роботы.

Какой риск в шорте недельных стрэддлов "30% годовых без рисков". Тестируем на истории 495 недель

- 07 января 2022, 16:59

- |

Давайте разберёмся. Ставим эксперимент.

У меня в хозяйстве скачана с Финама минутная история 36 квартальных фьючерсов Si с 2013 по 2021 год. Разделяю кварталы на недели с четверга по четверг и в начале каждой недели в 19:01 регистрирую шорт кола и пута на центральном (ближайшем к цене фьючерса) страйке, а в конце этой же недели в 18:44 регистрирую откуп опционов.

Теоретические цены-премии опционов определяю по Блэку-Шоулзу. Волатильность в начале недели принимаю 15%, в конце — 20%. Проскальзывание на шорт принимаю 1% от теорцены. Комиссию на куплю+продажу одного опциона принимаю 8 руб. Это вполне оптимистично.

Логика видна в главном цикле скрипта WealthLab'а.

for (int i = i0; i < weeks.Count; ++i) {

int idxIni = IndexOf (weeks[i][0]-1, entryTime);

int idxFin = IndexOf (weeks[i][1], exitTime);

double strike = mwu.RoundTo (Open[idxIni], strikeStep);

double dura = (Date[idxFin] - Date[idxIni]).TotalDays;

double calIni = OptPrice ('C', Open[idxIni], strike, dura, volaIni);

double putIni = OptPrice ('P', Open[idxIni], strike, dura, volaIni);

double calFin = OptPrice ('C', Close[idxFin], strike, 1e-6, volaFin);

double putFin = OptPrice ('P', Close[idxFin], strike, 1e-6, volaFin);

double win = (calIni+putIni) * (1-slpg) - (calFin+putFin) - 2*fee;

PrintDebug (String.Format (fmt, i, Date[idxFin].ToShortDateString()

,calIni, putIni, calFin, putFin, win));

} // for (int i = i0Вот выдача за первый квартал( Читать дальше )

- комментировать

- 3.3К | ★4

- Комментарии ( 24 )

Подведем алго итоги, или на хера все это надо

- 07 января 2022, 09:45

- |

трендовые по EU, SI закрыли год в минус.

трендовые по RI, SR закрыли год в плюс

Контртренд закрыл год в плюс, выровнять объёмы между инструментами внутри стратегий смог только ближе к концу года, что сразу дало хороший эффект. Жаль что не было возможности так сделать с самого начала.

Парный в плюс. Хороший тренд по газпрому дал хороший минус в парном. Надо добавлять газпром в торговлю по тренду.

В этом году, добавил сезонные алгоритмы по EU, RI, SI, SR

Добавил алгоритм на каналах.

Сделал робота на дивидендные акции

Сделал робота на Бинанс фьючи

Декабрь завалился по доходности, а ведь так было хорошо. пик доходности пришелся на 14 декабря

План на следующий год добавить трендовые по GZ, LK, RN, SN

Т.к. в этом году тенденция выкладывать скрины из ЛК кабинета брокера с доходностью посчитанной брокером (не смотря на то, что там не учитывается комиссия, а не считать свою реальную доходность по активам), то будем следовать тенденции.

Блог

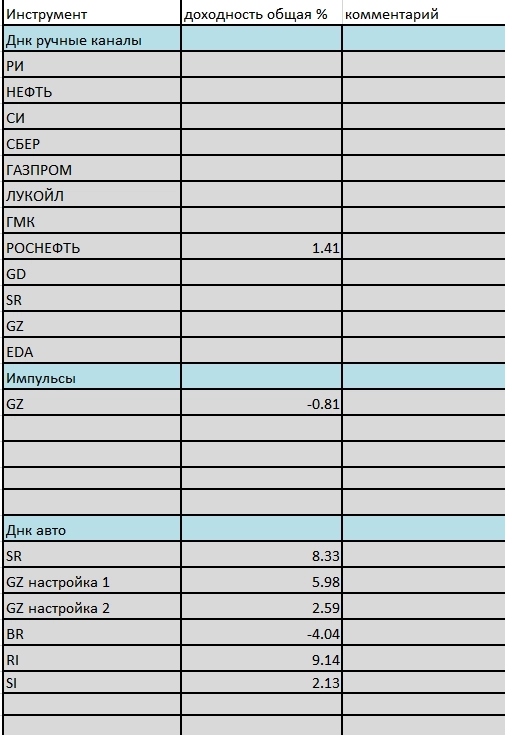

Днк бот + Импульсы (статистика/обсуждение)

- 06 января 2022, 09:07

- |

Не думал, что буду писать в эти дни пост, но произошли довольно большие движения. Днк по ручным каналам я не торговал, все таки отдых все дела, а вот по автоматическим каналам робот трудился в поте лица.

Пробовал настраивать импульсы с переворотом на встречном сигнале, но к сожалению результаты идут хуже, может в дальнейшем что то смогу подобрать.

По днк-авто планы: дальнейшее добавление инструментов с целью диверсификации портфеля, возможно что то из акций возьму на пробу.

Нейросеть выбрала лучшие акции

- 05 января 2022, 19:49

- |

HUBS, оптимальная цена для покупки — 539.36$. Цель — 584.7164$. Вероятность роста 78.0%

BZUN, оптимальная цена для покупки — 13.42$. Цель — 14.4001$. Вероятность роста 76.7%

DDS, оптимальная цена для покупки — 255.97$. Цель — 272.4824$. Вероятность роста 75.2%

Результаты поста от 2021-12-08

VIPS, купили по 10.12$. Продали 5 января по 7.985$. Итоговый процент -21.1%

BZUN, купили по 14.78$. Продали 5 января по 13.475$. Итоговый процент -8.83%

ZG, купили по 63.64$. Продали 5 января по 58.87$. Итоговый процент -7.5%

Итого: из 3 сигналов 0 оказались верными.

Что это такое? || Отчет

Индикатор stoploss MA

- 05 января 2022, 08:06

- |

Необходимо авторизоваться.

227 публичных торговых сигналов: счет моих роботов 136:91

- 04 января 2022, 20:56

- |

227 публичных торговых сигналов: счет моих роботов 136:91

Закрылась еще одна публичная сделка моих роботов:

- Робот PVVI, купивший акции Мечела (MTLR) 21.12.2021 по 121.15 рубля, закрыл сделку по тэйк-профиту, цена продажи 129.75 рублей.

На текущий момент было 227 публичных сигналов на покупку. 76 от робота AVP, 120 от робота PVVI и 31 от робота CandleMax. Вот ссылки:

- тс: покупка HYDR робот AVP

- тс: покупка NVTK робот AVP

- тс: покупка TATN робот PVVI

- тс: покупка RTKM робот AVP

( Читать дальше )

Мои итоги декабря

- 31 декабря 2021, 10:38

- |

Начнем с традиционной таблицы

Главным неудачником декабря стал RI-контртренд, закончивший очередной месяц в небольшом минусе и получивший минус по итогам года. Также Si практически отбил минус, накопившийся с начала года по конец ноября, только в последний торговый день – 30 декабря.

Вообще, если считать по вармарже, то за год в Si даже получился символический плюс в 10+ тыс. руб., но расчет в %% от лимитов дает маленький минус. С точки зрения расчета НДФЛ хорошо, что плюс, так как «вторые ноги синтетических облигаций» (шорты фьючерсов) дали большой минус по вармарже и его просальдируют с прибылью в RI и на споте, а минус в Si сальдировать было бы не с чем.

Закончить год с доходностью выше средней за последние 6 лет помогла высокая волатильность в акциях: в первом квартале в GMKN, а в 3-4-м в GAZP и SBER. В RI высокая волатильность оказалась краткосрочным эпизодом в конце ноября-начале декабря. А в Si ее не было весь год.

( Читать дальше )

Как правильно записать условие

- 31 декабря 2021, 07:57

- |

Имеем;

datetime time_buy[] = {

D'2021.11.29 15:30',

D'2021.11.30 10:00

};

Как правильно записать, так?: Покупать если

if (time_buy<TimeCurrent() )

Индикатор адаптивной кривой

- 31 декабря 2021, 03:07

- |

Необходимо авторизоваться.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал