ТМк

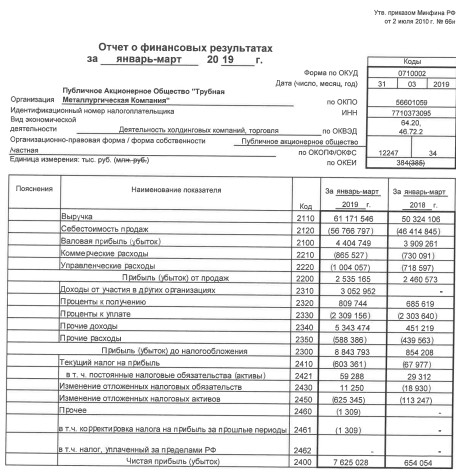

ТМК - прибыль за 1 кв по РСБУ выросла в 11,6 раз

- 07 мая 2019, 15:48

- |

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1514347

- комментировать

- Комментарии ( 0 )

Продажа американского дивизиона станет положительным катализатором для ТМК - Атон

- 30 апреля 2019, 12:39

- |

Вместо этого производитель труб может рассмотреть возможность выплаты промежуточных дивидендов за 1К19, сообщает Интерфакс.

У инвесторов нет единого позитивного или негативного взгляда на дивиденды ТМК нет — одни предпочитают возврат на инвестиции в форме дивидендов, другие — более быстрое сокращение долговой нагрузки. Мы считаем, что в свете предстоящей продажи американского дивизиона и значительного снижения долговой нагрузки инвесторы были бы рады получить какие-то дивиденды, однако теперь они, похоже, откладываются на период после публикации результатов за 1К19. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА и рассматриваем завершение продажи американского дивизиона как положительный катализатор для ТМК.АТОН

ТМК - Не выплачивать дивиденды по результатам деятельности Общества в 2018г

- 30 апреля 2019, 01:57

- |

ПАО «ТМК»

Решения совета директоров (наблюдательного совета)

Принятое решение по вопросу № 7 повестки дня «О выплате дивидендов по итогам 2018 года»:

«7. Рекомендовать годовому Общему собранию акционеров Общества принять решение не выплачивать дивиденды по результатам деятельности Общества в 2018 отчетном году».

www.e-disclosure.ru/portal/event.aspx?EventId=ATF0YvDDUUeyINGxVFfTqA-B-B

ТМК - может рассмотреть выплату дивидендов за I кв

- 29 апреля 2019, 21:45

- |

Представитель компании:

“Не исключаем, что можем рассмотреть вопросы выплаты дивидендов за первый квартал”

https://ru.reuters.com/article/businessNews/idRUKCN1S51DK-ORUBS

Российский рынок акций - Атон

- 29 апреля 2019, 18:45

- |

Мы встретились с десятью крупнейшими российскими институциональными инвесторами в Москве, чтобы поделиться нашим взглядом на российский рынок акций, а также услышать их мнения как о текущей ситуации на рынке, так и об отдельных секторах и компаниях.

Ключевые темы

Коррекция приближается, но инвесторы сохраняют оптимизм. Высокие цены на нефть и укрепление рубля поддерживают позитивный настрой инвесторов относительно российского рынка. Индекс РТС вырос на 15% с начала года, и инвесторы считают, что намечается коррекция на фоне фиксации прибыли по принципу «продай в мае и уходи».

Рынок нуждается в притоке зарубежных средств, иначе дальнейший сильный рост будет невозможен. Небольшие притоки наблюдаются в Сбербанке, но для ускорения процесса необходим сильный макроэкономический или политический катализатор.

Новый президент Украины – новые надежды. Хотя разворот в отношениях двух стран маловероятен, инвесторы считают, что шансы на ослабление напряженности сейчас несколько выше. Это может быть позитивно для рынка, особенно для Газпрома.

( Читать дальше )

ТМК - планирует SPO почти 60% компании TMK-Artrom S.A. (Румыния)

- 25 апреля 2019, 18:26

- |

из заявления компании на бирже Бухареста:

«TMK-Artrom S.A. была уведомлена своим основным акционером TMK Europe GmbH о намерении начать вторичное публичное размещение акций — до 69 миллионов существующих именных акций, принадлежащих TMK Europe GmbH, что составляет примерно 59,3955% от уставного капитала компании», — говорится в сообщении.

Организаторами SPO выступают Raiffeisen Bank S.A., Raiffeisen Centrobank AG and Wood & Company Financial Services.

Сроки размещения — не указаны.

TMK-Artrom не получит средств от размещения, но ее акционер планирует выкупить последующую допэмиссию на 62,3 миллиона евро, уже утвержденную на собрании акционеров 5 апреля. Эти средства пойдут в основном на погашение долга за покупку у TMK Europe румынского завода TMK-Resista в декабре. Допэмиссия пройдет по той же цене, что и стоимость акций в рамках SPO.

Сокращение производства ТМК обусловлено снижением отгрузки бесшовных и сварных труб - Промсвязьбанк

- 25 апреля 2019, 13:16

- |

Группа ТМК Дмитрия Пумпянского в I квартале 2019 года отгрузила 966 тыс. тонн труб, сократив этот показатель на 4% по сравнению с IV кварталом 2018 г. (1006 тыс. тонн), сообщила компания. Снижение к первому кварталу 2018 г. составило 2%.

Сокращение производства связано со снижением отгрузки как бесшовных, так и сварных труб (на 1% и 3% по сравнению с аналогичным периодом прошлого года соответственно). Это, главным образом, обусловлено снижением объёма отгрузки труб в американском дивизионе (на 14% к I кварталу 2018 г.) в результате временного замедления активности на североамериканском рынке в первом квартале под влиянием снижения цен на нефть и сокращения количества буровых установок.Промсвязьбанк

Операционные результаты ТМК за 1 квартал нейтральны - Атон

- 25 апреля 2019, 12:10

- |

Общий объем продаж труб составил 966 тыс т (-1% г/г, -4% кв/кв). Отгрузки OCTG-труб выросли на 4% г/г до 481 тыс т благодаря продолжающемуся росту буровой активности в России, но упали на 10% в квартальном сопоставлении. Продажи бесшовных труб составили 672 тыс т (-1% г/г), а сварных труб — 294 тыс т (-3% г/г). Основной причиной снижения стал американский сегмент — поставки упали на 14% г/г из-за замедления активности на локальном рынке, которое отражает снижение цен на нефть и сокращение количества буровых установок. Более того, вырос импорт в результате возобновления квот на поставки труб, в соответствии с секцией 232. ТМК прогнозирует рост продаж г/г в российском и европейском дивизионах, поэтому мы считаем текущее незначительное снижение временным. Также ТМК считает, что ассортимент продукции должен далее улучшиться в пользу роста высокотехнологичной продукции.

Мы считаем результаты НЕЙТРАЛЬНЫМИ и полагаем, что закрытие сделки по продаже Американского дивизиона должно стать положительным катализатором, поскольку рынок в настоящее время закладывает в котировки риски отсрочки или изменения условий соглашения. ТМК торгуется со скорректированным мультипликатором EV/EBITDA 2020П 4.3x против своего собственного среднего 5-летнего значения 5.4x и 5.3x у российских сталелитейных компаний, и мы подтверждаем рейтинг ВЫШЕ РЫНКА.АТОН

ТМК вряд ли утратит контроль над европейским дивизионом - Атон

- 25 апреля 2019, 12:04

- |

Как сообщает Интерфакс, со ссылкой на пресс-релиз компании, компания может продать до 59.4% в Европейском дивизионе. EBITDA дивизиона в 1К19 составила $9.6 млн.

Нейтрально, на наш взгляд, поскольку оценка и точный размер размещения неизвестны. Мы считаем, что ТМК вряд ли утратит контроль над Европейским дивизионом. Наши приблизительные подсчеты показывают, что при целевом мультипликаторе EV/EBITDA 6x, ожидаемой EBITDA $60-70 млн и чистом долге $175 млн на конец 1К19 дивизион может быть оценен в $185-245 млн.АТОН

Акции ТМК имеют большой шанс значительно вырасти в цене к концу года - Локо-Банк

- 24 апреля 2019, 16:54

- |

При этом, нельзя однозначно оценить возможность роста или падения акций ТМК. В краткосрочном периоде ценные акции компании в связи с результатами за I-ый квартал 2019 года могут упасть в цене.

В долгосрочной перспективе, ТМК, как одного из крупнейших мировых производителей труб нефтегазовой отрасли, вероятнее всего, ожидает увеличение объёмов отгрузки трубной продукции как в российском, так и в европейском сегментах рынка. Поэтому акции компании к концу 2019-го имеют большой шанс значительно вырасти в цене.Люшин Андрей

«Локо-Банк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал