Страх

Ждет ли BITCOIN участь Урана???

- 03 ноября 2017, 14:36

- |

Кто владеет хорошо английским языком, может прочитать информацию здесь:

http://www.cmegroup.com/media-room/press-releases/2017/10/31/cme_group_announceslaunchofbitcoinfutures.html/

Что произойдет с BITCOIN, когда его выведут на биржу?

Скорее всего снизится его волатильность, по скольку банки, фонды, люди, которые уже давно инвольвированы в BITCOIN, могут хеджировать их позиции.

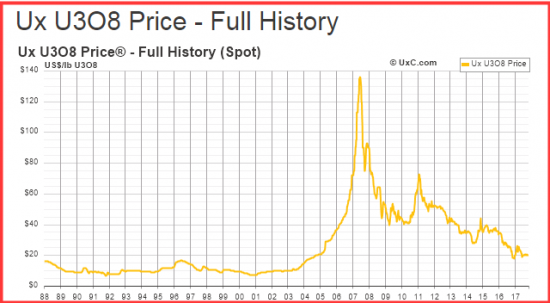

Так что же общего имеет Bitcoin с ураном?

Вообще то ничего, но в начале 2000-х уран был самой обсуждаемой темой (особенно в 2007 году), как сейчас BITCOIN.

В 2007 году биржа NYMEX в Нью Йорке создала Futures на уран. После того, как он вышел на биржу, все ждали, что уран полетит вверх, но как мы видим на графике, он скатился вниз.

Ждет ли BITCOIN такая же участь? Это неизвестно. Но дает задуматься.

Хороших выходных

PS: грамматика моего русского языка очень плохая, приношу заранее извинения, ваш GermanOptions

- комментировать

- 261 | ★2

- Комментарии ( 26 )

Не бойтесь выглядеть глупо.

- 01 ноября 2017, 22:45

- |

Не БОЙСЯ выглядеть глупо!!!

Его дал мне руководитель

одного из крупнейших предприятий СНГ по

производству пластиковых изделий.

А ведь и действительно.

Мы всегда чего то боимся.

У каждого свои страхи и предрассудки.

И избавляясь от своих страхов мы становимся только сильнее.

Всем профита.

BEGINNING OF NEW ERA

- 27 октября 2017, 08:39

- |

С этой недели официально началось мое двухмесячное обучение по продажам опционов. Курс для маленьких депозитов от 5000 до 25000 евро. Поскольку в большинстве случаев будут продаваться опционы по акциям. Для опционов на фьючерсы нужен депозит более 25000 тысяч.

продал пару акций с минусом (-3%) и деньги закинул на счет. Сейчас на счету 14704 евро. в начале следующего года собираюсь еще закинуть около 3000-4000.

По словам преподавателя есле рынок так и дальше будет вверх идти, то можно будет за 2 месяца отбить часть вложенных денег на обучение, все зависит от депозита и от рынка.

Посмотрим сколько я отобью =)

В первых два дня он объяснял как должна выглядеть утренняя подготовкa, какие рынки надо просматривать итд. Занимает времени около 15 — 20 минут, у Герчика это называется вроде «домашние задание».

Зачем это надо делать? Наставник рассказал историю, что в чикаго знал одного Трейдера, который торговал около 20ти лет только один инструмент «пшеницу», но он каждое утро перед тем как залезть в терминал просматривал около 20 — 30 рынков, SP 500, Dow Jones, NASDAQ итд., и все это записывал на бумагу. На вопрос, зачем он это делает, он ответил очень просто: Вот поэтому я и отношусь к тем кто зарабатывает на рынке, потому что я чувствую рынок, и его каждое изменение.

( Читать дальше )

4/5 СИГНАЛЫ ПАНИКИ - New Highs/New Lows (S&P 500)

- 22 октября 2017, 13:25

- |

Кстати, эти сигналы интересны и «полезны» не только для опционщиков, но и для среднесрочных и долгосрочных инвесторов на американской бирже. Они дают ИНОГДА закупиться почти по самым «лоям».

NEW HIGHS / NEW LOWS является моим четвертым СИГНАЛОМ ПАНИКИ, который дополняет другие сигналы. Про другие сигналы паники вы можете почитать здесь:

(VIX 3 Points: smart-lab.ru/blog/419734.php)

(VVIX: smart-lab.ru/blog/421074.php)

(90% Down Volume Day https: https://smart-lab.ru/blog/422212.php)

Эту информацию можно посмотреть на самой бирже:

www.nasdaq.com/markets/most-active.aspx?exchange=NYSE

( Читать дальше )

3/5 СИГНАЛЫ ПАНИКИ - 90% Down Volume Day (S&P 500)

- 24 сентября 2017, 12:28

- |

Кстати, эти сигналы интересны и «полезны» не только для опционщиков, но и для среднесрочных и долгосрочных инвесторов на американской бирже. Они дают ИНОГДА закупиться почти по самым «лоям».

90% Down Volume Day является моим третьим СИГНАЛОМ ПАНИКИ, который дополняет другие сигналы. Про другие сигналы паники вы можете почитать здесь:

(VIX 3 Points: smart-lab.ru/blog/419734.php)

(VVIX: smart-lab.ru/blog/421074.php)

Для определения этого сигнала рынок (индекс S&P 500) должен находиться в нисходящем тренде (у меня все просто: несколько дней/ недель под 21 SMA). Сигналом является объем продаж (Declined), который составляет минимум 90% всего протарговоного объема за последний день на фондовом бирже NYSE (Я наблюдаю NYSE и Nasdaq).

Эту информацию можно посмотреть на самой бирже:

www.nasdaq.com/markets/most-active.aspx?exchange=NYSE

( Читать дальше )

2/5 СИГНАЛЫ ПАНИКИ - VVIX (S&P 500)

- 18 сентября 2017, 13:13

- |

Кстати, эти сигналы интересны и «полезны» не только для опционщиков, но и для среднесрочных и долгосрочных инвесторов на американской бирже. Они дают ИНОГДА закупиться почти по самым «лоям».

VVIX является вторым СИГНАЛОМ ПАНИКИ, который дополняет первый сигнал (VIX 3 Points). Про первый сигнал паники вы можете почитать здесь: smart-lab.ru/blog/419734.php

VVIX - это волатильность волатильности индекса S&P 500. Да, такое тоже существует.

Для меня этот «индикатор» интересен только тогда, когда на дневном графике его цена открытия выше 130, а его цена закрытия ниже цены открытия и составляет не менее 5 пунктов.

Пример сигнала:

VVIX 16.10.2014: 133.08 — 121.94 > 5

S&P 500 16.10.2014:

( Читать дальше )

1/5 СИГНАЛЫ ПАНИКИ - VIX 3 Points (S&P 500)

- 10 сентября 2017, 17:51

- |

Сигналы Паники или как войти в рынок в правильное время.

VIX это синтетический индекс для определения волатильности опционов на индекс S&P 500. по другому его также называют „баромертер страха“.

Как он рассчитывается и для чего он предназначен, это все точнее можно прочитать здесь:

utmagazine.ru/posts/3854-vix-indeks-straha-na-amerikanskom-fondovom-rynke.html

или тут

smart-lab.ru/blog/68640.php

Так как научили меня его использовать в моей утренней рутине, он является одним из 5ти сигналов паники на американской бирже, я доканально опишу ниже.

Кстати эти сигналы интересны и " полезны" не только для опционщиков, но и для среднесрочных и долгосрочных инвестроров на американсой бирже. Они дают ИНОГДА закупиться почти по самым " лоям".

Если посмотреть график, то его естественная нижняя граница находится примерно у числа 10. Средний балл примерно 16 — Это значит нет никакого страха, все сидят пьют кофе и наблюдают как их инвестиции растут.

( Читать дальше )

страх - парализатор счастья и действий, это тупик всего живого - даю рецепт как его извести

- 08 августа 2017, 03:17

- |

в этом фильме был такой персонаж — Пирс, его фраза ПОЧЕМУ то запомнилась мне еще много лет назад при первом же просмотре (потом еще пару раз смотрел этот фильм, как в свое время «Хон Гиль Дон» — тот так вообще раз десять минимум но в возрасте подростка))

и фраза та запала в душу но так бы и валялась там ибо не понимал всю ее силу и практичность тогда ...

— фраза вот в виде отрывка из диалога струсившего солдата с лейтенантом (и красным я выделил суть):

— Лейтенант… Сэр, в день высадки я оказался в канаве совсем один. И я резко захотел спать. Думаю, это было из-за тех таблеток против тошноты, что нам дали. Когда я проснулся, я и не пытался найти свой отряд… чтобы начать сражаться. Я просто… Я просто как бы лежал без движения.

( Читать дальше )

Страх и жадность это sehr gut

- 28 июля 2017, 10:41

- |

Эволюция страха в трейдинге

- 04 июня 2017, 10:35

- |

Все опытные трейдеры сходятся во мнении, что прибыльная торговля строится в первую очередь на правильном управлении капиталом и психологической устойчивости, а лишь затем на точности предсказания и корректном выборе инструмента. Одним из ярких проявлений наших эмоций на рынке, которые прямо влияют на наш результат, является страх. По-моему мнению, опытность трейдера можно определить по его отношению к страху. Поэтому расскажу об эволюции страха в общем и на своём примере в частности:

Этап №1:

«Ничего не вижу, ничего не слышу, ничего не знаю, ничего никому не скажу»

На этом этапе новичок на рынке вообще не имеет страха, так как у него нет опыта потерь. Говорят, что новичкам везёт. Это происходит именно потому, что они делают, что хотят и во что верят, не ставя это под сомнение и невзирая ни на что. Но, так как большие риски влекут за собой возможность больших потерь, то на этом этапе самое трудное выжить и сохранить капитал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал