Стратегия

Неожиданная СТРАТЕГИЯ Торговли по Свечам с длинными тенями

- 18 октября 2024, 17:40

- |

- комментировать

- 320 | ★1

- Комментарии ( 0 )

Стратегия на IV квартал. Время акций возвращается, ловите момент

- 14 октября 2024, 16:28

- |

Аналитики Альфа-Инвестиций подготовили стратегию на IV квартал 2024 года. В ней они делятся прогнозами для российской экономики и отдельных отраслей, отмечают актуальные тренды на квартал и выделяют наиболее привлекательные активы.

Главное

- Мы ждём умеренного роста Индекса МосБиржи, до уровней 2900–3000 п. к концу года. Сейчас хороший момент для выгодных инвестиций на долгий срок.

- Рубль к концу года будет близок к текущим значениям: около 95 руб. за доллар и 13,2–13,6 руб. за юань.

- Цена нефти останется на комфортном для нефтяных компаний уровне $74–76.

- Сильному подъёму рынка акций пока мешают высокие рублёвые процентные ставки, которые сохранятся ближайший квартал. Но до конца 2025 года потенциал роста Индекса МосБиржи с учётом дивидендов: 33–36%.

- Рынок облигаций в IV квартале даёт хорошую возможность зафиксировать высокие ставки на долгий срок. Ожидаем, что длинные ОФЗ начнут расти на фоне замедления инфляции в конце года.

- Цена золота останется вблизи исторических максимумов благодаря начавшемуся циклу смягчения денежно-кредитной политики в США и ЕС.

( Читать дальше )

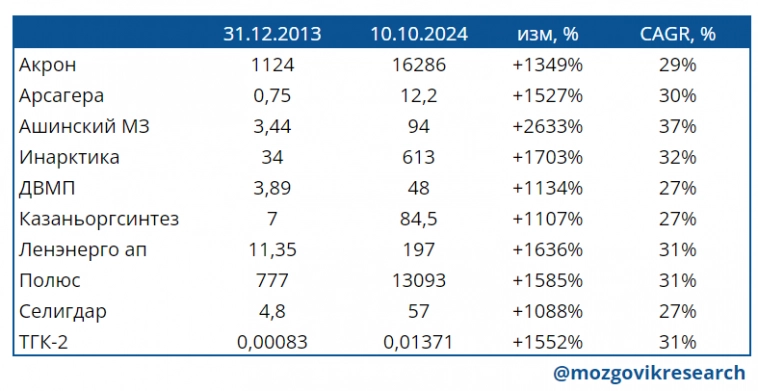

Вечный портфель акций на российском рынке: о чем говорит история, и каким он может быть?

- 11 октября 2024, 19:40

- |

Как показывает опыт общения с нашими подписчиками, все хотят купить акции надолго и забыть про них на года, чтобы портфель плодоносил сам собой.

Скорее всего, вечный портфель — это утопия. Собрать пассивный портфель который будет годами обыгрывать рынок, можно только по счастливому стечению обстоятельств.

Для вашего сведения, американские ученые подсчитали, что средний срок жизни фирмы, акции которой входят сейчас в индекс S&P500 составляет 15 лет. Стало быть, лет через 10 у нас вообще может не быть половины компаний, которые входят сейчас в IMOEX.

Давайте посмотрим, какие результаты давали российские компании в исторической перспективе.

Если взглянуть назад, то на начало этого года у нас было 18 акций десятикратников.

(это прирост цены без учета дивидендов).

Некоторые “шлаки” с тех пор сложились пополам, поэтому к 10 октября десятикратников осталось всего 10.

Средний годовой темп роста (CAGR) индекса IMOEX за этот же период составил 6% годовых.

Среднегодовой рост индекса полной доходности (вкл. дивиденды) = 13%.

Давайте изучим опыт этих компаний...

( Читать дальше )

Стратегия ABTRUST продолжает идти навстречу к более широкому кругу инвесторов!

- 11 октября 2024, 16:15

- |

С сегодняшнего для инвестиционная портфельная стратегия ABTRUST теперь представлена в том числе в сервисе автоследования БКС — Fintarget.

Если Вы клиент этого брокера, то можете подключиться по следующей ссылке: https://fintarget.ru/strategies/abtrust

Все базовые принципы соблюдены одинаково во всех вариантах автоследования!

Гендиректор Ламбумиз: Мы сохраняем планы 20% роста выручки в год, чистый долг практически отсутствует, средства от IPO пойдут на развитие группы, в т ч на сделки M&A, IPO состоится в октябре

- 11 октября 2024, 13:26

- |

ПРЕДВАРИТЕЛЬНЫЕ ПАРАМЕТРЫ РАЗМЕЩЕНИЯ

- Компания планирует листинг Акций и начало торгов на Московской бирже в октябре 2024 года.

- В рамках IPO будут предложены акции дополнительного выпуска 1-01-09188-H от 01.10.2024.

- Привлеченные в ходе IPO средства будут направлены Компанией на реализацию долгосрочной стратегии развития.

- Компания и действующий акционер, владеющий контрольным пакетом акций, примут на себя обязательства, направленные на ограничение отчуждения Акций в течение 365 дней после завершения IPO.

( Читать дальше )

Какие акции в России купил бы Адам Смит

- 10 октября 2024, 18:13

- |

Адам Смит — отец экономической науки и главный философ капитализма. Его книгу «Богатство народов» ставят в один ряд с трудами Ньютона и Дарвина. Автор концепции «невидимой руки рынка», которая была крайне популярна в России в 1990-е. Соберём портфель из акций на базе идей Смита.

Он объяснил всю суть рынка

Адам Смит — преподаватель философии, живший в 18 веке. Написанная им книга «Причины богатства народов» логично объясняла, как и почему современная ему Англия вырвалась вперёд среди других стран.

Это Смит придумал и ввёл в науку базовые экономические термины: спрос и предложение, конкуренция, разделение труда, свободный рынок, торговый баланс, оборотный и внеоборотный капитал.

На его концепциях уже более 200 лет строится экономическая политика всех развитых стран. Адам Смит — это классик либеральной экономической школы. И к нему в России всегда было особое отношение.

Зато читал Адама Смита

И был глубокой эконом,

То есть умел судить о том,

( Читать дальше )

Инвестиционный портфель: от золота до долларов - как заработать на волатильности рынка

- 09 октября 2024, 21:08

- |

Нашу стратегию и точки входа смотри в ТГ канале!

В мире финансов нет места скуке! Каждый день приносит новые возможности для смелых инвесторов. Давайте окунемся в увлекательный мир активов и посмотрим, где можно поймать золотую рыбку прибыли.

Золотая лихорадка: не все то золото, что блестит?

Золото бьет рекорды! Цена на драгоценный металл взлетела до небес, показав +35% роста. Казалось бы, хватай лопату и беги копать. Но не торопитесь! Умные инвесторы уже фиксируют прибыль и присматриваются к золотодобытчикам. Полюс и ЮГК — вот где может быть зарыт настоящий клад.

Московская биржа: место, где деньги делают деньги

( Читать дальше )

Давление на ставки, падение рубля, бюджет на 2025 год. Weekly #85

- 08 октября 2024, 19:31

- |

За последние 2-4 недели я бы отметил три наиважнейших тренда, два из которых хотелось бы сегодня прокомментировать:

👉Обвал ОФЗ (RGBI)

👉Доллар и юань выросли к рублю на 7% за месяц

👉Нефть за неделю выросла на 10%, проколов в моменте $80 за баррель

Прогноз по ставкам постоянно ухудшается и это не добавляет оптимизма на фондовый рынок. За последний месяц доходность 10-летних ОФЗ (26225) выросла с 15,14% до 17%. Индекс Мосбиржи за этот же интервал вырос на +6%.

В теории рост процентной ставки напрямую влияет на прогнозные цены. Если “длинная” ставка за месяц выросла с 15,14% до 17%, то стоимость приведенного к текущему моменту будущего денежного потока снижается на 11%. То есть за месяц справедливая цена всех акций должна была снизиться на 11% (это не значит, что рынок обязательно должен упасть, так как акции и так могут торговаться ниже справедливых цен).

Падение RGBI идет непрерывно уже почти месяц (с 10 сентября). Последний раз я комментировал ОФЗ 12 августа после отскока, и как мы видим, мои выводы о том, что их рано покупать, оказались верными.

( Читать дальше )

Модельный портфель стратегии АЛЬФА СКАКУНЫ (AHTRUST_MODEL)

- 08 октября 2024, 12:22

- |

Данная стратегия строится на отборе акций в портфель, потенциал роста которых больше, чем у индекса MCFTR (IMOEX + дивиденды). Принципы определение таких акций являются моей собственной разработкой, о которых в общих чертах я не раз писал и рассказывал на конференциях. Представленный вариант стратегии является агрессивным и имеет низкую диверсификацию — портфель может включать не менее 5 эмитентов. Это новая реализация АЛЬФА СКАКУНОВ.

БЭК тест с 2013 года стратегии даёт следующие показатели (данные будут обновляться по мере проведения дополнительных тестов):

✅ Ожидаемая доходность: 25% годовых

✅ Волатильность: 27% в год

Для сравнения — индекс MCFTR (на том же горизонте):

✅ Ожидаемая доходность: 9% годовых

✅ Волатильность: 13% в год

Долгосрочная расчётная BETTA стратегии по отношению к MCFTR равна0,76

Если в качестве безрисковой ставки использовать исторические долгосрочные темпы инфляции 8% годовых, то:

✅ расчётный коэффициент ШАРПА равен 0,64, и это в 10 раз больше чем MCFTR на том же горизонте

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал